「インフレ」を含むコラム・事例

699件が該当しました

699件中 401~450件目

退職後の資産運用(続き)

前回のブログの続きです。 前回は現役時代に資産運用経験のない方達が退職金をもらうと、陥りそうな失敗のケースを見てきました。 今日は、現役時代、資産運用経験のある方で、リーマンショック以降のここ数年の厳しい投資環境の中で、資産運用で良い思いを出来なかった人達への助言です。 「あつものに懲りてなますを吹く」と言うことわざがあるように、下手な投資をすると大事な老後資金がなくなってしまうと、ビビッて銀...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

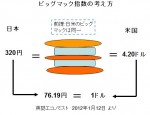

消費税増税に反対することについての一考。

先日、帰宅のため駅の乗り換え時に、消費税増税「絶対」反対の署名運動に出会いました。ある党(政治家個人かも)が指導して行った、デモンストレーションと思われます。 それを見て、ふと疑問に思いました。消費税の増税に反対する意味です。 この方たちは、日本国の財政、「政府債務1,000兆円」について認識があるのだろうか? 国債の発行は将来(世代)の国民が支払う、税金と同じと知っているのだろうか。 税収が4...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

借家住まいが有利なポイントと東京都のトラブル防止ガイダンス

昨日ご紹介した取り決めのほかに、下記の取り決めがあります ・賃料増減請求権 貸主・借主は賃料の増額、減額を相手に請求することができます。ただし、契約の中で『一定期間増額しない』旨の特約がある場合は、その期間中には増額の請求をすることができません(家主として:よほどのインフレや経済環境の変化が起きなければ増額の請求は難しいと認識しています) ・造作買取請求権 建物の貸主に同意を得て建物に借主が付...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

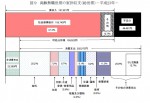

政府債務残高+政府保証債務1,000兆円越えはインフレへの道

既に多くの方は、ニュースでお聞き及びと思いますが、平成24年3月末、日本政府の残高が国債及び借入現在高が9,599,503億円、政府保証債務が440,397億円で合わせて10,039,900億円となり、史上初めて1,000兆円を超えました。

内、内国国債は 7,893,420億円で、前年度末に比べ307,730億円の増加です。

小泉内閣が前年比ゼロ円ベースを達成後、リーマンショックの影響で麻生内...(続きを読む)

既に多くの方は、ニュースでお聞き及びと思いますが、平成24年3月末、日本政府の残高が国債及び借入現在高が9,599,503億円、政府保証債務が440,397億円で合わせて10,039,900億円となり、史上初めて1,000兆円を超えました。

内、内国国債は 7,893,420億円で、前年度末に比べ307,730億円の増加です。

小泉内閣が前年比ゼロ円ベースを達成後、リーマンショックの影響で麻生内...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

個人型401Kの活用

401Kというのは確定拠出年金のことで、企業型と個人型の2種類があります。 401Kを導入している企業にお勤めの方には馴染みがあるかも知れませんが、それ以外の方にはあまりよく知られていないのではと思い個人型について少し説明しようと思います。 個人型401Kを行えるのは、国民年金加入者で未納あるいは免除等にはなっていない方達です。国民年金の上乗せ制度として国民年金基金というのは昔からあり401K...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

商品指数の動向と、資産配分の考え方について

![]() 昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

4ヶ国の長期金利(10年国債)と為替に影響する日米2年国債金利

![]() 皆様は既にご承知の事と存じますが、長期金利は各国の10年国債の金利が標準となっています。このため、私は、日本、米国、英国、ドイツの長期金利を追いかけています。

各国の長期金利を追うことで、債券の動きと為替の動向を知る事と、一番リスクが高い日本国債の金利動向を把握するためです。

グラフは、日米10年国債の金利と米国総合債券指数に連動するETFを比較しています。

長期金利の変動が、大きな事が解ります...(続きを読む)

皆様は既にご承知の事と存じますが、長期金利は各国の10年国債の金利が標準となっています。このため、私は、日本、米国、英国、ドイツの長期金利を追いかけています。

各国の長期金利を追うことで、債券の動きと為替の動向を知る事と、一番リスクが高い日本国債の金利動向を把握するためです。

グラフは、日米10年国債の金利と米国総合債券指数に連動するETFを比較しています。

長期金利の変動が、大きな事が解ります...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券を保有するかについての回答例

本日は、外国債券について、紹介いたします。先日、過去ご相談に与りました方から、米国債券の保有を考えていらっしゃるが、というご質問がありお答えしています。 私は、外国債券を保有する事は、リスクへの対応、それも株式が大きく棄損する際のヘッジとして保有する価値はありますが、運用益を目的に保有する事に疑問を感じています。 主な理由は 為替の影響で、デフレの円は各国通貨に対して円高になります(購買力平価...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

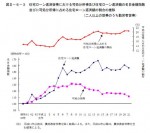

老後の貯蓄額の目途 高齢無職世帯の家計収支H23年

私は、お客様のライフプランの作成やご相談にお答えする際に、、老後に備える貯蓄額を総務省統計局の家計調査で、概要をお答えしています。本年2月17日に、H23年の速報が出ましたので、ご紹介します。

60歳以上の高齢者世帯の内、無職世帯は68.3%を占めています。

調査によれば、無職世帯の平均実収入は月に181,921円、内、社会保障給付が158,742円約87.3%を占め、その他の収入が12.7%です...(続きを読む)

私は、お客様のライフプランの作成やご相談にお答えする際に、、老後に備える貯蓄額を総務省統計局の家計調査で、概要をお答えしています。本年2月17日に、H23年の速報が出ましたので、ご紹介します。

60歳以上の高齢者世帯の内、無職世帯は68.3%を占めています。

調査によれば、無職世帯の平均実収入は月に181,921円、内、社会保障給付が158,742円約87.3%を占め、その他の収入が12.7%です...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレを予測する声と足音が大きくなって来ています

2012年3月4日の日経新聞電子版には、バフェット氏が促す「インフレへの備え」という見出しで、バフェット氏の「値崩れした住宅への投資」について、その意味を掲載しています。解は、金融緩和によりお金の大増刷により、景気回復が図られても、近い将来の大インフレへを予想しているものと、しています。 本年3月2日にFP学会のセミナーを受講しました。 信州大学 経済学部教授の真壁昭夫氏の「2012年の世界と我...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

AIJ 問題が教えてくれた、投資・期待リターンのレベル

AIJ問題で、企業年金の運用や厚生年金基金等の諸問題が露わに為ってきています。その報道の中で、今回私たち一般投資家への資産運用という観点での教訓を述べたいと思います。 一つは、各年金基金の運用団体が、AIJに資金運用を任せた理由として挙げるのは、「高利回り」という点です。そして、高利回りを必要としている理由が、年金が保証している5.5%の利回りという点にあります。各紙の記事では、この「5.5%の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

借金体質改善コラム第36回「年金破綻は防げる」

二〇五〇年には、老人1人を現役世代1人が支える超高負担時代がやってくる。これでは、誰が考えても今の年金制度は成り立たない。成り立たないから不払いが起こる。自分で貯金して将来に備えた方がいいからだ。相互扶助方式である今の年金制度は、老人世代を現役世代が支えるという仕組みだが、この制度は次の世代の人口が増えるか、少なくとも現状の人口が維持される事が前提にある。 前提が崩れたのだから考え方を変え...(続きを読む)

- 若林 正昭

- (司法書士)

海外の銀行に預金口座するのは慎重にご検討下さい

前回は、海外への資金逃避の中で、ヘッジファンドについて考えました。今回は海外の銀行に「預金口座を開設する」について、本当に必要があるのかを考えます。 このところの、週刊誌やメディアの報道で、富裕層を対象に海外の預金口座を勧誘するご案内があるようです。その際に、日本と比べこれだけの金利が付きますという、金利の高さを勧誘ポイント一つに為っています。 昨年末、某TVで「マレーシアでのロングステイ」が取...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の暴落とハイパーインフレの関係

2012年1月26日発売の週刊新潮の記事には『日本国債暴落』のシナリオとそれへの対応が掲載されていました。その暴落が何時始まるか解りませんが、ハイパーインフレになった際の一般消費者の暮らし向きの悪化が悲惨なまでに書かれています。ただ、不安をあおるだけでは困るので、若干の不安解消をご紹介します。

よく、日本国債が売れなくなり、金利が上昇すると、国債の利払いが出来なくなるとの説明があります。確かに今...(続きを読む)

2012年1月26日発売の週刊新潮の記事には『日本国債暴落』のシナリオとそれへの対応が掲載されていました。その暴落が何時始まるか解りませんが、ハイパーインフレになった際の一般消費者の暮らし向きの悪化が悲惨なまでに書かれています。ただ、不安をあおるだけでは困るので、若干の不安解消をご紹介します。

よく、日本国債が売れなくなり、金利が上昇すると、国債の利払いが出来なくなるとの説明があります。確かに今...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨MMF(ユーロと豪ドル)の投資対象例について

昨日は米ドルMMFの投資対象の金融商品について、ご紹介しました。 本日は、ユーロMMFと豪ドルMMFの投資対象の1例をご案内します。数多くのMMFの中野1例ですので、ご購入を検討する際には、対象とするMMFの目論見書等をご自身でご確認ください。 昨日と同じ運用会社が運用しているユーロMMFと豪ドルMMFの目論見書の投資状況 (2011年7月末現在)を基として記載します。 ユーロ・ポートフォリオ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレに備えるための資産運用と収益率について

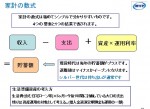

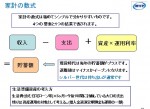

これまで、図に示しますような数式に基づいて、インフレへの対応について。述べてまいりました。インフレになった場合に、それを上回る収益率をももたらすものは何かの前に、資産運用で得られる、収益率について、考えてみました。

皆様は、ご自身の期待リターンをどの程度とお考えでしょうか。

1.0%でしょうか、それとも、5%、10%でしょうか。

実は、長期的に得られるリターンは、概ねGDPの伸びに連動いたします...(続きを読む)

これまで、図に示しますような数式に基づいて、インフレへの対応について。述べてまいりました。インフレになった場合に、それを上回る収益率をももたらすものは何かの前に、資産運用で得られる、収益率について、考えてみました。

皆様は、ご自身の期待リターンをどの程度とお考えでしょうか。

1.0%でしょうか、それとも、5%、10%でしょうか。

実は、長期的に得られるリターンは、概ねGDPの伸びに連動いたします...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーション対応住宅ローンは固定金利、繰上返済も有効

家計の数式では、借入金はマイナスの資産(負債)ですので、住宅ローンは資産運用に分類されます。

現在、金融機関の住宅ローンは史上最低の金利になり、その中でも変動金利は1%を切るものまで現れています。現時点ではそれがブームとはいえ、かのサブプライム・ローンのバブル崩壊の一因は、変動金利が低く、当初の返済額が低いため、ローンを組めなかった方達までが住宅購入に走ったことによるものでした。米国は住宅価格の...(続きを読む)

家計の数式では、借入金はマイナスの資産(負債)ですので、住宅ローンは資産運用に分類されます。

現在、金融機関の住宅ローンは史上最低の金利になり、その中でも変動金利は1%を切るものまで現れています。現時点ではそれがブームとはいえ、かのサブプライム・ローンのバブル崩壊の一因は、変動金利が低く、当初の返済額が低いため、ローンを組めなかった方達までが住宅購入に走ったことによるものでした。米国は住宅価格の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレへの対応策で重要な保険料のスリム化(医療保険)

インフレへの対応として、昨日は生命保険の見直しと必要保障金額について説明致しました。お読みに為られた方は、既に気付かれていらっしゃると思いますが、必要保障料はインフレの際にはその金額が上昇し、いざその時になると不足するというケースが多発しました。予め、インフレ率を予想するのは困難です。従い、過去、生命保険を100万円掛けた方が、インフレに追われて、次々に保険を買い増した時期がありました。まさに、イ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレへの対応策で最も重要な、保険料支出の見直し

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーションへの対応、変動金利のリスクとローンのスリム化

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅ローンと金融商品による資産運用の並立について

愈々、欧州各国の国債格付けの格下げによる影響が波紋を広げています。

その中で日本国債と米国債は世界のリスクマネーがのリスクオフにより資金が流れ込み、バブルの様相(金利低下)です。

従い、住宅ローンだけでなく金利は低下していますので、ローンの負担感が薄くなりがちです。例えば、住宅ローンのフラット35を利用すると21年以上で、最低で2.140%です(2012年1月実行金利)。

一方、外国債ではそれを...(続きを読む)

愈々、欧州各国の国債格付けの格下げによる影響が波紋を広げています。

その中で日本国債と米国債は世界のリスクマネーがのリスクオフにより資金が流れ込み、バブルの様相(金利低下)です。

従い、住宅ローンだけでなく金利は低下していますので、ローンの負担感が薄くなりがちです。例えば、住宅ローンのフラット35を利用すると21年以上で、最低で2.140%です(2012年1月実行金利)。

一方、外国債ではそれを...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

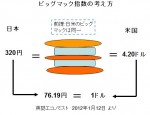

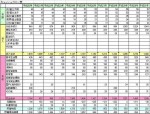

インフレーションへの対応、家計支出のスリム化

![]() インフレーションの時期は、物価上昇のスピードよりも、給与等収入が増加するスピードは遅れます。特に、コストプッシュインフレの場合、企業成績も悪化し、昇給に回る資源が無い状態が続きます。従いまして、現在の時点で支出のスリム化を手掛け、家計の余裕を作ることをお勧めします。

手法は、年間の支出の大きな項目から、順位を付けて並べ、改善を図ります。参考資料として、費総務省統計局の家計調査からH22年の家計収...(続きを読む)

インフレーションの時期は、物価上昇のスピードよりも、給与等収入が増加するスピードは遅れます。特に、コストプッシュインフレの場合、企業成績も悪化し、昇給に回る資源が無い状態が続きます。従いまして、現在の時点で支出のスリム化を手掛け、家計の余裕を作ることをお勧めします。

手法は、年間の支出の大きな項目から、順位を付けて並べ、改善を図ります。参考資料として、費総務省統計局の家計調査からH22年の家計収...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーションへの対応としての収入維持・増収策

昨日は、インフレへの対応として、収入を増やすための、奥様の扶養の条件について私見を述べました。 ただ、この場合の収入はご御夫婦とお子様の世帯を対象としています。核家族から多世代家族に為る事でも、世帯収入増やすことができます。この場合には嫁と姑問題等を抱えますが、家族数が増えることで、世帯としての可処分所得が増加します。収入が増えるよりも、支出面での抑制策に成ろうかと思います。 他の収入拡大策は、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

欧州債券問題で分るリターン・リスクの重要性 金融商品の買い方

欧州債券のこのところの、欧米の債券を対象とする投資信託から資金が逃げています。例えば、外債ファンドの雄として有名なグローバル・ソブリン・オープン(グロソブ 毎月決算型)は、2008年8月のピーク時は純資産残高が約5兆7,000億円あったものが12月19日現在で1兆8,742億円迄減少しています。かつては運用資産の内ユーロ債券が約40%ありましたから、その影響もあり、基準価格の低下と投信の解約が続い...(続きを読む)

欧州債券のこのところの、欧米の債券を対象とする投資信託から資金が逃げています。例えば、外債ファンドの雄として有名なグローバル・ソブリン・オープン(グロソブ 毎月決算型)は、2008年8月のピーク時は純資産残高が約5兆7,000億円あったものが12月19日現在で1兆8,742億円迄減少しています。かつては運用資産の内ユーロ債券が約40%ありましたから、その影響もあり、基準価格の低下と投信の解約が続い...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーションへの対応と扶養の条件について

昨日は、国債と政府保証債務が1,000兆円を超えた事を述べ、コスト・プッシュ・インフレの足音が聞こえてくる事をご説明致しました。では、それへの対処は家計としてどのようにするのかについて、私の考えを述べてます。 家計は、ご承知の通り、 1収入-2支出+3資産×運用利率=4貯蓄額(+の時とマイナスの時があります) で表されます。 ライフプランの達成に向けた施策の重要なものは1.の収入を如何に増やす...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日々高まるコスト・プッシュ・インフレーションへの歩み

皆様もご存じの通り、日本の消費者物価は前年割れを長らく続け、現在もなお、デフレの様相です。また、リーマンショックや今回のユーロ圏危機もあり、世界同時不況・デフレが叫ばれた時期もあり、世界的なリスクオフの状態でした。 リスクオフの時期には、世界の投資マネーが株式や商品市場から、安全な国の国債や現金にシフトする為、商品市場からも資金が流出し、価格は低下します。 現況、米国の景気が順調に回復し始めた...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

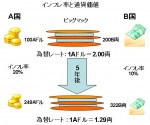

外国債券を対象とする投信のヘッジありの扱い

以前から日本国債の心配や、各国の国債と利回りについて、書いて参りましたが。そこで、外国債を対象とした投資は、「合うのか」という点で何回も書いて参りました、外貨建て債券の利回りと為替の関係を再度述べます。 外国債券を購入する際には、その債券の表面利回りを見るだけでなく、格付けや、当該通貨国のインフレ率を調べることが重要と繰り返し述べてまいりました。 債券投資を考えた場合、長期的な投資では金利の高...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本経済・社会保障の崩壊記事は本当に発生するのかを考える

年初の報道で、経済状況、消費税の導入と負担増、生産人口の減少による社会保障への影響等々で社会不安を煽る記事が多く掲載されていました。 その時期に、ある週刊誌の車内広告に引かれその週刊誌を購入しました。そこには少子化の影響で50年後の未来の惨憺たる予想が載っていました。 確かにその様な未来が来る可能性はゼロとは言えないと考えますが、50年後の我々の子供たちを育てる世代が、現代の課題・問題に手を打...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレの兆し、国債金利、商品価格、CDS等に注目下さい。

以前、東証アカデミー主催「金融市場動向を読みと2011年度-6」講師信州大学経済学部教授 真壁 昭夫氏に参加・聴講してきました。約2時間のセミナーで、内容が濃く勉強に為るセミナーで、殆ど毎回参加しています。 真壁氏の説明によると、世界のヘッジファンドはインフレに対してヘッジをしており、我々日本の投資家も、長い目で見るとインフレに警戒して欲しいとの事でした。 何かのきっかけで国債金利が上がると日本...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

一般消費者へのデフレのデメリットとは

前回は、インフレーションのデメリットについて、紹介しました。インフレは、一般的に社会的弱者に厳しい結果をもたらすものとして説明しました、今回はデフレについてご紹介します。 ご承知の通り、デフレーション(デフレ)とは、インフレの反対で、持続的に物価が下落して行くことを言います。その要因は、インフレとは逆に、通貨供給量が過少で、需要が弱く、コストが下落するなどでもたらされます。 通貨供給量の現象で...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

一般消費者へのインフレのデメリットとは

ある晩、ベテランのファイナンシャル・プランナー5名で日本国債の将来について、語り合う機会がありました。そこでの結論は、いずれ(時期は長短あり)、破綻(デフォルトから金利上昇まで)し、高いインフレ率に為るというものでした。

最悪ケースは、ハイパーインフレ(物価が何倍にも為る)で最良ケースでも、高いインフレ率(およそ2桁)を予想しています。

最良ケースの一般的なインフレの場合でも、既に30年近く日本...(続きを読む)

ある晩、ベテランのファイナンシャル・プランナー5名で日本国債の将来について、語り合う機会がありました。そこでの結論は、いずれ(時期は長短あり)、破綻(デフォルトから金利上昇まで)し、高いインフレ率に為るというものでした。

最悪ケースは、ハイパーインフレ(物価が何倍にも為る)で最良ケースでも、高いインフレ率(およそ2桁)を予想しています。

最良ケースの一般的なインフレの場合でも、既に30年近く日本...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金価格の動向 トレンドは変わったのでは

金の価格について、2011年11月に書いたコラムの再録です。改めて読んでも同じ段階に落ちてきていると思われますので、掲載します。 以前8月29日に、金の価格変動についてコラムを書きました。金価格の指標となるNY金(ドル/トロイオンス)は当時1,828.5ドル(8月31日現在)でした。その後9月には1,600ドル台に下がった後上昇、一昨日は1,747.20ドル(10月28日現在)になりました。 7...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

貯蓄性保険は保険料に予定利率を掛けて検討しましょう

- 吉野 充巨

- (ファイナンシャルプランナー)

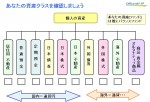

将来計画で用いる期待リターンの考え方

昨日のコラムで、老後資金を貯める際の資産運用についてご紹介しました。貯金で貯める場合と、資産運用しながら資産を増やし、老後はその資産を運用しながら取り崩すことが、ベターで有る事をお客様に説明しています。

イメージ図として掲載します。

仕事に就かれている間に、将来の老後生活のための資金を蓄え、完全退職後の消費支出が年金等の収入では赤字になる分を資産の取り崩しで補います。

この場合、最初に行うこと...(続きを読む)

昨日のコラムで、老後資金を貯める際の資産運用についてご紹介しました。貯金で貯める場合と、資産運用しながら資産を増やし、老後はその資産を運用しながら取り崩すことが、ベターで有る事をお客様に説明しています。

イメージ図として掲載します。

仕事に就かれている間に、将来の老後生活のための資金を蓄え、完全退職後の消費支出が年金等の収入では赤字になる分を資産の取り崩しで補います。

この場合、最初に行うこと...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(REITについて)

日本の国債の危機により、金利が上昇する際には、一般的には実物資産である不動産と言われています。が、不動産の購入には目利きが必要です。誰でも不動産オーナーになれる道として、REIT(Real Estate Investment Trust)があります。 1960年にアメリカで誕生し、1990年に急速に拡大した仕組みです。REIT(不動産投資信託)とは、たくさんの投資家から資金を集めて、不動産を購入...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(海外への脱出)

国債の暴落(金利は上昇)への対応を考える際に、海外への脱出が、メディアで取り上げられています。 2011年12月27日のテレビ東京ワールド・ビジネス・サテライトで定年を待たずに、マレーシアにロングステイしている50代のご夫婦が取り上げられていました。 報道では、5,000万円の資産を作り、マレーシアで長期ビザ(10年)で滞在、生活費は24~25万円/月、仕事につかずに、金利(3.5%)で補いなが...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(分散投資)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(実物資産の注意点)

昨日のコラムでは、将来のインフレ等の準備として、「借金は固定金利「貯蓄・運用は変動金利」という考え方をご紹介しました。 では、資産の種類はどのようもな物が良いのでしょうか。 不動産や金など実物資産を購入するという考え方が浮かぶのですが、現在の状況ではお勧めできません。 一般的な消費者の不動産の購入には条件が付きます。現在保有している場合は良いのですが、これから購入する際には、自己の居住用で.ロー...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債発行残高800兆円、変動・固定金利の対応策を考える時期です

2011年12月24日の夕刊各紙で、政府発表の2012年予算案の内容を説明しています。 残念ながら、「財政規律は緩み噺で歳出の削減は無く」「バラマキは継続され」「痛みは先送り」された結果、実質史上最大の予算に為りました。国債依存率は過去最高の49%、3年連続の税収を超える発行額としています。 この為、国債の2012年度の国債発行残高は822兆円見込まれています。本年の経済関係で人気トップの書籍...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債のデフォルトを考えるのに役立つ本

各新聞報道で、欧州のソブリンリスクの記事が毎日掲載されています。 また、週刊ダイヤモンド誌などの経済誌でも、日本の財政破綻による国債の暴落予測が騒がれています。 日本国債はどうなるのか、を知るのに役立つ本を2冊ご紹介します。 今一番話題に為るのは、カーメン・Mラインハート&ケネス・S・ロゴフ著、村井章子訳「国家は破綻する」金融危機の800年 日経BP社刊 です。過去800年の国家債務のデフォルト...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券という資産の中での分散投資を考える。

- 吉野 充巨

- (ファイナンシャルプランナー)

スタグフレーションに至る道-2 家計へのアドバイス

前回は、スタグフレーションと同じ状況になるリスクを述べました。 ○ 将来の姿 それに対して我々庶民は我慢強く嵐が過ぎるのを待つことしかありません。 でも、過去を見ると、何れは需要と供給がマッチし、価格はあるべきレベルで均衡します。前回も前々回も原油価格は2 分の1 程度に急落しています。 第二次オイルショックは、日本経済は一次への過剰対応で生産工程の贅肉を取り、単位当り原油消費量を急減させて置...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

スタグフレーションにいたる道-1

今回は、景気が悪化するとともに、原材料等の高騰により、インフレが発生するスタグフレーションを考えてみました。 現況は、「デフレからの脱却」が叫ばれているのですが、今後日本国債の消化が滞り、金利が高くなる=インフレになる惧れが叫ばれている中で、の 日本経済の回復遅れは鮮明ですので、今後「スタグフレーション」になることもありうるという観点から述べてみました。 2008年の夏にもスタグフレーションが叫...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

不確実性(リスク)を考える(外貨建て資産について)

前日に引き続きリスクについてご紹介します。

7.外貨建て債券について、

外国債券は毎月分配型の投信で保有することは、きわめて非効率です。もし保有されるならば、現物化分配金の無い投信をお勧めします。ただし、為替の変動リスクの影響が大きく、円安に為らないと利益の計上は無我かしいと思われます。ただ、前述しているように、日本でインフレが発生し、円安に為る可能性が高まっています。円安を見込む場合には資産の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

699件中 401~450 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。