「老後資金」を含むコラム・事例

419件が該当しました

419件中 301~350件目

消費税アップ!その前に知っておくべき予備知識!勉強会(住宅…

消費税アップ!その前にマイホーム購入を考えている方へ 「絶対失敗しない住宅資金計画・住宅ローン選びとは?」 日時:平成24年9月17日 (敬老の日) 場所:当事務所 時間:PM2時~4時(延長の可能性あり) 人数:ご夫婦2組まで 参加費:ご夫婦2人で5000円 申し込み方法:0798-36-4877(山下FP企画)までお電話にてお申込みください。 その時に詳細をご...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

【8月も超低金利】住宅ローンの借り替えのチャンス!?

住宅ローンフラット35の一般的な金利が、1.84%!これ35年間固定で、1.84%です。う~ん、一昔前までは考えられなかった数値ですね。一昔前にもう少し高い金利で住宅ローンを借りている人にはおもしろくない話ですね。ところが、考え方を変えると、今の超低金利で借り替えればイイじゃないですか。そう例えば、残債3,000万円で残り30年の住宅ローンを借りている人でいえば、3%で返すのと1.84%で返すのと...(続きを読む)

- 南 博人

- (不動産コンサルタント)

歯科医院経営セミナー 9/9開催

![]() 第8回 歯科医院経営効率向上セミナー

~あなたは知らないうちに『損』をしている!?~

◆大増税時代を安心して迎える為の経営講座

あなたは、今から10年後も安心して経営する為の情報を持っていますか?

新時代を生き残る為に知っておくべき『経営・お金のノウハウ』を解説するセミナーです

お金と経営のノウハウは、将来において資産に大きな『差』を生み出します。

知らないうちに損をしていたのは自分...(続きを読む)

第8回 歯科医院経営効率向上セミナー

~あなたは知らないうちに『損』をしている!?~

◆大増税時代を安心して迎える為の経営講座

あなたは、今から10年後も安心して経営する為の情報を持っていますか?

新時代を生き残る為に知っておくべき『経営・お金のノウハウ』を解説するセミナーです

お金と経営のノウハウは、将来において資産に大きな『差』を生み出します。

知らないうちに損をしていたのは自分...(続きを読む)

- 背戸土井 崇

- (経営コンサルタント)

社会保障制度の見直しを急いで!

社会保障制度の改革は国民会議に先送りしての消費税増税が衆議院を通過しました。 あらためて現在の制度を見ると、現下の一般国民の就業スタイルにそぐわない制度となっているのが良く分かります。 国民年金、健康保険制度等々、今から40年ほど前、日本経済が高度成長をして、専業主婦のいるサラリーマン家庭が標準的家庭で、国民年金、国民健保に加入するのは日本の国力を下支えした元気な中小企業主が主体でした。 でも...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

退職後の資産運用(続き)

前回のブログの続きです。 前回は現役時代に資産運用経験のない方達が退職金をもらうと、陥りそうな失敗のケースを見てきました。 今日は、現役時代、資産運用経験のある方で、リーマンショック以降のここ数年の厳しい投資環境の中で、資産運用で良い思いを出来なかった人達への助言です。 「あつものに懲りてなますを吹く」と言うことわざがあるように、下手な投資をすると大事な老後資金がなくなってしまうと、ビビッて銀...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

経済的に困難に陥った場合の国民年金保険料の免除等について

国民年金の被保険者は、保険料をお支払いになるのですが、経済的に納入が困難になった際には保険料免除制度等があります。 保険料免除制度の対象者は、自営業者や無職などの国民年金第一号日保険者だけです。免除の種類は「法定免除」と「申請免除」があり、その他特例として学生の納付特例制度と「若年者に対する納付猶予制度」があります。 法定免除とは 生活保護による生活扶助を受けている人や、障害基礎年金を受けてい...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

老後・年金生活に役立つ本の紹介

週刊ダイヤモンドで連載されている、山崎元さんのコラム「マネー経済の歩き方」で、老後の生活設計に役立つ本、老後資金はこれだけかかると」不安を梃子に金融商品を販売している企業・営業マンが困る本、として紹介された本を読みました。 題名は あんしん・お気楽! 「年金15万円のゴージャス生活」ぱる出版刊、著者は、中町敏矢氏でご自身で「月15万円の年金受給者」と自己紹介しています。 内容は、中町氏が実際に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

自分で作る個人年金に年金財形貯蓄もご検討を

私は、自営業の方達と企業年金がない企業にお勤めの方達に、老後資金を作るための方法として、通常公的な制度の活用をお勧めしています。 対象は、所得控除などで掛け金を払うごとに運用利益とみなせる優遇策のある、国民年金基金、確定拠出年金と小規模共済です。 今回これらに加えて、年金財形も検討に値する貯蓄方法としてご紹介します。 日経新聞に、企業年金の無い企業に勤めている方達でこの貯蓄が増えているとの記事...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

将来計画で用いる期待リターンの考え方

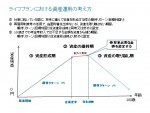

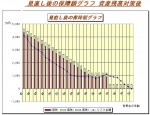

昨日のコラムで、老後資金を貯める際の資産運用についてご紹介しました。貯金で貯める場合と、資産運用しながら資産を増やし、老後はその資産を運用しながら取り崩すことが、ベターで有る事をお客様に説明しています。

イメージ図として掲載します。

仕事に就かれている間に、将来の老後生活のための資金を蓄え、完全退職後の消費支出が年金等の収入では赤字になる分を資産の取り崩しで補います。

この場合、最初に行うこと...(続きを読む)

昨日のコラムで、老後資金を貯める際の資産運用についてご紹介しました。貯金で貯める場合と、資産運用しながら資産を増やし、老後はその資産を運用しながら取り崩すことが、ベターで有る事をお客様に説明しています。

イメージ図として掲載します。

仕事に就かれている間に、将来の老後生活のための資金を蓄え、完全退職後の消費支出が年金等の収入では赤字になる分を資産の取り崩しで補います。

この場合、最初に行うこと...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

老後資金を預貯金で貯めるには、毎月の貯蓄額はどれだけ必要か

- 吉野 充巨

- (ファイナンシャルプランナー)

自分で作る年金に活用できる公的な制度<国民年金基金>

ご存知の方も多いとは思いますが、国民年金基金は、国民年金に加入している方たちに向けた制度です。 掛金は、次回に紹介する個人型確定拠出年金とあわせて、 年間81.6万円まで掛けることが出来ます。 ○受け取る年金の金額が加入時に分かる確定年金です。 ご承知のとおり、確定拠出年金は運用成績によって受取額が変わります。 でも、此方は予め分かりますので、リタイア後のキャッシュフローに確実に反映できます...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 自分で作る年金に活用できる公的な制度-1

![]() 公的年金にプラスして、私的年金の積み立てをお考えの方は多いと思います、では、どの程度の資金が必要なのかとして、私が紹介しているのが、下記の数値です。

リタイア後の消費支出(生活に係る支出)は平成22年は234.555円でした。(総務省統計局家計調査―高齢夫婦無職世帯の家計収支より)。これに対する収入は223,757円で税金等を支払った後の可処分所得は193,364円になり、差し引き41,191円...(続きを読む)

公的年金にプラスして、私的年金の積み立てをお考えの方は多いと思います、では、どの程度の資金が必要なのかとして、私が紹介しているのが、下記の数値です。

リタイア後の消費支出(生活に係る支出)は平成22年は234.555円でした。(総務省統計局家計調査―高齢夫婦無職世帯の家計収支より)。これに対する収入は223,757円で税金等を支払った後の可処分所得は193,364円になり、差し引き41,191円...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

初めての住宅購入、注意点は?

住宅を初めて購入する際は、資金計画を多角的に検討する必要があります。 負担が大きいと教育費や老後資金にしわ寄せが行き、後悔するような事態にもなりかねません。 主な確認事項は次の通りです。 ・物件価格は年収の5倍以内 ・頭金の割合は20%以上 ・年収に占める年間返済額の割合は20~25% ・完済時年齢は定年退職まで ・金利のタイプはリスクをとれない人は固定 ・ボーナス返済の割合は3...(続きを読む)

- 久保田 正広

- (ファイナンシャルプランナー)

@NEXT SenSEマガジン[vol.15]より(バックナンバー)1/2

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━ 1.今月のテーマ:資産運用比較:特別編/年金支給年齢引き上げ ━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━ 【人生90年時代】 去る、1月21日に就任直後の与謝野馨経済財政相が、年金について以下の ような発言を致しました。 「人生90年と考えた場合、定年延長と同時に支給開始年齢を引き上げる ことも考えられる...(続きを読む)

- 尾野 信輔

- (不動産投資アドバイザー)

住宅購入と賃貸、どっちが得?

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 今回は持家と賃貸生活、どちらがお得なのか?いうテーマで お話させていただきます。 のっけからで申し訳なのですが、持家と賃貸、それぞれにメリットとデメリットがあり、 どっちがお得なのかは、その方の住に関する考え方もあり一概には言えません。 個人のライフスタイルや考え方、生活レベルなどによって、 どちらを選択すべきかを考えてい...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

家計改善の「三種の神器」

これ以上下げるのは… 不況が続いて収入が減ったという話をよく耳にします。そうすると”節約”しなくてはということになって、真っ先に狙われるのがお父さんのお小遣い。でも確か去年も下げたはず。 これ以上下げるのはちょっと・・・と思っていらっしゃる方も多いのではないでしょうか。千葉県にお住まいのMさん(37歳)もその一人です。 昨年の夏からボーナスが減りました。先日はついにカードローンにも手を出して...(続きを読む)

- 久保田 正広

- (ファイナンシャルプランナー)

30代 はじめてのマイホームその1<物件価格について>

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 Q.専業主婦と6歳の子の3人暮らし。年収は約500万円。新築戸建住宅の購入を検討中。資金計画の立て方を教えてください(35歳 会社員) A.その1 物件価格の考...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

確定拠出年金401K 個人型の効果

確定拠出年金 個人型401Kの効果について

何故「確定拠出年金」が必要とされるのか?

日本の公的年金は大げさな言葉を使えば「破綻」しています。

国民年金の納付率も下がり続け2010年には59.3%まで低下している現状。

日本の公的年金制度は「世代間扶養」の概念であり、年金保険料を払う人がいなければ成り立ちません。

国民年金と別にサラリーマンが加入する「厚生年金」がありますが、こちらも運用が...(続きを読む)

確定拠出年金 個人型401Kの効果について

何故「確定拠出年金」が必要とされるのか?

日本の公的年金は大げさな言葉を使えば「破綻」しています。

国民年金の納付率も下がり続け2010年には59.3%まで低下している現状。

日本の公的年金制度は「世代間扶養」の概念であり、年金保険料を払う人がいなければ成り立ちません。

国民年金と別にサラリーマンが加入する「厚生年金」がありますが、こちらも運用が...(続きを読む)

- 三島木 英雄

- (ファイナンシャルプランナー)

教育費を知っておきたい方に

みなさん、こんにちは。 蒸し暑い日々が続いておりますね。 さて、マネーの関心事の一つに、 「教育費って、どれだけかかるの? 」 というのがあります。 子を持つ親にとって、切実な問題ですよね。 これは、老後資金にもいえることですが、 「どれだけかかるか」ということと、 「どうしたらいいか」ということをセットで考えたいものです。 でも、何だか面倒くさそう……って人も少なく...(続きを読む)

- 小野寺 永吏

- (ファイナンシャルプランナー)

やっぱり、海外分散投資が必要だ!?

先週の週刊東洋経済に「それでも円を信じますか?」という特集が

組まれていました

下記がこの特集の内容です

今後、日本円だけで資産を持っているのはリスクです

[図解] 日本人に海外投資が必要な3つの理由

【基礎編】

短期は円高圧力残るが、中長期では円安に転換へ

エコノミスト&ストラテジスト5人が為替相場を予測

日...(続きを読む)

先週の週刊東洋経済に「それでも円を信じますか?」という特集が

組まれていました

下記がこの特集の内容です

今後、日本円だけで資産を持っているのはリスクです

[図解] 日本人に海外投資が必要な3つの理由

【基礎編】

短期は円高圧力残るが、中長期では円安に転換へ

エコノミスト&ストラテジスト5人が為替相場を予測

日...(続きを読む)

- 浅見 浩

- (ファイナンシャルプランナー)

コツコツ貯金派は少数派

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 博報堂生活総合研究所では、1986年から隔年で「生活定点」調査を行っています。 定点調査というのは、同じ条件で設定する調査地域、調査対象者に対し、同じ質問を繰り返...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

投資の事はFPに聞いてみよう 老後資金の創り方 3

前回のコラムで触れたように、とても旦那さん一人の収入で得られる公的年金だけでは老後の生活資金としては心元ない現状である。 2009年の日本人の平均年収は406万円(国税庁「民間給与実態統計調査」より)である事からもお解り頂けるだろう。年収は45歳~50歳をピークに落ち込み、昇給カーブのピークの若年化は下がってゆく事が予想されている。ちょうど、その時期は住宅ローン、教育費、老後資産形成と支出項目の...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

投資の事はFPに聞いてみよう 老後資金の創り方 2

老後資金の創り方 2では前回触れた公的年金の支給額がいくらであるのか?事前に把握する事で自己で運用貯蓄の必要な額がおよそ分かってしまうのである。 公的年金は主に「国民年金」+「厚生年金(被雇用者)」が一般的である。上乗せ年金として「企業年金」があるが、企業年金の中の「確定拠出年金」は特に老後資金運用と言う面で自己で運用するスタイルである。確定拠出年金の導入企業にお勤めの方も計画的に老後資金を殖や...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

投資の事はFPに聞いてみよう 老後資金の創り方 1

多くの方の投資目的は「老後の生活費」がメインでしょう。定年の引き上げが進む一方で、公的年金の引き下げ、受給開始年齢の引き上げなど、国民年金、厚生年金をメインにしたリタイアメントプランニングは転換期を迎えているのではないでしょうか? 特に介護のウェイトも増す一方で、時間の許す限り老後資金創りを余裕を持って開始する事で、他の家計の見直しや、ライフプランニングの設計にもつながります。プロセスとしては ...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

生命保険での大きな勘違い

保険大好き・日本人

長引く日本の不景気は私たちの家計を苦しめています。

とくに余暇を過ごしたり赤字補てんの意味合いが強かったボーナスの大幅な削減は

家計での負のサイクルの回転を大きく速くしています。

そのなかで生命保険の見直しを考えている方が増えていますが

時代が変化しているときにおいては勘違いしている方が多いように思います。

もう生命保険代に過度の支出をしている時ではないのです。

...(続きを読む)

- 永野 修

- (ファイナンシャルプランナー)

住宅ローンリスクの認識

- 永野 修

- (ファイナンシャルプランナー)

生命保険選びが『めんどくさい』と思う方へ

- 永野 修

- (ファイナンシャルプランナー)

シンプルに考える医療保険の選び方

テレビや雑誌を見ているといろいろな保険会社がセールスポイントを全面に 生命保険や医療保険を宣伝している。 将来、どんな病気になるか決まっていないが1日1万円と言われると 結構、病院代は必要では無いかという錯覚に襲われる。 本当にそうなのだろうか。 いまの日本の構造的不景気、デフレ経済化安易に保険にお金を使うと 老後資金に支障を来す可能性を秘めている。 ここでいつも紹介して...(続きを読む)

- 永野 修

- (ファイナンシャルプランナー)

FPが教える保険マニュアル 個人年金の活用

公的年金だけでは老後の生活には十分とは言えなくなってきました。そこで税制面での活用をしながら計画的な老後資金を蓄える手段として今回ご紹介しますのが、個人年金です。メリット・デメリットをしっかり把握して他の運用と比較する事が大切ですね。 個人年金を利回りで判断する(30歳で加入。月々2万円の保険料を30年間払い込んだ場合) 1 受取総額840万円(84万円×10年)-保険料総額(2万円×12か...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

人生の安心感はキャッシュフロー表の中にあり!

キャッシュフロー表の役割とは

キャッシュフロー表で確認できること

(1)住宅を購入する場合の総予算(上限額)

(2)将来(学費や老後資金等)の支出を考えた場合の必要な預貯金額

(3)住宅ローンのリスクや見直すべき支出

(4)購入と賃貸どちらが我が家に合っているのかどうか

(5)老後を考えた場合、今、住宅を取得すべきなのか

(6)家計で見直すべき部分とその金額

(7)将来の家計を取...(続きを読む)

キャッシュフロー表の役割とは

キャッシュフロー表で確認できること

(1)住宅を購入する場合の総予算(上限額)

(2)将来(学費や老後資金等)の支出を考えた場合の必要な預貯金額

(3)住宅ローンのリスクや見直すべき支出

(4)購入と賃貸どちらが我が家に合っているのかどうか

(5)老後を考えた場合、今、住宅を取得すべきなのか

(6)家計で見直すべき部分とその金額

(7)将来の家計を取...(続きを読む)

- 西垣戸 重成

- (不動産コンサルタント)

住宅ローンを借換えする場合の考え方

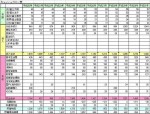

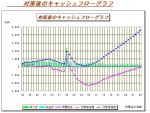

キャッシュフロー表を利用した借換えシミュレーション

事例の設定条件

7年前に新築住宅を購入。借入時には、将来の金利上昇を予想し段階金利を選択していたが、これかからも低金利が続くと予想し、11年目からの金利上昇リスクを軽減するために借換えを計画したケースとしてシミュレーション。

家族設定 ご主人38歳、妻38歳、長男11歳の3人家族

現在の残債 2500万円...(続きを読む)

キャッシュフロー表を利用した借換えシミュレーション

事例の設定条件

7年前に新築住宅を購入。借入時には、将来の金利上昇を予想し段階金利を選択していたが、これかからも低金利が続くと予想し、11年目からの金利上昇リスクを軽減するために借換えを計画したケースとしてシミュレーション。

家族設定 ご主人38歳、妻38歳、長男11歳の3人家族

現在の残債 2500万円...(続きを読む)

- 西垣戸 重成

- (不動産コンサルタント)

どうなる?退職金・企業年金【週刊ダイヤモンド】

![]() 本日発売の週刊ダイヤモンド

特集は『どうなる?あなたの退職金・企業年金』

その中の『資産形成・運用のイロハ』を解説“自分年金”の作り方の図表が載っています。

≪年金不安の時代にこそ自分の運用が大切≫

1)まずはリタイア後の収入、支出を把握

2)いまある資産の棚卸をする

3)リタイア後の毎月取り崩し額からリタイア時にいくら必要かを計算

4)りタイア時までの運用...(続きを読む)

本日発売の週刊ダイヤモンド

特集は『どうなる?あなたの退職金・企業年金』

その中の『資産形成・運用のイロハ』を解説“自分年金”の作り方の図表が載っています。

≪年金不安の時代にこそ自分の運用が大切≫

1)まずはリタイア後の収入、支出を把握

2)いまある資産の棚卸をする

3)リタイア後の毎月取り崩し額からリタイア時にいくら必要かを計算

4)りタイア時までの運用...(続きを読む)

- (ファイナンシャルプランナー)

生命保険の加入する場合の5つの鉄則

生命保険の加入する場合の5つの鉄則 <その1・・・義理人情で加入しないこと!> いままで、過去に生命保険を勧められた方、またすでに加入された方、思い出してみてください。 そのセールスの方はどんなアプローチで、あなたに保険の話をされました? お友達・知人のご紹介?職場で声をかけられて? 多くの場合、人から人への「紹介」です。 話だけでも・・・と言われてむげ...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

「変動金利と長期固定金利」

住宅ローンを借りるとき、変動金利、長期固定金利か、どの住宅ローンのタイプを選ぶかで、悩まれているようです。 長期固定金利タイプ・・・・金利上昇のリスク(世の中の金利が上昇しても、返済金額は借りたときのままで、一定、つまり返済金額はずっと変わらないもの)がない。 金利の総額は確定するが、変動金利や短期固定金利にくらべ、金利が高め。 代表的なもの・・・フラット35(住宅金融支援...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

419件中 301~350 件目

「老後準備」に関するまとめ

-

老後資金がいくら必要か皆さんご存知ですか?

結婚、出産、教育など年齢を重ねるとまとまったお金がかかるもの。でも、老後って聞くと結構先の話だし、ピンッとこないからまだ必要ないだろうと思いますよね。でも、実際には老後の生活費や家賃などをいれると、何千万といったお金が必要になるんです。自分は老後資金の必要額がどれくらいになるのか、どうやって備えたらいいのか、他にかかるお金はないの?など次々と疑問が頭に浮かぶはず。そんな疑問や悩みを専門家が解決します!

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。