- 吉野 充巨

- オフィスマイエフ・ピー 代表

- 東京都

- ファイナンシャルプランナー

対象:お金と資産の運用

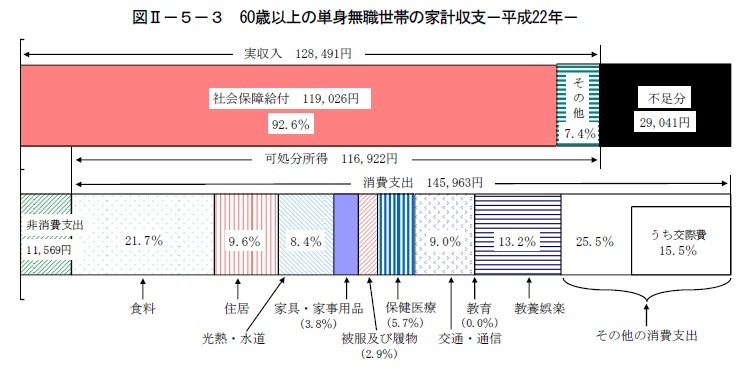

公的年金にプラスして、私的年金の積み立てをお考えの方は多いと思います、では、どの程度の資金が必要なのかとして、私が紹介しているのが、下記の数値です。

リタイア後の消費支出(生活に係る支出)は平成22年は234.555円でした。(総務省統計局家計調査―高齢夫婦無職世帯の家計収支より)。これに対する収入は223,757円で税金等を支払った後の可処分所得は193,364円になり、差し引き41,191円の不足になります。

この場合の収入の中には厚生年金を受給している方達の分が含まれています。従いまして、国民年金だけの収入見込みの方は、その分を上乗せする必要が生じます。

平均的な老齢厚生基礎年金受給額が月100,500円(平成18年)とされていますので、月に約15万円の不足を補うために自分年金を考えておくと捉えれば宜しいかと考えます。

このための制度として国民年金基金、個人向け確定拠出年金、そして小規模企業の経営者の方にはプラスして小規模共済という3つの制度があります。

私は、民間の個人年金に加入する前に、これらの活用をお勧めしています。そして、それで不足する分を貯蓄や投資で補う事をお勧めします。これであれば、期待するリターンが低くなりますので、大きなリスクを取らずに老後資金の形成に取り込めると考えています。

ご承知とは思いますが、資産形成(貯蓄や投資)の大敵は、コストです。そのコストの中での重要なものに税金があります。

ご存知のとおり、通常、我々は収入から税金をお支払になった後、生活用の支出を引いた残りのお金で。借金や貯蓄そして投資を行います。

また、貯蓄や投資で得た利益(例えば配当金、利子、売買益)にも所得税等が掛かります。

よく知られているのはFX(為替証拠金取引)での利益には雑所得としてdybht@捉えられて必要です。

この大敵を避ける手法として公的な制度活用した年金作りとしてお勧めします。

また、数々の優遇策もあり、資産形成には欠かせない制度と考えています。

ただし、全ての方が活用できるのではなく、国民年金の加入者、企業年金の無い企業にお勤めの方と小規模企業の経営者向けの制度です。

文責

ファイナンシャル・プランナー

&投資アドバイザー 吉 野 充 巨

このコラムに類似したコラム

「ドルコスト平均法の魅力 ~資産形成の手段~」 荒川 雄一 - 投資アドバイザー(2022/12/01 18:40)

「投資家の心理」 荒川 雄一 - 投資アドバイザー(2022/11/24 14:33)

「投資家の心理状態を考える」 荒川 雄一 - 投資アドバイザー(2019/08/08 14:24)

≪オリジナルメールマガジン発刊のご案内!≫ 荒川 雄一 - 投資アドバイザー(2019/06/17 15:10)

投資の教育 見川 優香 - ファイナンシャルプランナー(2018/03/15 14:33)