- 平岡 美香

- (マーケティングプランナー)

- 小川 勇人

- (建築プロデューサー)

「正規」を含むコラム・事例

2,230件が該当しました

2,230件中 2001~2050件目

ドルコスト平均法は有利な投資法なのか

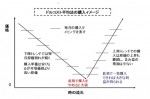

良く、セミナーにお伺いしますと、投資の手法として毎月一定金額を投資する「ドルコスト平均法」をあたかも必勝法のごとく講師が話されることが有ります。

確かに、一面では良い成果を残せることも在りますが、ある一定の条件のもとにある場合です。ドルコスト平均法は、有利なケースも不利なケースもある投資方法です。

例えば、投資手法の評価尺度として損益を取りますと、図のような上昇局面で、基準価格が10,000円...(続きを読む)

良く、セミナーにお伺いしますと、投資の手法として毎月一定金額を投資する「ドルコスト平均法」をあたかも必勝法のごとく講師が話されることが有ります。

確かに、一面では良い成果を残せることも在りますが、ある一定の条件のもとにある場合です。ドルコスト平均法は、有利なケースも不利なケースもある投資方法です。

例えば、投資手法の評価尺度として損益を取りますと、図のような上昇局面で、基準価格が10,000円...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分の中での不動産の位置づけとそのポートフォリオ

前日までの資産配分では、預金等の短期金融商品と国内外の株式と債券をご紹介しました。資産に占める最も重要なものは不動産です。では、資産配分(アセットアロケーション)の中で不動産への投資はどのように考えたら良いのでしょうか。 不動産の区分として、①居住用不動産、②農業や生産設備等のための不動産、③投資用不動産と④公的なインフラ用不動産に分かれると考えています。 ここでの論議は③投資用不動産なのですが...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券という資産の中での分散投資を考える。

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分後の外国株式の分散投資の方法

国内のポートフォリオノ銘柄が決まりましたら、海外株式に為ります。 この場合、国別の企業規模を知ることが大切になりますが、我々一般投資家には、荷が重い調査に為ります。従って、国別の株式時価総額で代用して見ます。 私が持つデータは、MSCI世界株式指数構成国の2007年末では 日本 10%、米国47%、その他の太平洋地域5%、イギリス11%、その他の欧州23%、カナダ4%でしたが、 2009年末では、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国内債券における分散の方法

前回は、個別株式を購入する際の分散をご説明しました。今回は国内債券で分散を測るには、をご説明します。 ご承知とは思いますが、国内債券には為替リスクはありませんが、信用リスクも在り、流動性リスク、特に金利変動のリスクが有ります。海外債券や国内株式に比べ、リスクは低いのですが、その分リターンも少なくなります。私の持つソフトでの2009年の試算はリターンは0.9%、リスク(標準偏差)はあるとは言え3....(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分を決めてからポートフォリオの検討へ(国内株式等)

前回は定期預金等のリスクの小さな商品での分散をご紹介しました。今回は、国内株式でのポートフォリオを考えます。

資産配分方針で、国内株式への配分比率を決めた場合、あなたはどのような銘柄をお選びになれますか?

自動車メーカー、製紙メーカー、それともデパート、アパレルメーカーでしょうか。

何れにせよ、1社集中はお勧めできません。それらの企業が東京証券所1部上場銘柄であれば、東京証券所の上場株式が抱え...(続きを読む)

前回は定期預金等のリスクの小さな商品での分散をご紹介しました。今回は、国内株式でのポートフォリオを考えます。

資産配分方針で、国内株式への配分比率を決めた場合、あなたはどのような銘柄をお選びになれますか?

自動車メーカー、製紙メーカー、それともデパート、アパレルメーカーでしょうか。

何れにせよ、1社集中はお勧めできません。それらの企業が東京証券所1部上場銘柄であれば、東京証券所の上場株式が抱え...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分を決めてからポートフォリオの検討へ(定期預金等)

前回は、夫々の資産のリターンとリスクの関係を見ながら、ご自身の資産配分(アセットアロケーション)の本心を決めましたら、夫々の資産の中で、購入する銘柄をご検討ください。 銘柄選定に自信のある方を別にして、その資産の中でも分散投資をお勧めしています。 定期預金に資産の20%を配分することとした場合でも、どの銀行に預けるかは悩ましいものです。半年定期、1年定期、2年・・・・、その他に金利も検討しなけれ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

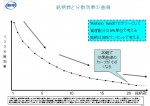

リスク許容度を測ることから始める分散投資

皆さまは、資産形成の際に、頭の中で定期預金は貯蓄、投資はリスク商品の身と御考えでは無いでしょうか。実は貯蓄と投資の区分は曖昧です。預貯金を流動性資産、債券を確実性資産、株式を収益性資産と分ける事も在りますし、リスクフリー(なし)商品、リスク商品という分け方も在ります

イメージ図は、

有効フロンティア:様々なリスク商品を組み合わせた場合の、同じリスクならリターンの高い組み合わせ、同じリターンなら、...(続きを読む)

皆さまは、資産形成の際に、頭の中で定期預金は貯蓄、投資はリスク商品の身と御考えでは無いでしょうか。実は貯蓄と投資の区分は曖昧です。預貯金を流動性資産、債券を確実性資産、株式を収益性資産と分ける事も在りますし、リスクフリー(なし)商品、リスク商品という分け方も在ります

イメージ図は、

有効フロンティア:様々なリスク商品を組み合わせた場合の、同じリスクならリターンの高い組み合わせ、同じリターンなら、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

1つの資産(外国債券)だけに投資する怖さ

昨日は、あのバッフェットさんも「まぐれ」かもしれない(じゃんけんの勝ち負けは運です)、成績が良くなるファンドマネジャーは選べないことを述べました。 では、どうすれば良いの! 一般投資家としては、損失をコントロールされるようお勧めします(私も一般投資家の人のです) このところ、数名の方から、銀行に勧められた投資信託で大きな損失が出てしまった、「どうしたら良いのか」というお問い合わせがありました。...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

スタグフレーションに至る道-2 家計へのアドバイス

前回は、スタグフレーションと同じ状況になるリスクを述べました。 ○ 将来の姿 それに対して我々庶民は我慢強く嵐が過ぎるのを待つことしかありません。 でも、過去を見ると、何れは需要と供給がマッチし、価格はあるべきレベルで均衡します。前回も前々回も原油価格は2 分の1 程度に急落しています。 第二次オイルショックは、日本経済は一次への過剰対応で生産工程の贅肉を取り、単位当り原油消費量を急減させて置...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

派遣先で正社員になるには?

いつもありがとうございます。 全力転職フォーラム 代表 新垣覚です。 昨年の2月の総務省の発表によれば 日本の非正規雇用者の数は1755万人と、 全労働者に占める割合が過去最高の34,3%でした。 10人のうち3人は非正規雇用という厳しい時代です。 私のようなものが、とやかく言う権利はないですが 働く人をモノ扱いするようなこのような非正規雇用のあり方 自体が非常に問題だと思...(続きを読む)

- 新垣 覚

- (転職コンサルタント)

バフェットさんがいることが確率的に正しい意味

前二回のコラムで、ポートフォリオのパフォーマンスを測るメジャーとしてシャープ

・レシオとインフォメーション・レシオをご紹介しました。

これらを使用してファンドの良さ・悪さを比較して、良かったか・悪かったのかは解ります。では、それらの中から、これから成績が上がるファンドは探せるのでしょうか?

残念ながら、それは困難と言われています。むしろ悪いファンドを買う方が良くなることが多いとも言われています。(...(続きを読む)

前二回のコラムで、ポートフォリオのパフォーマンスを測るメジャーとしてシャープ

・レシオとインフォメーション・レシオをご紹介しました。

これらを使用してファンドの良さ・悪さを比較して、良かったか・悪かったのかは解ります。では、それらの中から、これから成績が上がるファンドは探せるのでしょうか?

残念ながら、それは困難と言われています。むしろ悪いファンドを買う方が良くなることが多いとも言われています。(...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

スタグフレーションにいたる道-1

今回は、景気が悪化するとともに、原材料等の高騰により、インフレが発生するスタグフレーションを考えてみました。 現況は、「デフレからの脱却」が叫ばれているのですが、今後日本国債の消化が滞り、金利が高くなる=インフレになる惧れが叫ばれている中で、の 日本経済の回復遅れは鮮明ですので、今後「スタグフレーション」になることもありうるという観点から述べてみました。 2008年の夏にもスタグフレーションが叫...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ファンドマネジャーの腕前はインフォメーション・レシオで測る

昨日は、ポートフォリオの収益率とリスクの関係をみる測度として、シャープレシオを紹介しました。その他の測度をご紹介します。

シャープレシオはファンド(ポートフォリオ)の収益率から無リスクの収益率を引いたものをリスクで除することにより、ポートフォリオの運用同士を比べることが出来ます。

ただ、引くのは無リスク資産の収益率ですので、全てのファンドを同じ条件で比較しますので、夫々のファンドの運用者の制限事...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

不確実性(リスク)を考える(外貨建て資産について)

前日に引き続きリスクについてご紹介します。

7.外貨建て債券について、

外国債券は毎月分配型の投信で保有することは、きわめて非効率です。もし保有されるならば、現物化分配金の無い投信をお勧めします。ただし、為替の変動リスクの影響が大きく、円安に為らないと利益の計上は無我かしいと思われます。ただ、前述しているように、日本でインフレが発生し、円安に為る可能性が高まっています。円安を見込む場合には資産の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

保有金融商品のパフォーマンスを確認しましょう

投資・資産運用をされた際に、自分が購入した投資信託等の成績は、良かったのかどうかが気になります。

100万円の投資で5万円利益が出た、良かった! 良かった!で終わらずに、どの程度良かったのかが解る一つのメジャー(測度)があります。それはシャープレシオです。

シャープレシオとは

投資・資産運用の際にリスク(不確実性)を取ります。そのリスク(標準偏差)に対して、そのり寸に対して、どの程度のリターン(...(続きを読む)

投資・資産運用をされた際に、自分が購入した投資信託等の成績は、良かったのかどうかが気になります。

100万円の投資で5万円利益が出た、良かった! 良かった!で終わらずに、どの程度良かったのかが解る一つのメジャー(測度)があります。それはシャープレシオです。

シャープレシオとは

投資・資産運用の際にリスク(不確実性)を取ります。そのリスク(標準偏差)に対して、そのり寸に対して、どの程度のリターン(...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

不確実性(リスク)を考える(国内資産について)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨建ての預金・債券購入のチェック点

昨日まで、為替についての考え方を述べて参りました。それらを踏まえた上での、外貨預金、外貨MMF、外貨建て債券など、インカムゲイン(利息、分配金など)を目的として購入する際に考慮すべき主なポイントをご紹介します。

証券会社、銀行などの広告説明は、金利を前面に出しています。円定期預金よりもこれだけ有利ですと言う打ち出し方です。

でも、名目金利だけでは有利か不利かは解りませんし、為替などの影響で損益が...(続きを読む)

昨日まで、為替についての考え方を述べて参りました。それらを踏まえた上での、外貨預金、外貨MMF、外貨建て債券など、インカムゲイン(利息、分配金など)を目的として購入する際に考慮すべき主なポイントをご紹介します。

証券会社、銀行などの広告説明は、金利を前面に出しています。円定期預金よりもこれだけ有利ですと言う打ち出し方です。

でも、名目金利だけでは有利か不利かは解りませんし、為替などの影響で損益が...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

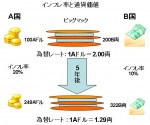

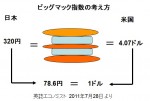

実質金利で見る、為替レートの決まりかた

為替レートの決まり方として、購買力平価説の例としてビックマックによる為替レートをご紹介しています。本日は、金利平価説をご紹介します。

金利の構成は、名目金利(債券、預金等の表示金利など)から物価上昇率(インフレ率)を引いたものが実質金利です。イメージで確認ください。

もし、日本と米国の実質金利が同じだとすると、米国の名目金利は、日本と米国の物価上昇率の差だけ高くなります。例えば、実質金利が2%で...(続きを読む)

為替レートの決まり方として、購買力平価説の例としてビックマックによる為替レートをご紹介しています。本日は、金利平価説をご紹介します。

金利の構成は、名目金利(債券、預金等の表示金利など)から物価上昇率(インフレ率)を引いたものが実質金利です。イメージで確認ください。

もし、日本と米国の実質金利が同じだとすると、米国の名目金利は、日本と米国の物価上昇率の差だけ高くなります。例えば、実質金利が2%で...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金の保有について考える

疑似通貨と言われ、もしもの時のリスクヘッジとして、金を保有したいとのお声を聞くことが有ります。そして、資産として減価しないとも云われていますが、これは一昨日と昨日で、価格変動が有りインフレのヘッジには成らない旨をご紹介しました。 では、資産配分上の一資産としての金を保有する、有利・不利を考えてみましょう。 よ 日本FP協会のホームページの中で会員向けコンテンツ『Myページ』で提供され、多くのFP...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレに有利と云われる金も価格変動にさらされる-2

昨日は、金の値動きと為替の関係について、ご紹介しました。 今回は金価格の変動要素をご紹介します。 昨日、日本円で表示した金の価格は1980年が最高値の年とご紹介しました。田中貴金属工業株式会社の年間平均小売価格は4,499円でした。 では、当時のロンドン金価格(米ドル/トロイオンス)は幾らかと言いますと、年平均で612.13ドルです。皆さまもご承知の通り、米国はその後現在までの間、インフレでし...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレに強いと言われる金も価格変動にさらされる-1

現在金の騰勢が収まりません。今月のNY市場では金の先物の価格が1オンス1,900ドルを超え史上初と騒がれています。株価が低落し、リスク回避の資金が金市場に流れ込んで史上初の価格を付けました。その後大きく下落したのですが、26日の価格は1,797.30ドルまで戻しています。 ところで、これだけドル表示で上がっているのだから、日本での金価格も史上最高値ではないかと考えていらっしゃいませんか? 実は...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレに有利・不利な資産の考え方

昨日はインフレになる予感をご紹介しました。 では、インフレが始まった時に保有していると有利な商品はあるのでしょうか。 良く、株はインフレに強い、不動産は実物資産なのでインフレに強い、インフレには金の保有が良いと言われています。「本当にそうなのか」には疑問符が付きます。 日本FP協会のホームページの中で会員向けコンテンツ『Myページ』で提供され、多くのFPが当該ページで受けた山崎元氏の「FPの為の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレとデフレを物価で実感しましょう

![]() 昨年日本国債の格下げがあり、その後は、国債の暴落が囁かれています。

もし、根拠となる財政改善が困難と云うことが、真実であれば、国債の国内での消化はは何れ行き詰まり、海外の投資家に購入してもらうため、利子を高く払うようになり、日本国債の価格は下がります。この利率の上昇により⇒銀行等の貸付金利が上昇⇒原材料価格・人件費等の上昇⇒部下の上昇というスパイラルになります。

では、インフレ率の数値に...(続きを読む)

昨年日本国債の格下げがあり、その後は、国債の暴落が囁かれています。

もし、根拠となる財政改善が困難と云うことが、真実であれば、国債の国内での消化はは何れ行き詰まり、海外の投資家に購入してもらうため、利子を高く払うようになり、日本国債の価格は下がります。この利率の上昇により⇒銀行等の貸付金利が上昇⇒原材料価格・人件費等の上昇⇒部下の上昇というスパイラルになります。

では、インフレ率の数値に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

取引残高報告書における「仕組み債等の価格」について

現在、多くの証券会社・金融機関から仕組み債が販売されています。 仕組み債は高金利商品として人気が在りますが、通常の債券とは異なり、リスクが高く、且つ、保有途中で価格が確認出来ない等不透明な商品でした。 ※仕組み債とは通常の固定利付債・普通社債等にオプションやスワップなどの派生商品を組み込み特殊な条件を付けた債券のことです。 以前私の取引している証券会社から取引残高報告書に同封されて仕組み債等の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

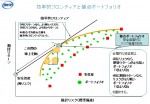

リスク許容度から資産配分を考える

昨日は、将来の目標とする金額を主体として、運用利回りとリスク許容度による資産配分を考えました。 今回は、リスク許容度をベースに資産配分にアプローチする方法をご紹介します。 例えば、お手元にある程度余裕資金(1,000万円)があり、この資金の活用する場合です。 この場合にお考えいただきたいのは 1. 運用期間はどれくらい 2. 例えば、1年、5年、10年・・・・等です 3. 次にその資金でどの程度...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

扶養の条件130万円を超えて働くことの意味

前回ご紹介した、所得税の配偶者控除の要件103万円以下、社会保険の要件130万円未満を働き方の上限とされている奥様が大勢いらっしゃいます。 理由は、この収入を超えると、社会保険料を支払い、税金を支払うと、ご夫婦の実質収入が減少してしまうためです。 国民年金は地方自治体ごとに料率が変わりますし、健康保険料も加入する保険で保険料も変ります。そして、ご主人の税率や税額も変わりますので、試算しなければ増...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

必要運用利回りとリスク許容度で資産配分を考えましょう

資産運用前回は、1万円から始める国際分散投資をお勧めしました。

あなたにとって、資産配分を考える決める要因はなにでしょう。

多くの方にお勧めしたいのが、目的達成に必要な金額を貯めるための収益率(期待リターン)と、単年度でどの程度の損失が出たら手仕舞いするのか=耐えられる最大の損失額の、二つの要素で資産配分を考える手法です。

期待リターンは何年後に幾らになっていれば良いのかから考えます。

1.元...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

混乱の時に始める1万円で国際分散投資

年初から2月にかけて世界の株式市場は、大幅な株価の上昇が続いています。 また、債券も信頼度が高く流動性に優れた国債や代替通貨としての金にシフトしています。このような大きな動きの今、長期的な資産運用の方法として、インデックス・ファンドによる国際分散投資をお勧め致します。 今までのコラムでも述べてまいりましたが、 1.長期的な積立は、将来大きな果実を得られる可能性がある。 2.アノマリーとして、高...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンド2月レポートを掲載しました

2012年 2月 レポート 速報版 当月の4週来は、5.3%の上昇です。年初来では9.8%上昇しました。3ヶ月来では10.0%の上昇を得ていますが、1年来ではまだ-3.7%のマイナスです。 漸く、3年来がプラスになりましたので、2009年のレベルを回復しました。目標の収益率に対しては、1年来以降の長期運用で届いていません。年初来で9.8%という急騰で、設定来でも一桁のマイナスまで戻りました。...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(新興国、海外債券)

先進国と米国に関する指数の次に御紹介するのは、新興国の株式を対象とするMSCI EM(Emerging Market)指数です。 MSCI EM指数は新興国市場を対象としたグローバルな株式インデックスで、下記の21ヶ国の市場の大型株・中型株をカバーしています。 対象国は21カ国 ブラジル、チリ、中国、コロンビア、チェコ、エジプト、ハンガリー、インド、インドネシア、韓国、マレーシア、メキシコ、モロ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(米国株式編、NYダウ、S&P500)

世界で最も親しまれている指数として、ニューヨーク・ダウが有ります。有名な銘柄の正式名称は、ダウ工業株30種平均指数で、ダウ・ジョーンズ社が公表している米国株式の1つです。その他の平均株価指数も在りますが、この指数は、1896年から算出されている115年の歴史のあるインデックスです。当初は12銘柄で構成されていましたが、1928年から現在の30銘柄で構成されるようになりました。代表的な株価平均型の株...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(海外株式編、MSCIコクサイ)

国外の株式に投資する際に指標とするインデックスをご紹介します。 日本の投資家が海外の先進国23か国の株価の動きを把握するのに使用するのがMSCI KOKUSAI(モルガン・スタンレー・キャピタル・インターナショナル・コクサイ)です。この指数は、MSCI WORLD IndexからJAPAN(日本)を除いた時価総額加重型の指数です。 先進国23ヶ国とは、米国、英国、イスラエル、イタリア、ポルトガ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内・債券編)

株価指数を二つご紹介しました。今回は、国内債券のインデックス(指数)について、御紹介します。 国内債券のインデックスとして多くの投信がベンチマークとして採用しているのが、NOMURA-BPI(ボンド・パフォーマンス・インデックス)です。 株価指数とは異なり、この指数が報道等には載りません。従いまして、一般投資家としては投資信託の運用レポートのベンチマークとして認識することが多いと思います。 ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

株価指数の二つのタイプ

日経平均株価とTOPIXを紹介しました。日経平均は株価平均型株価指数で、TOPIXは時価総額加重型株価指数とされています、両者の違いをご紹介します。 株価平均型株価指数は、対象とする銘柄の価格の平均の動きを通じて、株式市場の動きを示すもので、日経平均や米国のニューヨークダウ(正式にはダウ工業株30種平均)が代表的なものです。 時価総額加重高に比べ、歴史は古く知名度の高いものも在り、ニュースで紹介...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内編-TOPIX)

昨日は、日経平均について説明致しました。今回は日経平均に次いで使用されることが多いインデックスに東証株価指数TOPIX(Tokyo Stock Price Index)についてご紹介します。。 TOPIXは、東京証券取引所第一部に上場する全ての日本企業を対象として、1968年1月4日を100ポイントとして、1969年7月から東京証券取引所が算出・公表する、時価総額加重型の株価指数です。 また、海...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

突然の解雇 パートを

いつもありがとうございます。 全力転職フォーラム 代表 新垣覚です。 大げさではなく日本の労働者の3人に1人は 非正規雇用労働者が占めています。 改善が進んだとはいえ、給料も正規雇用に比べて 3分の2~半分と低いです。 1番問題なのはいつ雇用が打ち切られるか分からない という不安定さにつきます。 先日、Cさんからこんな悩みの連絡がありました。 ...................(続きを読む)

- 新垣 覚

- (転職コンサルタント)

知っておきたい投資インデックス(国内編-日経平均)

インデックス・ファンド、インデックスに連動するETFやアクティブ投信のベンチマークに使用されているインデックスとは何かと、主要なインデックスをご紹介します。 多くのインデックスがありますが、これだけは知っておきたいものとして数話に分けてご紹介します。 インデックスとは 索引、見出し、添字、指数などの意味を持つ英単語です。投資でインテックスという時には、指数を指します。株価指数、先物指数、物...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

遺族厚生年金について

遺族厚生年金は、厚生年金保険の被保険者または、被保険者であった方が、下記の要件に当てはまる場合に支給されます。 厚生年金保険の被保険者が死亡された場合、または、その間に初診日があった病気やけがで、初診日から5年以内に死亡された場合。 1級、2級の障害がある方で障害厚生年金を受けていた方が死亡した場合、そして老齢厚生年金の受給権者や受けるために必要な加入期間を満たしている方が死亡した場合に、受給...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

期待リターンと利益の間にあるもの

よく、期待リターンが何%という話を聞いたり見たりすると思います。目論見書やセミナーで、国内株式のリターンはx%で、新興国株式の期待リターンはy%といわれるものです。 この場合、これらに対応しているものの多くは、インデックスで算出したものがつかわれます。例えばTOPIXで40年間のリターンはz%です等です。 国内株式は、TOPIXや日経225、国内債券のパフォーマンスは、シティーグループ国債や野村...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

貧困 女性の32%が!

いつもありがとうございます。 全力転職フォーラム 代表 新垣覚です。 先日、国立社会保障・人口問題研究所の分析で 日本における生活の苦しい人の割合を示す 「相対的貧困率」が発表されました。 その中では 単身で暮らす20~64歳の女性の3人に1人が「貧困状態」にあることが明らかになりました。 一方で単身の20~64歳男性は25%でした。 比較すると女性の苦境が際立っていると...(続きを読む)

- 新垣 覚

- (転職コンサルタント)

プロが平均に勝てない理由-正規分布とコスト

前回は、一般投資家がプロに勝てない時代が来たことを紹介しました。

では、一般投資家はプロに運用を任せておけば良いのでしょうか。実は、プロもインデックス(平均)には勝てないのです。

インデックスとは、対象とする市場の平均のことです。例えばTOPIXは東京証券取引所の一部に上場している銘柄の平均です。

投資信託の目論見書や運用レポートに、ベンチマークを上回る成果を目指すとありますが、日本株を対象と...(続きを読む)

前回は、一般投資家がプロに勝てない時代が来たことを紹介しました。

では、一般投資家はプロに運用を任せておけば良いのでしょうか。実は、プロもインデックス(平均)には勝てないのです。

インデックスとは、対象とする市場の平均のことです。例えばTOPIXは東京証券取引所の一部に上場している銘柄の平均です。

投資信託の目論見書や運用レポートに、ベンチマークを上回る成果を目指すとありますが、日本株を対象と...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

一般投資家はプロに勝てるのか

このところ、資産運用のコラムを書き続けています。資産運用の世界で、我々一般投資家は、機関投資家(プロ)と競う事が出来るのでしょうか。について述べさせていただきます。

昨年の7月25日日経で、東証が高速取引に対応するためのシステム対応を進めたことが掲載されています。現在、世界の証券取引所同士で、超高速への熾烈な競争が行われています。

何故ならば、機関投資家を含む金融機関が、金融工学をベースに新しい...(続きを読む)

このところ、資産運用のコラムを書き続けています。資産運用の世界で、我々一般投資家は、機関投資家(プロ)と競う事が出来るのでしょうか。について述べさせていただきます。

昨年の7月25日日経で、東証が高速取引に対応するためのシステム対応を進めたことが掲載されています。現在、世界の証券取引所同士で、超高速への熾烈な競争が行われています。

何故ならば、機関投資家を含む金融機関が、金融工学をベースに新しい...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本円と各国通貨との円安・円高を確認しましょう

リーマンショック後の株式、商品・金、債券(金利)の値動きは大幅でした。

各国の株価と金の変動を円換算でみてまいりましたが、為替レートで主要な通貨をリーマンショックが発生した2008年9月の末日と、2011年6月30日を致しました、

上表で解ることは、変動率の大きさです。米国ドルは、21ヶ月間で円に対して21.1%も減価しています。比較はコスト値きですので、米ドル建ての商品に投資した際には、22%以...(続きを読む)

リーマンショック後の株式、商品・金、債券(金利)の値動きは大幅でした。

各国の株価と金の変動を円換算でみてまいりましたが、為替レートで主要な通貨をリーマンショックが発生した2008年9月の末日と、2011年6月30日を致しました、

上表で解ることは、変動率の大きさです。米国ドルは、21ヶ月間で円に対して21.1%も減価しています。比較はコスト値きですので、米ドル建ての商品に投資した際には、22%以...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金価格は為替とセットで確認しよう

![]() ご承知の通り、2011年7月18日にNY商品取引所で、史上初めて金の価格が1トロイオンス1600ドルを超えました。高騰の要因は欧州や米国の債務問題への警戒感などから、実物資産の裏付けがある金への資金逃避によるものです。

これにより、日本でも金はまだまだ上がるとの予測も広がっています。ただ、この1600ドルという価格は、米国ドルでの価値ですので、円に置き換えると上昇率が抑えられます。

これから金へ...(続きを読む)

ご承知の通り、2011年7月18日にNY商品取引所で、史上初めて金の価格が1トロイオンス1600ドルを超えました。高騰の要因は欧州や米国の債務問題への警戒感などから、実物資産の裏付けがある金への資金逃避によるものです。

これにより、日本でも金はまだまだ上がるとの予測も広がっています。ただ、この1600ドルという価格は、米国ドルでの価値ですので、円に置き換えると上昇率が抑えられます。

これから金へ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨に投資するなら預金では無く外貨MMF

況は益々円高が進んでいます。ここまで進むと円安に反転するのでは、との期待が高まり、外貨に投資される方が増えています。ただ、デフレ下の日本円は当面、円安にはならないと考えています。ただし、近い将来、国債の消化が進まない時代が来て、金利の上昇とインフレの可能性も出てきました。その時に備え、外貨に分散投資をしておくことはリスク分散の観点から、私はお勧めしています。その際の一つの商品として、外貨MMFをご...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

2,230件中 2001~2050 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。