「金融商品」を含むコラム・事例

1,117件が該当しました

1,117件中 651~700件目

「老後資金」より「住宅資金」が先決

一般的に「人生の3大出費」と言われるものがありますが、何かご存知でしょうか? それは「住宅資金」「教育資金」「老後資金」です。 この3項目は大きな出費となりますので、しっかりとした対策が必要となります。 でも、この手順を間違えると将来とても困ったことになるリスクがあります。 最近の個別相談のお客様で、生命保険での貯蓄をしておられる方がありました。 その内容は、終身保...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

デリバティブは先物取引・オプション取引・スワップ取引のこと

昨日、一昨日と紹介しましたオプション取引を含むデリバティブ取引について、概略を説明致します。 デリバティブ(Derivative) とは、辞書を引くと、形容詞では1.(本源から)引きだした、派生的な、2.考え等独創性のない、新しいさの欠けた、意で、『名詞』は、派生物です。 金融界で使用する場合は、本来の金融商品(商品、金利、債券、株式、通貨等の原資産)から派生して生まれた、金融派生商品の事を指...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金融資産運用の見直し‐投資信託⑤

今日は投資信託に限りませんが、本格的にリスク商品(元本保証のないもの)で資産運用をする際に必ずチェックして頂きたいポイントについて説明したいと思います。 ① 自分(家族)のライフプランに基づき、キャッシュフロー(資金繰り)表を作りましたか? ② 運用しようとする金額は、3か月分の生活費、最低でも5年以内にどうしても必要となる金額を除いていますか? ③ キャシュフロー表から、運用の際の目標...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

酒井克彦「所得税法の論点研究」(財経詳報社)、7

今日は、引き続き、上記書籍の必要経費と家事関連費の「家事費(所得税法45条)、家事関連費(所得税法施行令96条)」の部分(合計18頁)を読みました。 本書は550頁ありますが、現時点で、約65%読み終えたことになります。 参考条文 所得税法 (家事関連費等の必要経費不算入等) 第四十五条 居住者が支出し又は納付する次に掲げるものの額は、その者の不動産所得の金...(続きを読む)

- 村田 英幸

- (弁護士)

金融資産運用の見直し-投資信託③

前回までは、日本では色々な事情から投資信託が金融商品としてうまく活用されてこなかった、というお話をしましたが、今日は投資信託との上手な付き合い方について書いてみたいと思います。 投資信託は運用方法によって大きく二つに分けることが出来ます。 一つはアクティブファンドと言われ、市場平均を上回る結果を求めて運用されるもので、運用を任されているファンドマネージャーと言われるプロの目利きにかかってい...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

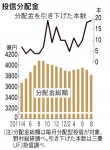

【時事解説:日経記事】「投信分配金の下げ相次ぐ 7・8月、…

日経電子版に、次のような記事が掲載されていました。

【抜粋開始】

http://www.nikkei.com/article/DGXNASGD2201T_V20C12A9MM0000/?dg=1

資産運用会社が投資信託の分配金を相次いで引き下げている。分配金を減らしたファンドは7月が18本、8月は19本と前年同月のほぼ4倍に達した。世界的な金利低下や円高進行で運用益が減っていることが主...(続きを読む)

日経電子版に、次のような記事が掲載されていました。

【抜粋開始】

http://www.nikkei.com/article/DGXNASGD2201T_V20C12A9MM0000/?dg=1

資産運用会社が投資信託の分配金を相次いで引き下げている。分配金を減らしたファンドは7月が18本、8月は19本と前年同月のほぼ4倍に達した。世界的な金利低下や円高進行で運用益が減っていることが主...(続きを読む)

- 真鍋 貴臣

- (ファイナンシャルプランナー)

金融資産運用の見直し-投資信託②

前回は日本の投資信託の生い立ちに起因する問題として、販売会社が販売手数料を稼ぐ目的で、ちょっと見、魅力がありそうに見える投信を湯水の如く作ってきたので、投信の本数は多いが, 大半が短命で、投資家にとって魅力ある金融商品に育ってこなかった、と申し上げました。 最近になって、ネット証券の参入や、外国籍の投資信託が入ってきたことから、ようやく販売会社本位のスタイルが改まりつつあります。 でも、証券会...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

長期投資で儲かるのは? 投資コストの低減が必要

資産運用で、儲かる可能性が高いケースはどのようなものかを検討します。 長期投資で儲かる可能性が高い理由を有利な点を挙げ、検討しました。 図は一般投資家の手に投資から得た利益が届くまでのルートで、どのようなコストがかかるのかを表したものです。 一つには、売買回数を減らす事です。 長期間売買が無いことで、売買手数料を支払わない、口座管理料だけで済む、この為コストが抑えられます。一昨日昨日見ま...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレ・円安対策のための外貨建て金融資産

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 今回のメルマガは、インフレ・円安対策のための外貨建て金融資産 についてお伝えいたします。 日本の個人投資家が金融商品を選ぶポイントは「安全性」がトップ。 金融広報中央委員会がまとめた「家計の金融行動に関する世論調査」 によると、金融商品選択で重視しているのは、 1.元本が保証されている:30.3% 2.少額でも預け入...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

利益は売買回数とコストが重要、5回売買すると32通りの結果

資産運用の本やコラムで、一定の利益または損失がでたら売却して新しい銘柄を購入した方が良い、特に損切りが重要とアドバイスしているものが有ります。 私は、何パーセント利益が出た、何パーセント損失が出たから売却すると云う手法はお薦めしていません、何故ならば、売買回数がふえるに従い、リターンを減ずる要因の一つコストが増加するからです。 このように説明しても、そうなのかという程度の感覚になることが多いので...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金融資産運用の見直し-続き②

前回はリスク軽減の手法の1つである時間分散の投資法について書きました。 今日は商品(銘柄)分散について説明しましょう。 よく言われる諺に『卵を一つの籠に盛ってはいけない』というのがあります。卵を一つの籠に盛ってしまうと何かあった時にすべての卵が割れてしまう可能性がありますが、いくつかの籠に分けて盛っておけば、すべてが一度に割れてしまうという危険性も少なくなります。要は、金融資産の運用先を...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

金融資産運用の見直し-続き②

前回はリスク軽減の手法の1つである時間分散の投資法について書きました。 今日は商品(銘柄)分散について説明しましょう。 よく言われる諺に『卵を一つの籠に盛ってはいけない』というのがあります。卵を一つの籠に盛ってしまうと何かあった時にすべての卵が割れてしまう可能性がありますが、いくつかの籠に分けて盛っておけば、すべてが一度に割れてしまうという危険性も少なくなります。要は、金融資産の運用先を...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

金の値段が決まるまで

「楽天の保険ニュース&リサーチ 」で、「金の値段が決まるまで 」という記事を書かせていただきました。 歴史的な高値を付けてからちょうど一年経ったところですが、よほど高騰もしくは下落しないと中々金はクローズアップされません。 個人的には分散投資として積極的に組み込んでおきたい金融商品の一つです。 記事を書いたあと随分価格が上がってきて一時1トロイオンス=1740ドルに...(続きを読む)

- 小川 和哉

- (ファイナンシャルプランナー)

9/11発売サンデー毎日「生保が売りたがらない得する保険」でコ…

本日、9/11発売のサンデー毎日の記事「生保が売りたがらない得する保険」でコメントしています。 取材では記者の方と1時間ほどお話しました。 「生保が売りたがらない得する保険」 の意味をいろいろ考えましたが、低金利の中で教育費や老後資金を積み立てて貯めるにはどんな方法がよいかというご相談を受けることも多いことから、積み立ててお金を貯めることができ実質的な利回りの高い保険商品を3商品ご紹介し...(続きを読む)

- 平野 雅章

- (ファイナンシャルプランナー)

金融資産運用の見直し-続き

前回、金融資産を運用する場合の一番大事なポイントとして、短期、中期で必要な資金は安全性と流動性を重視した運用をするようにお願いしました。安全性、流動性を重視すると、自ずと運用する金融商品は限定されます。収益性を重視した商品は、残念ながら安全性、流動性に問題があることはお分かりになるかと思います。短期は普通預金か短期公社債投信(MMF,MRF)、中期はネット銀行の定期預金か国債ぐらいしかないと思...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

金融資産運用の見直し

さて、今までキャッシュフロー表の分析・対策項目である収入・支出の見直しをしてきましたが、次に対策で大切なのは、金融資産を有効に運用しているかどうかという事です。 お金自身にも働いてもらうことにより、収入・支出の見直しだけではキャッシュフロー表の赤字の解消ができなかったものが、可能になることもあります。 しかしながら、お金に働いてもらうと言っても、安易に利回りの高い金融商品で運用する事を考えるの...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

法人税法の損金の額の計算

4、損金の額の計算 第一目 資産の評価及び償却費(第29条―32条) 第二目 資産の評価損(第33条) 第三目 役員の給与等(第34条―36条) 第四目 寄附金(第37条) 第五目 租税公課等(第38条―41条) 第六目 圧縮記帳(第42条―51条) 第七目 引当金(第52条―53条) 第七目の二 新株...(続きを読む)

- 村田 英幸

- (弁護士)

余裕資金でアセアン株式という選択肢

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 外貨建て金融商品で、最近私が注目しているのが、アセアン株式。 日本株式を買うように、海外の株式を直接購入するという方法です。 では、なぜアセアンなのか? 1.潜在成長率が高い アセアン各国は、2020年以降に「人口ボーナス」が2倍超になる国が ほとんど。 潜在成長率も見る指標として「人口ボーナス」がある。この指標は...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

あなたのポートフォリオにETF(上場投資信託)をご検討ください。

皆様は、ETF(上場投資信託)という金融商品を知っていらっしゃいますでしょうか? 既に保有されている投資家もいますが、なぜか取引額が少ない商品群です。世界的には、様々な商品が開発され、米国では機関投資家・年金運用団体が積極的にそのポートフォリオに組み入れていて、既に国では売買残高の20%を超える金融商品となっています。 なぜ日本では一般投資家の間ではあまり知られていず、その売買高も低いのでしょう...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

生命保険で貯蓄することのリスク

先週末に住宅資金の個別相談がありました。 相談の進め方としては、家計や保険の見直しをしてから住宅ローンに回すお金と貯蓄に回すお金の適正バランスを考え、住宅の予算を決めるという流れで実施しています。 今回も生命保険の見直しから始めましたが、お客様の現在ご加入の保険証券を分析すると、1ヶ月あたりの保険料が総額でなんと約7万円になっていました。 内訳としては、生命保険や医療保険などの保障型の保...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

2012年夏のボーナス金利

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 今夏のボーナスの使い道は決まりましたか? 無駄遣いせず、まずは定期預金にという家庭も多いかもしれませんね。 この時期、ネット銀行を中心に定期預金のボーナス金利が気...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

保険会社の運用難で貯蓄型保険の保険料アップ&販売停止

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 生命保険会社が、終身保険や年金保険などの貯蓄型保険の保険料 を引き上げたり、販売停止を決定する保険会社が出てきました。 また貯蓄型保険の販売は継続するが、保険募集人の手数料を極端に 引き下げる保険会社もあります。 (手数料の多寡で提案する保険商品が違う保険募集人が多いためです) なぜこういう流れになってきたかと言いますと...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

復興特別所得税【平成25年1月以降から】

今日『消費税増税法案』が衆院可決されました。 私自身は実は今たちまちの『消費税増税法案』には反対の意見を 持っています。 なぜかというと根拠が示されないまま『煙に巻いてやれ』のごとく 突っ走られているようにしか思えないからです。 既に以前のコラムでも書きましたが、 社会保険料〈健康保険料・年金保険料〉も段階的に引き上げられています。 実質の増税は既に実行...(続きを読む)

- 寺野 裕子

- (ファイナンシャルプランナー)

アパート経営の成功の枠(お礼)

オープンセミナーに参加していただき、ありがとうございました。

良い話ばかり聞くのではなく、『一定の条件』があること。

これだけは知っておいてもらいたく、その事例もお伝えさせていただきました。

成功 と 失敗 の『境界線』。

いろいろなセミナーに出て、

そのセミナーごとのよいところだけをつかみ本人が

無理にくっつけて作り上げてしまうのは「危険」です。

実態ではない、

虚構を作り上げ...(続きを読む)

オープンセミナーに参加していただき、ありがとうございました。

良い話ばかり聞くのではなく、『一定の条件』があること。

これだけは知っておいてもらいたく、その事例もお伝えさせていただきました。

成功 と 失敗 の『境界線』。

いろいろなセミナーに出て、

そのセミナーごとのよいところだけをつかみ本人が

無理にくっつけて作り上げてしまうのは「危険」です。

実態ではない、

虚構を作り上げ...(続きを読む)

- 大長 伸吉

- (不動産投資アドバイザー)

米国特許法改正規則ガイド 第3回 (第2回)

米国特許法改正規則ガイド (第2回)

第3回

河野特許事務所 2012年6月15日 執筆者:弁理士 河野 英仁

(12)CBMとサンセット法

サンセット法とは、法律について,「〇〇〇は,〇〇年〇月〇日をもって廃止する」という期限を定め,議会が法律の継続を再度承認しない限り,自動的に廃止する法律をいう。サンセット法は、CBMにも適用され、参考図3に示すように、規則効力発生日から8...(続きを読む)

- 河野 英仁

- (弁理士)

金融機関とトラブルになったとき

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 預貯金、保険商品、投資信託、債券などの金融商品やサービスをめぐって金融機関との間でトラブルが生じた。 このようなときに利用できるのが、金融ADR制度(金融分野における裁判...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

学資保険に入るべきか?

先日、生命保険の見直しのご相談がありました。 子どもさんが2人で、それぞれ学資保険に加入しておられました。 月々の保険料は、約15,000円ずつで合計約30,000円かけています。 子どもさんがいるご家庭では、学資保険に加入しているケースが多いですが、 ぜひ注意していただきたいことがあります。 それは、総支払保険料と満期保険金を確認することです。 今回の相談者の場合、 「 総支払保険料>満...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

商品指数の動向と、資産配分の考え方について

![]() 昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

老後・年金生活に役立つ本の紹介

週刊ダイヤモンドで連載されている、山崎元さんのコラム「マネー経済の歩き方」で、老後の生活設計に役立つ本、老後資金はこれだけかかると」不安を梃子に金融商品を販売している企業・営業マンが困る本、として紹介された本を読みました。 題名は あんしん・お気楽! 「年金15万円のゴージャス生活」ぱる出版刊、著者は、中町敏矢氏でご自身で「月15万円の年金受給者」と自己紹介しています。 内容は、中町氏が実際に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

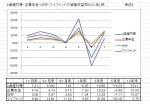

年金団体の資産配分を参考としたポートフォリオの収益率

昨日は、年金積立金管理運用独立行政法人(GPIF)がベンチマークとしている指数、TOPIX、野村BPI、MSCIコクサイとシティーグループ世界国債指数の10年来の収益率と、資産配分として、それら4資産を均等に保有するポートフォリオの収益率をご紹介しました。

では、これらの指数を使用して、企業年金連合会のベンチマークアセットミックスとGPIFの平成23年12月末の資産残高を10年来保った場合の収益率...(続きを読む)

昨日は、年金積立金管理運用独立行政法人(GPIF)がベンチマークとしている指数、TOPIX、野村BPI、MSCIコクサイとシティーグループ世界国債指数の10年来の収益率と、資産配分として、それら4資産を均等に保有するポートフォリオの収益率をご紹介しました。

では、これらの指数を使用して、企業年金連合会のベンチマークアセットミックスとGPIFの平成23年12月末の資産残高を10年来保った場合の収益率...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

「国債暴落」「国債のデフォルト」と脅す記事を読む時の基礎知識

先日書きましたコラムの中で、週刊誌等に出てくる「国債暴落」の内容について紹介します。 本日、私と面談した方に「国債が暴落する」という言葉でどのようなイメージを抱くのかをお尋ねしました。その回答は「国債が紙くずに為ってしまう」というものでした。 多くの方も「国債の暴落」「国債のデフォルト」と聞くと、全くお金が戻ってこないと思われているようです。 実は、「国債が暴落する」という意味は、国債の価格...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨MMF(ユーロと豪ドル)の投資対象例について

昨日は米ドルMMFの投資対象の金融商品について、ご紹介しました。 本日は、ユーロMMFと豪ドルMMFの投資対象の1例をご案内します。数多くのMMFの中野1例ですので、ご購入を検討する際には、対象とするMMFの目論見書等をご自身でご確認ください。 昨日と同じ運用会社が運用しているユーロMMFと豪ドルMMFの目論見書の投資状況 (2011年7月末現在)を基として記載します。 ユーロ・ポートフォリオ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨MMF(米ドル)のポートフォリオの投資対象例について

資産配分の中で、外国債券、通貨分散をお考え方にご紹介する事が多い、外貨MMF(マネー・マーケット・ファンド)についてその運用先例をご紹介します。 外貨MMFとは、当該通貨を短期金融商品で運用する商品で、導入後現在まで当該通貨での元本割れはなかった商品です。利回りは、当該通貨国の金利に追随していますが、実績利回りは運用会社毎に異なります。 では、これら低リスクであるMMFが運用の対象としているの...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

メガソーラーが金融商品化される!

7月にはじまる再生可能エネルギーの 全量買い取り制度により、太陽光で発電した電気の買取り価格が 太陽光発電協会が要望していた 1kw/時 42円(税込み)に決まりそうとのこと。 このメガソーラー事業への参入を表明しているソフトバンクの孫社長が40円、 専門家が採算ラインとして30円台後半を主張していたことを考えると、 結構いい水準ではないでしょうか。 この売価が固定...(続きを読む)

- 萩原 貞幸

- (経営コンサルタント)

住宅ローンと金融商品による資産運用の並立について

愈々、欧州各国の国債格付けの格下げによる影響が波紋を広げています。

その中で日本国債と米国債は世界のリスクマネーがのリスクオフにより資金が流れ込み、バブルの様相(金利低下)です。

従い、住宅ローンだけでなく金利は低下していますので、ローンの負担感が薄くなりがちです。例えば、住宅ローンのフラット35を利用すると21年以上で、最低で2.140%です(2012年1月実行金利)。

一方、外国債ではそれを...(続きを読む)

愈々、欧州各国の国債格付けの格下げによる影響が波紋を広げています。

その中で日本国債と米国債は世界のリスクマネーがのリスクオフにより資金が流れ込み、バブルの様相(金利低下)です。

従い、住宅ローンだけでなく金利は低下していますので、ローンの負担感が薄くなりがちです。例えば、住宅ローンのフラット35を利用すると21年以上で、最低で2.140%です(2012年1月実行金利)。

一方、外国債ではそれを...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

欧州債券問題で分るリターン・リスクの重要性 金融商品の買い方

欧州債券のこのところの、欧米の債券を対象とする投資信託から資金が逃げています。例えば、外債ファンドの雄として有名なグローバル・ソブリン・オープン(グロソブ 毎月決算型)は、2008年8月のピーク時は純資産残高が約5兆7,000億円あったものが12月19日現在で1兆8,742億円迄減少しています。かつては運用資産の内ユーロ債券が約40%ありましたから、その影響もあり、基準価格の低下と投信の解約が続い...(続きを読む)

欧州債券のこのところの、欧米の債券を対象とする投資信託から資金が逃げています。例えば、外債ファンドの雄として有名なグローバル・ソブリン・オープン(グロソブ 毎月決算型)は、2008年8月のピーク時は純資産残高が約5兆7,000億円あったものが12月19日現在で1兆8,742億円迄減少しています。かつては運用資産の内ユーロ債券が約40%ありましたから、その影響もあり、基準価格の低下と投信の解約が続い...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日々高まるコスト・プッシュ・インフレーションへの歩み

皆様もご存じの通り、日本の消費者物価は前年割れを長らく続け、現在もなお、デフレの様相です。また、リーマンショックや今回のユーロ圏危機もあり、世界同時不況・デフレが叫ばれた時期もあり、世界的なリスクオフの状態でした。 リスクオフの時期には、世界の投資マネーが株式や商品市場から、安全な国の国債や現金にシフトする為、商品市場からも資金が流出し、価格は低下します。 現況、米国の景気が順調に回復し始めた...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

1,117件中 651~700 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。