「積立」を含むコラム・事例

755件が該当しました

755件中 151~200件目

「確定拠出年金」運用商品選びのポイント②

投資信託等の具体的な運用商品についてお話させていただきます。企業型確定拠出年金においてはその企業によって、個人型確定拠出年金においては選んだ金融機関によって、商品ラインナップ(選択できる商品)が大きく異なります。ご自身が選択可能な商品ランナップを確認しながら、下記情報をお役立ていただければ幸いです。 選択肢(どんな商品があるのか)●元本確保型商品(定期預金、年金保険など)定期預金を満期前...(続きを読む)

- 小川 正之

- (ファイナンシャルプランナー)

雇用保険が余っているも使いきれない

景気が良くなり雇用保険を申請する人も少なくなっているようです。 その結果、いまや会社員が払う雇用保険の積立金は過去最高の6兆円に達し、使い切れなくなっている。しかし、その制度を見直す動きはないようです。 もっと保険料下げるとか、将来の雇用を増やす対策を取るためにお金を使えば良いのですが、簡単にはいきません。 企業の雇用保険負担もばかにならないのでぜひ保険料下げることを検討してほしい。(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

ソンする保険、トクする保険とは

定期的に雑誌に「保険商品特集」が組まれます。 やはり、「保険」は関心が高く、出せばある程度の部数は売れるのだろうと思います。 おそらく、この手の特集の載った雑誌の購買者は保険ビジネスの関係者が大半を占めるのではないでしょうか? 私も先日「トクする保険、ソンする保険」という特集の載った雑誌を読みました。 一言でいうと、「トクする保険やソンする保険」というものは...(続きを読む)

- 矢崎 雅之

- (ファイナンシャルプランナー)

資産運用のパフォーマンスは資産配分とコストが決め手

先週土曜日に「ETF=上場投資信託」の勉強会の講師を務めました。ライフプラン上のリスクに対処するために資産を殖やすことは大切です。資料の中から資産配分とコストに関わる部分を紹介いたします。■投資で最初に行うことご承知の通り、投資で最初に行うことは、資産をどのように配分するかです、何故ならば、充分に分散されたポートフォリオの運用成績の90%以上は資産配分に基づくとされています。また、現代ポートフォリ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

上手な家計の見直しポイント(貯蓄編・固定費の見直し編)

家計のやりくりは、ご相談をいただく中でも特に多いご相談です。お話をうかがっていると、家計を預かる主婦の方の知識と工夫は関心させれれることもしばしばです。きっちり家計簿もつけておられ、節約やポイントの貯め方や使い方なども完璧な方も少なくありません。 では、ファイナンシャルプランナーの出番がないかというと、そうでもありません。良くお見受けするのは、一つ一つの対策は完璧なのに、効果が実感できないもどか...(続きを読む)

- 京増 恵太郎

- (ファイナンシャルプランナー)

マイファンドレポート 5月の収益率は1.00%、1年間で9.66%でした

マイ ファンドレポート 2015年 5月確報版myfund 2015年5月の収益率は4週間で1.00%、3ヶ月間は1.20%、1年間9.66%でした。年初来投資収益は4.31%です。 ・5月の株式は日本株が好調で急伸いたしました。一方米国株は伸びず保有する銘柄の半数以上が下落しました。J-REITは5銘柄上昇、4銘柄が下落してトータルでは若干の伸びとなっています。■FundAの成績(日本円換算)J...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

寿命・余命とライフプランニング&リスク

ライフプランを考える上で、重要な視点は、ご自身の寿命・余命の長さです。下表は、生年別寿命の推移です(平成25年簡易生命表より)。ご存知のようにゼロ歳の余命が寿命となります。■昭和20年生まれ男子で、現在生存者は強運の持ち主。私が生まれたのは、昭和20年でした。その年のものは統計がありません。2年後の昭和22年の平均寿命は50.06歳ですので、予想として50歳を切るものと思われます。∵昭和20年は8...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

老後の年金いくらもらえるの?

65歳になると、公的年金制度の加入者であった場合、老後の生活資金としての老齢給付を受け取ることができます。老齢給付は、現在、国民年金の「老齢基礎年金」、厚生年金の「老齢厚生年金」、共済年金の「退職共済年金」があります。平成27(2015)年10月からは、公務員等も厚生年金に加入することになり、厚生年金制度に統一となりますので、「退職共済年金」は「老齢厚生年金」になり、制度的な差異については、基本的...(続きを読む)

65歳になると、公的年金制度の加入者であった場合、老後の生活資金としての老齢給付を受け取ることができます。老齢給付は、現在、国民年金の「老齢基礎年金」、厚生年金の「老齢厚生年金」、共済年金の「退職共済年金」があります。平成27(2015)年10月からは、公務員等も厚生年金に加入することになり、厚生年金制度に統一となりますので、「退職共済年金」は「老齢厚生年金」になり、制度的な差異については、基本的...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

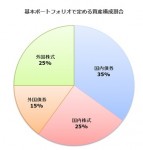

シニアの資産運用 自分で作る保有コストが安いバランスファンド

日経平均が20,000円を回復し、東証時価総額が終値ベースで600兆円を超えるなどバブルの再来が囁かれるなか、NISA等投資に関する新制度も相まって、主要証券10社の預かり資産が2014年度末で297兆円となり、都市銀行の預金残高303兆円に迫っていると報道されています(日経新聞5月13日朝刊より)。著者は投資に回る資金が増えるのは良いことと捉えています。NISAではバランスファンドが好調、ラップ...(続きを読む)

日経平均が20,000円を回復し、東証時価総額が終値ベースで600兆円を超えるなどバブルの再来が囁かれるなか、NISA等投資に関する新制度も相まって、主要証券10社の預かり資産が2014年度末で297兆円となり、都市銀行の預金残高303兆円に迫っていると報道されています(日経新聞5月13日朝刊より)。著者は投資に回る資金が増えるのは良いことと捉えています。NISAではバランスファンドが好調、ラップ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

お金まわりの知識を身に付ける重要性

私は自分がファイナンシャルプランナー(以下、FP)の資格を取得した当時から、 「FPで学ぶ内容は、国民の多くの人が身に付けるべき知識じゃないか」と感じていました。 生活の中で必要となる、最低限のお金まわりの知識を身に付けることで、 お金にまつわる不安の多くを軽減することができますし、 世の中のお金にまつわるトラブルの多くがなくなると考えるわけです。 先日も、大学生向けにFP資...(続きを読む)

- 栗本 大介

- (ファイナンシャルプランナー)

資産運用(7)投資は自己責任(保険の見直し・山下FP企画・西宮)

世の中には、数えきれない ぐらいたくさんの投資商品があります。 その中からどんな商品を選んで投資するかは、 投資家の自由です。 「自由には責任が伴う」とよく言われますが、 自由に商品を選べる以上、 結果の責任は自ら負わなければなりません。 資産運用で損失を被ったからといって、 誰かに責任を転嫁できませんし、誰も補償してくれませ...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

資産運用(6)NISAの活用(保険の見直し・山下FP企画・西宮)

投資で利益が出ると、 その儲けに対して約20%課税されます。 しかし、2014年から、 一定の枠内で行った投資の利益が 非課税となる制度が始まりました。 この少額投資非課税制度は、 「NISA」(ニーサ)の愛称で呼ばれています。 NISA専用の口座を開設すると、 一人につき年間100万円まで株式のほか、 ETF(上場投資信託)、REIT(不動産投資信託)、 株式投資信託などをNISA枠で買...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

資産運用(3)運用のキーポイント(保険の見直し・山下FP企画・西宮)

まとまった資金がない場合は、 毎月一定額を積み立てていく方法が現実的です。 資産運用について、 条件を変えながら試算してみましょう。 (条件は、左から毎月積立額、運用期間、運用利率を記載しています。) (条件) (積立元本) (運用益) (合計)①5万円、30年、5% 1800万円 2386万円 4186万円②3万円、30年、5% 1080万円 1431万円 2...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

シニアの資産運用ETFの主なデメリットと東証上場ETFを売買高で選別

前回は米国と日本のETFマーケットの違いを説明いたしました。今回は日本市場=東京証券取引所に上場する投資信託=ETFを、一日の売買高により、選別いたしました。既にご紹介しました通り、ETFは分かりやすさ・低コスト・分散投資等々に優れた商品で、長期投資に優れた商品です。ただし、デメリットもあります。■ETFは通常再投資が出来ません。⇒シニアにはメリットにもなります。投資信託であれは、再投資口を選ぶと...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

教育資金(3)積立預金か、学資保険か(保険の見直し・山下FP企画・西宮)

教育費を積み立てる方法としては、 銀行の積立預金などを利用して 「給与振込口座から自動的に引き落としていく方法」と 「学資保険を利用する方法」とがあります。 積立預金の場合は利率が変動するので、 将来金利が上昇すれば、 その恩恵を受けることができます。 一方、学資保険は、 契約者である親が死亡すると それ以後の保険料の払い込みが免除されるなど、 親の万一に備えられる点がメリットといえます。 最...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

教育資金(2)妊娠したら準備を開始(保険の見直し・山下FP企画・西宮)

教育資金の準備は、早めに始めるようにしましょう。 出産後は、赤ちゃんの世話で寝る時間の確保も難しいので、 妊娠中にある程度方向性を決め準備を始めると安心です。 まずは目標額を決め、積立の計画を立てましょう。 目標額は、500万円~800万円程度が目安です。 500万円は国公立大学に行く場合の金額、 私立文系であれば700万円、 私立理系であれば800万円になります。 ただし、地方在...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

日本の資産と負債についてデータで確認。ニューズウィーク日本版を読んで。

先週発売された、ニューズウイーク日本版4月21日号に、1.「アベノミクス、景気回復の実感はいつ?」今も懐疑的な見方が多い阿部政権の経済政策が日本にもたらした「奇跡」 ピーター・タスカ(投資顧問会社アーカス・インベストメント共同創設者)私は、次のように常々思っています。欧州各国の失業率は軒並み2桁で、南欧諸国の若者の失業率は25%を超えています。それに比べ日本の失業率は一ケタで5%程度です。いくら新...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

こだわりの終身保険の選び方

終身保険は、何歳で亡くなっても、一時金で死亡保険金が支払われる保険です。

途中で解約しても解約返戻金があるため、一般的には「貯蓄性のある保険」と言われます。そのため、保険料を決める要素の1つである予定利率がとても重要になってきます。

同じ年齢時に、同じ保険金額に加入するなら、

予定利率が高い ⇒ 保険料が安くなります

予定利率が低い ⇒ 保険料が高くなります

契約時に確定した予定利率でその後...(続きを読む)

終身保険は、何歳で亡くなっても、一時金で死亡保険金が支払われる保険です。

途中で解約しても解約返戻金があるため、一般的には「貯蓄性のある保険」と言われます。そのため、保険料を決める要素の1つである予定利率がとても重要になってきます。

同じ年齢時に、同じ保険金額に加入するなら、

予定利率が高い ⇒ 保険料が安くなります

予定利率が低い ⇒ 保険料が高くなります

契約時に確定した予定利率でその後...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

確定拠出年金の基本操作編

確定拠出年金の普及が進んでいます。メリットは自身で運用商品を選択できる所や、社会保険料や所得税の削減につながる所にあります。

ですが、ある日突然会社が制度を導入し急に将来の退職金について、自分で運用して行かなければならないという事も多く今後の為に確定拠出年金は自分でどのような事をしなくてはならないか?を知っておくと良いでしょう。

また個人型の確定拠出年金を活用してみたいがどのような操作が必要を知っ...(続きを読む)

確定拠出年金の普及が進んでいます。メリットは自身で運用商品を選択できる所や、社会保険料や所得税の削減につながる所にあります。

ですが、ある日突然会社が制度を導入し急に将来の退職金について、自分で運用して行かなければならないという事も多く今後の為に確定拠出年金は自分でどのような事をしなくてはならないか?を知っておくと良いでしょう。

また個人型の確定拠出年金を活用してみたいがどのような操作が必要を知っ...(続きを読む)

- 三島木 英雄

- (ファイナンシャルプランナー)

住宅資金(3)ローン返済額は年収の25%以内だったらOK?(山下FP企画・西宮)

住宅ローンの支払額は、 借入金額・返済年数・金利 などによって決まります。 金融機関のホームページなどで 簡単にシュミレーションできるので、 まずはやってみましょう。 借入金額、 ボーナス払いの有無、 返済期間やローンタイプ、 金利を入力すると 月々の返済金額や 手数料などが表示されます。 毎月の収入や生活費、 教育費の積立なども 考慮しながら、 いくらまでなら無理なく 返済...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

学資保険(こども保険)

(主契約は「学資保険」、特約はなし)

保障ニーズ : 死亡|医療|介護|老後|その他

学資保険(こども保険)は、子どもの進学時に合わせて祝金や満期保険金が受け取れる教育費の準備を目的とした保険です。貯蓄性を求めた商品を「学資保険」、保障性を求めた商品を「こども保険」という違いがあるという説もありますが、最近は「学資保険」を用いることが多くなっています。

通常は、17歳や18歳など、子ども...(続きを読む)

(主契約は「学資保険」、特約はなし)

保障ニーズ : 死亡|医療|介護|老後|その他

学資保険(こども保険)は、子どもの進学時に合わせて祝金や満期保険金が受け取れる教育費の準備を目的とした保険です。貯蓄性を求めた商品を「学資保険」、保障性を求めた商品を「こども保険」という違いがあるという説もありますが、最近は「学資保険」を用いることが多くなっています。

通常は、17歳や18歳など、子ども...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

家計の改善(1)(保険の見直し・山下FP企画・西宮)

家計を改善するには、 今ある収入で何とかやりくりをして支出を減らし、 貯蓄に振り向けていく必要があります。 そういわれるとウンザリしてしまう人も多いかもしれませんが、 簡単に支出を減らすことができて、貯蓄がどんどん増えていく 夢のような方法があります。 それは、「積立の仕組みを作る」ことです。「何だそんなことか」とがっかりしないでください。 積立は貯蓄が苦手な人でも 否応なしにお...(続きを読む)

- 山下 幸子

- (ファイナンシャルプランナー)

繰上げ返済積立、投信積立が使える?

![]() 変動金利と35年固定の金利差

現在の住宅ローン金利はとても低い水準です。

変動金利:0.775%

32年固定金利:1.73%

都市銀行であれば上記程度で借入することも可能な時代です。

とは言え、変動金利は金利上昇のリスクもありますので、変動金利でも

心配ない備え方をしておくと良いでしょう。

4,000万で約2万程度変動金利と固定金利の金利差で概ね下記の差が出ます。0.775% 35...(続きを読む)

変動金利と35年固定の金利差

現在の住宅ローン金利はとても低い水準です。

変動金利:0.775%

32年固定金利:1.73%

都市銀行であれば上記程度で借入することも可能な時代です。

とは言え、変動金利は金利上昇のリスクもありますので、変動金利でも

心配ない備え方をしておくと良いでしょう。

4,000万で約2万程度変動金利と固定金利の金利差で概ね下記の差が出ます。0.775% 35...(続きを読む)

- 三島木 英雄

- (ファイナンシャルプランナー)

利率変動型積立終身保険

(主契約は「積立型終身保険」、特約はなし)

保障ニーズ : 死亡|医療|介護|老後|その他

利率変動型積立終身保険とは、第一保険期間と第二保険期間とに分かれ、第一保険期間中は積立部分を主契約とし、定期保険(特約)や医療保険(特約)などの保障部分をセットした保険で、第二保険期間では、第一保険期間に積み立てた額を元に、終身保険に移行するため、何歳で亡くなっても、一時金で死亡保険金が支払われる...(続きを読む)

(主契約は「積立型終身保険」、特約はなし)

保障ニーズ : 死亡|医療|介護|老後|その他

利率変動型積立終身保険とは、第一保険期間と第二保険期間とに分かれ、第一保険期間中は積立部分を主契約とし、定期保険(特約)や医療保険(特約)などの保障部分をセットした保険で、第二保険期間では、第一保険期間に積み立てた額を元に、終身保険に移行するため、何歳で亡くなっても、一時金で死亡保険金が支払われる...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

生存給付金付定期保険

(主契約は「定期保険」+特約「生存給付金」=生存給付金付定期保険)

保障ニーズ : 死亡|医療|介護|老後|その他

生存給付金付定期保険は、定期保険の一種です。一定期間に亡くなったとき、一時金で死亡保険金が支払われる保険です。生存時は数年ごとに生存給付金が受け取れます。契約時から保険期間の満了まで保険料は一定ですが、生存給付金が付いている分、定期保険(全期型)と同じ条件で保険料を比較する...(続きを読む)

(主契約は「定期保険」+特約「生存給付金」=生存給付金付定期保険)

保障ニーズ : 死亡|医療|介護|老後|その他

生存給付金付定期保険は、定期保険の一種です。一定期間に亡くなったとき、一時金で死亡保険金が支払われる保険です。生存時は数年ごとに生存給付金が受け取れます。契約時から保険期間の満了まで保険料は一定ですが、生存給付金が付いている分、定期保険(全期型)と同じ条件で保険料を比較する...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

成”幸”学の専門家「幸せになるコツ」

![]() 『幸せになるコツ』

例えば、私たちが車が欲しいと言う時には、

「お金を貯めて買う」という選択と「ローンを組んで買う」という選択がありますよね。

前者は「後取り」、後者は「先取り」です。

「欲しいもの」を手に入れる方法には「先取り」と「後取り」がありますが

人生において「成幸」を手にするには、「お金を貯める」のではないので「徳」を積み「幸せ」を後で手に入れるという選択しかないようです。...(続きを読む)

『幸せになるコツ』

例えば、私たちが車が欲しいと言う時には、

「お金を貯めて買う」という選択と「ローンを組んで買う」という選択がありますよね。

前者は「後取り」、後者は「先取り」です。

「欲しいもの」を手に入れる方法には「先取り」と「後取り」がありますが

人生において「成幸」を手にするには、「お金を貯める」のではないので「徳」を積み「幸せ」を後で手に入れるという選択しかないようです。...(続きを読む)

- 杉山 春樹

- (飲食店コンサルタント)

人生95年と考えて、ライフプランを考える時代

1.日本人の平均寿命、生存確率からライフプランを考えてみる 老後生活資金はいつまでに、いくら貯めておけば安心なのか? 不安を抱える人も多いと思う。 日本人男性の4人に1人が約90歳、女性は約95歳まで生存する。 脆弱な日本の年金制度を考慮した上で、長い老後に備えるためには自己責任による資産運用が必須アイテムなりそうだ。 2013年の日本人の平均寿命は、男性が80歳、女性が86歳...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

マイファンドレポート 2014年12月のリターンは-0.92%、年初来では+6.33%です。

myfund 2014年12月の収益率は-0.92%、年初来では+6.33%、年間では+6.10%でした。myfundの基準価格は円 前月比-74円でした。国内外の株価低下と円安効果との鎬合いとなっています。資産の42%がREITで占められているAファンドは、当月の収益率は-0.08%、年初来で8.72%です。日銀の追加金融緩和の影響でJ-REITの上昇が支えています。国内リートはバブル的です。一...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

【歯科医師会の死亡共済金は、相続税???所得税??? 】

今回は、○○県歯科医師会の福祉共済制度に係る死亡共済金は 相続税が課税されるのか? 所得税が課税されるのか? 間違いやすい論点についてご紹介します 【事例】 歯科医師Aは本年死亡し、社団法人○○県歯科医師会から福祉共済金 (死亡共済金)400万円が、妻Bに支給された。 福祉共済制度の概要は次のとおりである。 ○ 負担金(月額) 9,000円 ○ 支給原因 会員の死亡、火災等の災害及...(続きを読む)

- 近江 清秀

- (税理士)

755件中 151~200 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。