「控除額」を含むコラム・事例

485件が該当しました

485件中 251~300件目

相続税に係る基礎控除額引下げ

- 大原 利之

- (税理士)

課税区分と仕入税額控除の関係

消費税は取引を課税取引(5%)、免税取引(0%)、非課税取引、課税対象外取引の4種類に区分をします。4種類に区分する理由は、課税売上高、課税売上割合を正しく算定するためです。課税売上高とは、税抜きの課税売上高(免税事業者の場合は税込)、免税売上高の合計額から売上返品や値引きなどを差し引いた金額となります。課税売上高は、納税義務の判定、簡易課税の適用の有無の判定に必要となります。課税売上割合とは、消...(続きを読む)

- 佐藤 昭一

- (税理士)

相続税の申告漏れ調査

相続税の申告漏れ調査が厳しくなってきています。 リーマンショック以来、資産価格が一段と低迷したことが理由で、 不動産等の資産譲渡案件は、ずっと減少傾向にあります。 このことにより、譲渡所得関連の調査対象が減っている一方で、 相続税に関連する調査が増えてきております。 相続税の調査は、国税局の資産管理部門が行うのですが、 要するに、彼らの仕事が減った分を穴埋めするために、 相続税関...(続きを読む)

- 宮下 弘章

- (不動産コンサルタント)

今年の税制改革法案はどうなる?

平成23年度税制改正の行方はどうなるのでしょうか。 今年度の税制改正法案が可決される見込みがたっていません。 通常、例年は12月に税制改正大綱が閣議決定され、その後、 翌年3月ごろには関連法案が成立し、4月には新しい税制が スタートする流れになっています。 しかし、今年度の税制改正案は、例年通り3月までに審議が終わらず、 現在も審議中という状況です。 租税特別措置等については...(続きを読む)

- 宮下 弘章

- (不動産コンサルタント)

今後は税制改正修正案の動向に注視

今日から新年度。 国会ではつなぎ法案が参院で可決され、2011年度予算がスタートした。 ただ、あくまでも「つなぎ」なので、補正予算の組み直しにあわせて、 平成23年度税制改正法案がどこまで修正されるのか、 注意して見ていかなければなりません。 つなぎ法案が可決されたことにより、税制改正は6月30日まで先送り。 財務省は、「適用期限が平成23年6月30日まで延長された租税特別...(続きを読む)

- 平 仁

- (税理士)

東北地方太平洋沖地震災害義援金

- 大原 利之

- (税理士)

住宅ローンの期間が10年未満の場合の住宅ローン控除

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*住宅ローン控除の条件の1つに償還期間が10年以上の一定の住宅ローンを有して...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*住宅ローン控除の条件の1つに償還期間が10年以上の一定の住宅ローンを有して...(続きを読む)

- 佐藤 昭一

- (税理士)

退職金の受け取りには予防策が

こちらは平成24年1月以降に予定される内容ですが、

退職後に比較的短い期間働いた後に

再び退職する場合の改正です。

退職所得控除額は大きくわけると2つ。

勤続年数20年以下の場合

40万円×勤続年数 ※80万円に満たない場合は80万とする。

勤続年数20年超の場合

800万円+70万円×(勤続年数-20年)

となっています。

※障害者になったことが原...(続きを読む)

こちらは平成24年1月以降に予定される内容ですが、

退職後に比較的短い期間働いた後に

再び退職する場合の改正です。

退職所得控除額は大きくわけると2つ。

勤続年数20年以下の場合

40万円×勤続年数 ※80万円に満たない場合は80万とする。

勤続年数20年超の場合

800万円+70万円×(勤続年数-20年)

となっています。

※障害者になったことが原...(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

譲渡費用に該当するものしないもの

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*譲渡費用に該当する主なものをご紹介します。

マイホームを売却した場合の...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*譲渡費用に該当する主なものをご紹介します。

マイホームを売却した場合の...(続きを読む)

- 佐藤 昭一

- (税理士)

譲渡所得の収入金額(未経過固定資産税の清算)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*未経過固定資産税の精算は収入金額に含まれます。

譲渡所得(マイホームの...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*未経過固定資産税の精算は収入金額に含まれます。

譲渡所得(マイホームの...(続きを読む)

- 佐藤 昭一

- (税理士)

大家さんとFPのマンション経営.13 相続税の見積もり

今回は所有しているマンションではなく、土地の値段です。相続税の基礎控除額が減額する事もあり、相続税の課税対象者は今後、現状の2倍程度に拡大されるとも言われています。

特に相続財産が不動産の割合が大きい場合は、予め財産価値を把握する事と、事前のプランニングが大切でしょう。

基本的に土地の評価は「接道している道路の路線価によって決まる(土地面積×路線価)+調整項目あり」 ただし、同じ路線価の道路...(続きを読む)

今回は所有しているマンションではなく、土地の値段です。相続税の基礎控除額が減額する事もあり、相続税の課税対象者は今後、現状の2倍程度に拡大されるとも言われています。

特に相続財産が不動産の割合が大きい場合は、予め財産価値を把握する事と、事前のプランニングが大切でしょう。

基本的に土地の評価は「接道している道路の路線価によって決まる(土地面積×路線価)+調整項目あり」 ただし、同じ路線価の道路...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

建物の取得費の減価償却計算

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*旧定額法で計算をします。

マイホームを売却した場合の譲渡所得の計算は、...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*旧定額法で計算をします。

マイホームを売却した場合の譲渡所得の計算は、...(続きを読む)

- 佐藤 昭一

- (税理士)

譲渡所得の収入金額について(共有)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

共有の際は注意してください。

譲渡所得(マイホームを売却した場合)は、次...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

共有の際は注意してください。

譲渡所得(マイホームを売却した場合)は、次...(続きを読む)

- 佐藤 昭一

- (税理士)

地震保険料控除を受ける

地震保険の契約はマイホーム購入時のタイミングという方が

多いかもしれません。

地震保険は建物と家財に掛けることができます。

保険、共済いずれのタイプでもいいのですが、

地震・噴火または津波を原因とする火災、損壊などにより損害を受け、それを填補するための保険金や共済金に対してのみ

適用されます。

火災保険に入っているといってもそれは地震が原因では支給されないものかもしれません。

地震保険は...(続きを読む)

地震保険の契約はマイホーム購入時のタイミングという方が

多いかもしれません。

地震保険は建物と家財に掛けることができます。

保険、共済いずれのタイプでもいいのですが、

地震・噴火または津波を原因とする火災、損壊などにより損害を受け、それを填補するための保険金や共済金に対してのみ

適用されます。

火災保険に入っているといってもそれは地震が原因では支給されないものかもしれません。

地震保険は...(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

生命保険料控除を受ける

給与から天引きされず、銀行口座から生命保険料などを引き落としされている方は

確定申告をします。

契約期間が5年未満のものは除かれます。

生命保険料控除は生命保険と個人年金保険それぞれに控除が受けられます。

年間で支払う保険料合計によって

2万5千円以下 → 控除額 支払った保険料額

2万5千円超5万円以下 → 控除額 支払った金額÷2+1万2500円

5万円超10万円以下 →...(続きを読む)

給与から天引きされず、銀行口座から生命保険料などを引き落としされている方は

確定申告をします。

契約期間が5年未満のものは除かれます。

生命保険料控除は生命保険と個人年金保険それぞれに控除が受けられます。

年間で支払う保険料合計によって

2万5千円以下 → 控除額 支払った保険料額

2万5千円超5万円以下 → 控除額 支払った金額÷2+1万2500円

5万円超10万円以下 →...(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

中古住宅を購入したら

- 堀口 雅子

- (ファイナンシャルプランナー)

相続時精算課税制度(住宅取得資金贈与)の概要

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*住宅取得等資金贈与については年齢の条件がなくなります!

相続時精算課税...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*住宅取得等資金贈与については年齢の条件がなくなります!

相続時精算課税...(続きを読む)

- 佐藤 昭一

- (税理士)

医療費控除を受けるには

まず最初に、昨年1年間分の生計を一にする家族が病院にかかった領収書をまとめます。

次に薬局などで購入した市販の風邪薬なども含められるので、そのレシートも一緒にします。

まとまったレシートや領収書の金額を足し算しておきます。(A)

次に

入院などによって生命保険から入院給付金をもらったり、

健康保険から出産育児一時金や高額療養費をもらっているかどうか

確認し、その金額を合計します。(B...(続きを読む)

まず最初に、昨年1年間分の生計を一にする家族が病院にかかった領収書をまとめます。

次に薬局などで購入した市販の風邪薬なども含められるので、そのレシートも一緒にします。

まとまったレシートや領収書の金額を足し算しておきます。(A)

次に

入院などによって生命保険から入院給付金をもらったり、

健康保険から出産育児一時金や高額療養費をもらっているかどうか

確認し、その金額を合計します。(B...(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

住民税と住宅ローン控除

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 住宅ローン控除は、去年入居した新築住宅であれば、毎年の年末残高の1%(最高で50万円)が税額控除されるというものです。期間は10年間。適用条件を満たした人が受けられま...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

相続が抱えるトラブルの種

昨年末に公表された 平成23年税制改正大綱において、相続税の改正が公表されました。(通常国会で成立すれば、2011年4月1日以降に発生する相続について適用となります。) 改正のポイントは「基礎控除額の引き下げ」の点に尽きるでしょう。 現在の基礎控除額 :「5,000万円+1,000万円×法定相続人の数」 2011年4月1日以降 :「3,000万円+600万円×法定相続人の数」 ...(続きを読む)

- 中石 輝

- (不動産業)

給与所得控除の見直し

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 2011年度の税制改正で「給与所得控除」が縮小されそうです。 「給与所得控除」とは、サラリーマンの人がもらう給与収入(いわゆる年収のこと)から差し引ける“...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

遺族年金は申告対象?

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*遺族年金は、所得税が非課税です。

国民年金や厚生年金法に基づく年金は所...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*遺族年金は、所得税が非課税です。

国民年金や厚生年金法に基づく年金は所...(続きを読む)

- 佐藤 昭一

- (税理士)

平成23年度相続税が増税。関係なかった人でも申告が必要になる?

相続人3人の基礎控除額は8000万円→4800万円に 相続税には、基礎控除額といって税金がかからないラインがあります。 現状の基礎控除額は、5000万円+1000万円×相続人の数です。 相続人が2人(妻と子1人)ならば5000万円+1000万円×2=7000万円 相続人が3人(妻と子2人)ならば5000万円+1000万円×3=8000万円 相続人が4人(妻と子3人)ならば50...(続きを読む)

- 大山 廣石

- (税理士)

平成22年 親子間・親族間売買背景の取りまとめご報告

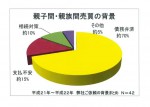

弊社で平成21年から平成22年にかけてご依頼を受けた親子間・親族間売買の背景をまとめましたのでご報告いたします。対象件数は42件です。

その内訳は「債務弁済」が約70%、「支払不安」が約15%、「相続対策」10件、「その他」が5%となっております。二つ以上の項目に渡るご依頼背景も数多くありましたが、主な動機がどこにあったのかにより選別を行い取りまとめました。

「債務弁済」とは、売...(続きを読む)

弊社で平成21年から平成22年にかけてご依頼を受けた親子間・親族間売買の背景をまとめましたのでご報告いたします。対象件数は42件です。

その内訳は「債務弁済」が約70%、「支払不安」が約15%、「相続対策」10件、「その他」が5%となっております。二つ以上の項目に渡るご依頼背景も数多くありましたが、主な動機がどこにあったのかにより選別を行い取りまとめました。

「債務弁済」とは、売...(続きを読む)

- 畑中 学

- (不動産コンサルタント)

平成23年分の源泉徴収事務改正点

子ども手当の支給や高校授業料の無償化に伴い、 平成23年分の給与の源泉徴収について、 19歳未満の控除対象扶養親族に対する 扶養控除の見直しがありました (平成22年度の税制改正による)。 ■ 年齢16歳未満の扶養親族に対する扶養控除の廃止。 改正前 : 38万円 改正後 : 0 円 ● 年齢16歳以上19歳未満の人の扶養控除の 上乗せ部分(25万円)廃止。 改正前 : 63万円 改正後 ...(続きを読む)

- 飯田 幸洋

- (税理士)

2011年の住宅購入

■2011年の住宅購入 景気低迷の中の住宅購入、 消費者意識として、やはり、購入意欲の低下は否めない。 そんな中の2010年は、購入意欲をあげることが国の大きな課題でもあり、 ・住宅ローン減税(最大控除額500万) ・一定性能基準を確保した家へのエコポイント、 ・住宅取得における贈与の非課税枠が500万円から1500万円まで拡大された。 ・フラット35Sによる10年間の1%優遇。 その結果、住...(続きを読む)

- 野城 郁朗

- (不動産コンサルタント)

23年度税制改正大綱(9 相続税基礎控除は3000万円に)

相続税改正により、控除額が大幅に引き下げられ、相続税申告が必要となる 方が大幅に増え、新たな相続税対策が求められることになりそうです。 3.資産課税 (1)相続税 「相続税の基礎控除は、バブル期の地価急騰による相続財産の価格上昇に 対応した負担調整を行うために引き上げられてきました。しかしながら、 その後、地価は下落を続けているにもかかわらず、基礎控除の水準は 据え置かれてきま...(続きを読む)

- 平 仁

- (税理士)

2011年 相続税が大増税に

16日の閣議決定により、税制改正大綱が決まりました。 先日もお伝えしたとおり、個人の所得課税は軒並み増税となり、 法人税率が5%引き下げになるという方向で固まっています。 中でも、相続税については大幅な増税となります。 これは、制度が始まった1958年以降、初の増税です。 現行制度では、 1相続あたりの基礎控除が5,000万円になっています。 改正後は3,000万円まで縮小と...(続きを読む)

- 宮下 弘章

- (不動産コンサルタント)

23年度税制改正大綱(6 給与所得控除、退職所得)

所得税では、給与所得、退職所得に関して見直しが図られています。 2個人所得課税 (1)給与所得控除の見直し 「給与所得控除については、「勤務費用の概算控除」と「他の所得との負担調整 のための特別控除」の二つの性格を有しているものとされています。 しかし、就業者に占める給与所得者の割合が約9割となっている現状で、 「他の所得との負担調整」を認める必要性は薄れてきている」から、 「...(続きを読む)

- 平 仁

- (税理士)

485件中 251~300 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。