「債券」を含むコラム・事例

996件が該当しました

996件中 501~550件目

マイファンド5月レポート速報版を掲載、当月は-6.6%の下落

![]() マイファンド5月の成績は-6.6%で4月に続き下落しました。5月末時点で、全ての期間収益赤字です。設定来でも-8.3%を記録しリーマンショック、2011年に次ぐ赤字になっています。

目標に対しては、1年来でマイナス14.6ポイン、設定来では-38.3ポイント下回り、4月よりも未達度が高っています。

表を一瞥して解るように、国内外の株式欄は赤の羅列です。5月は全ての銘柄が赤字で表しています、保有銘...(続きを読む)

マイファンド5月の成績は-6.6%で4月に続き下落しました。5月末時点で、全ての期間収益赤字です。設定来でも-8.3%を記録しリーマンショック、2011年に次ぐ赤字になっています。

目標に対しては、1年来でマイナス14.6ポイン、設定来では-38.3ポイント下回り、4月よりも未達度が高っています。

表を一瞥して解るように、国内外の株式欄は赤の羅列です。5月は全ての銘柄が赤字で表しています、保有銘...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債格下げの影響について

既にご承知の通り、2012年5月22日(火曜日)に、欧米格付け会社フィッチ・レーティングスが、日本の円建て長期国債の格付けを、「ダブルAマイナス」から、「シングルAプラス」に1段階引き下げたと発表しました。また、見通しについては「ネガティブ(弱含み)」としています。このシングルAプラスは、フィッチの格付けでは、上から5番目のランクです。

ちなみに、シングルA格は、中国(AAマイナス)より下で、韓...(続きを読む)

既にご承知の通り、2012年5月22日(火曜日)に、欧米格付け会社フィッチ・レーティングスが、日本の円建て長期国債の格付けを、「ダブルAマイナス」から、「シングルAプラス」に1段階引き下げたと発表しました。また、見通しについては「ネガティブ(弱含み)」としています。このシングルAプラスは、フィッチの格付けでは、上から5番目のランクです。

ちなみに、シングルA格は、中国(AAマイナス)より下で、韓...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金融機関とトラブルになったとき

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 預貯金、保険商品、投資信託、債券などの金融商品やサービスをめぐって金融機関との間でトラブルが生じた。 このようなときに利用できるのが、金融ADR制度(金融分野における裁判...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

行動ファイナンス理論

10年以上前に、えらい経済博士が行動ファイナンス理論のプロスペクト理論を展開してノーベル経済学賞を受賞しました。 行動ファイナンスと言うのは、従前「人間は利益の追求のみを目的として常に論理的に行動する」という効率的市場仮説に対し、「人々は常に合理的に行動するとは限らない」という前提に立って経済のあらゆる現象や金融市場の動きを考えていく理論です。人間の合理的な意思決定は時としてその時の感情によっ...(続きを読む)

- 西内 純

- (ファイナンシャルプランナー)

欧州不安と住宅ローンの意外な関係

金融機関は毎月初に当月の住宅ローン金利を発表しています。 この6月のフラット35の金利は、最低金利が2.01%となり、 史上最低の金利を更新しました。 さて、このフラット35の金利ですが、一体どのようにして決まるのでしょうか? 「そんなこと素人ではわかるはずがない」と思うかもしれま せん。実は日頃のニュースの中に大きなヒントがあります。 ...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

不動産投資のグローバル環境

こんにちは、リヴァックスの巻口です。 今回はグローバルな不動産動向のお話しをさせていただきます。 不動産投資における投資資金の源泉は、過去数年の間、世界的な機関投資家や 中国の富裕層の購買パワーが大きな影響をおよぼしていました。 リーマンショック以降、世界の投資資金は証券債券やデリバティブといったものから 大きく比重を実物資産にシフトしている傾向があります。より安定志向、コア志向に な...(続きを読む)

- 巻口 成憲

- (ファイナンシャルプランナー)

商品指数の動向と、資産配分の考え方について

![]() 昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

4ヶ国の長期金利(10年国債)と為替に影響する日米2年国債金利

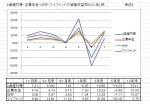

![]() 皆様は既にご承知の事と存じますが、長期金利は各国の10年国債の金利が標準となっています。このため、私は、日本、米国、英国、ドイツの長期金利を追いかけています。

各国の長期金利を追うことで、債券の動きと為替の動向を知る事と、一番リスクが高い日本国債の金利動向を把握するためです。

グラフは、日米10年国債の金利と米国総合債券指数に連動するETFを比較しています。

長期金利の変動が、大きな事が解ります...(続きを読む)

皆様は既にご承知の事と存じますが、長期金利は各国の10年国債の金利が標準となっています。このため、私は、日本、米国、英国、ドイツの長期金利を追いかけています。

各国の長期金利を追うことで、債券の動きと為替の動向を知る事と、一番リスクが高い日本国債の金利動向を把握するためです。

グラフは、日米10年国債の金利と米国総合債券指数に連動するETFを比較しています。

長期金利の変動が、大きな事が解ります...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

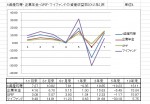

日経平均の為替換算と各株価指数の円換算で考える投資の効果

![]() 2012年、4月の株価は3月に対して大きく下がりました、日本株四先指標であ日経平均は、円ベースだけでなく、米国ドル、ユーロ、ボンド、豪ドル、香港ドルで見ても下がっています。日本で、日経平均に投資した方は約5..6%の損失です。米国の方も。約2.9%の損失になります。

前年対比では、ユーロ圏で日経平均に投資した方は、8.8%の利益が出ています。また、オーストラリアの方も若干ですか利益が出ました。

...(続きを読む)

2012年、4月の株価は3月に対して大きく下がりました、日本株四先指標であ日経平均は、円ベースだけでなく、米国ドル、ユーロ、ボンド、豪ドル、香港ドルで見ても下がっています。日本で、日経平均に投資した方は約5..6%の損失です。米国の方も。約2.9%の損失になります。

前年対比では、ユーロ圏で日経平均に投資した方は、8.8%の利益が出ています。また、オーストラリアの方も若干ですか利益が出ました。

...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券を保有するかについての回答例

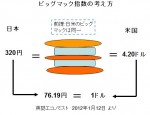

本日は、外国債券について、紹介いたします。先日、過去ご相談に与りました方から、米国債券の保有を考えていらっしゃるが、というご質問がありお答えしています。 私は、外国債券を保有する事は、リスクへの対応、それも株式が大きく棄損する際のヘッジとして保有する価値はありますが、運用益を目的に保有する事に疑問を感じています。 主な理由は 為替の影響で、デフレの円は各国通貨に対して円高になります(購買力平価...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資手法「ダウの犬」は有効なのか

![]() 私の金融資産の運用は、パッシブ運用を基本としています。アセット・アロケーションは、国内45%と海外55%、債券20%と株式80%で運用しています。そして、その運用は毎月レポートしています。

昨日、コラムに書きました通り、日本株式でアクティブ運用のセミナーに参加したことから、現在の手法の確認を行っています。本日は外国株式の一部で採用している投資手法の「ダウの犬」の成績を確認致しました。

私は、日...(続きを読む)

私の金融資産の運用は、パッシブ運用を基本としています。アセット・アロケーションは、国内45%と海外55%、債券20%と株式80%で運用しています。そして、その運用は毎月レポートしています。

昨日、コラムに書きました通り、日本株式でアクティブ運用のセミナーに参加したことから、現在の手法の確認を行っています。本日は外国株式の一部で採用している投資手法の「ダウの犬」の成績を確認致しました。

私は、日...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債の長期金利の変化は株価以上です

![]() 昨日は、国債の入札の仕方等をご紹介しました。実は国債は入札等で発行された後は、機関投資家の間で、日々刻々取引されています。債券市場は、全世界で6000兆円超と言われる大きな市場規模です。そこでの売買も活発ですが、機関投資家同士の合いたい取引が種のため、一般投資家には馴染みがありません。我々の眼には長短の金利として現れてまいります。

売買ですので、価格(利回り)も日々変化します。価格の変動は99.5...(続きを読む)

昨日は、国債の入札の仕方等をご紹介しました。実は国債は入札等で発行された後は、機関投資家の間で、日々刻々取引されています。債券市場は、全世界で6000兆円超と言われる大きな市場規模です。そこでの売買も活発ですが、機関投資家同士の合いたい取引が種のため、一般投資家には馴染みがありません。我々の眼には長短の金利として現れてまいります。

売買ですので、価格(利回り)も日々変化します。価格の変動は99.5...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の様々な種類

昨日は、国債の消化方式(販売)についてご紹介しました。その表には、国債の償還期間別の種類も掲示されていました。 国債の種類は、その他に、利払い方式による区分があります。 1.利付国債 決められた、利払いの日に利息が支払われる国債の事を指します。 本来は各利払期の利息支払を約束する利札(クーポン)が付けられた国債なのですが、現在は国債そのものがデジタル化されているため、紙に印刷された利札はありませ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債の販売(消化)はどのように為されるのか

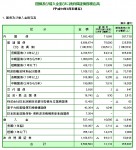

![]() 前回は、日本国債はどのような法律に基づいて発行されているのかをご紹介しました。

では、それらの国債は誰でも購入できるのでしょうか、実は我々一般投資家が購入できる国債と、機関投資家が購入できるものとの違いがあります。

表をご覧ください。最初に市中発行分として、平成24年度は1,545,313億円が予定されています。通常は、カレンダーベース市中発行額が機関投資家の入札によって購入するものです。

カレ...(続きを読む)

前回は、日本国債はどのような法律に基づいて発行されているのかをご紹介しました。

では、それらの国債は誰でも購入できるのでしょうか、実は我々一般投資家が購入できる国債と、機関投資家が購入できるものとの違いがあります。

表をご覧ください。最初に市中発行分として、平成24年度は1,545,313億円が予定されています。通常は、カレンダーベース市中発行額が機関投資家の入札によって購入するものです。

カレ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本株でのアクティブ運用について

4月4日のFP学会の定例会で、日本株でのアクティブ運用で、素晴らしい成績を収めている、あすかコーポレートアドバイザリー株式会社の代表取締役 中神 康議氏の「不安な時代の明るい投資」というセミナーを聴講しました。私は日頃からTOPIXをベンチマークとしたパッシブ運用をお勧めしている者として、このような運用もあるのかと「眼から鱗」のショックでした。 ただ、残念なことですが、中神氏のお客様の多くは年金...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

企業年金連合会とGPIFのアセットミックスは良い配分と思います

昨日、一昨日と企業年金連合会の政策アセットミックスと、年金積立金管理運用独立行政法人の資産配分につい紹介いたしました。では、これらの年金と同じ資産配分で他のファンドと比較した場合、その成績がどの程度になるのかを、モーニングスターのファンド検索を利用して、確認致しました。 ただ、昨日報告した指数による収益率にはコストが含まれていません。従って、コスト分を付加した数値を使用します。 現時点で、最も安...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

年金団体の資産配分を参考としたポートフォリオの収益率

昨日は、年金積立金管理運用独立行政法人(GPIF)がベンチマークとしている指数、TOPIX、野村BPI、MSCIコクサイとシティーグループ世界国債指数の10年来の収益率と、資産配分として、それら4資産を均等に保有するポートフォリオの収益率をご紹介しました。

では、これらの指数を使用して、企業年金連合会のベンチマークアセットミックスとGPIFの平成23年12月末の資産残高を10年来保った場合の収益率...(続きを読む)

昨日は、年金積立金管理運用独立行政法人(GPIF)がベンチマークとしている指数、TOPIX、野村BPI、MSCIコクサイとシティーグループ世界国債指数の10年来の収益率と、資産配分として、それら4資産を均等に保有するポートフォリオの収益率をご紹介しました。

では、これらの指数を使用して、企業年金連合会のベンチマークアセットミックスとGPIFの平成23年12月末の資産残高を10年来保った場合の収益率...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

GPIFのベンチマークに使われる各指数と10年来の収益率

昨日まで、AIJ問題と企業年金連合会の政策アセットミックス及び年金積立管理運用独立行政法人(GPIF)の運用成績をご紹介しました。

では、もし、これら各アセットの10年来の収益がどうなのかを確認しました。

確認した指数は、GPIFがベンチマークとしている

国内株式は TOPIX 配当込み

国内債券は 野村ボンド・パフォーマンス・インデックス

外国株式は MSCIコクサイ(配当込、円ベース)

外国債...(続きを読む)

昨日まで、AIJ問題と企業年金連合会の政策アセットミックス及び年金積立管理運用独立行政法人(GPIF)の運用成績をご紹介しました。

では、もし、これら各アセットの10年来の収益がどうなのかを確認しました。

確認した指数は、GPIFがベンチマークとしている

国内株式は TOPIX 配当込み

国内債券は 野村ボンド・パフォーマンス・インデックス

外国株式は MSCIコクサイ(配当込、円ベース)

外国債...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

世界最大の年金ファンド(GPIF)のベンチマークと超過収益率

前回はAIJ問題に関して、委託元である厚生年金基金の上部団体である、企業年金連合会の政策アセット・ミックスの内容をご紹介いたしました。

今回は世界最大の年金基金である、年金積立管理運用独立法人(GPIF)のアセットミックスとベンチマークと超過収益をご紹介します。(出所:データ、図表はGPIFの平成23年第三四半期運用状況より)

御存じの通り、GPIFは私たちの積み立てた年金を管理運用している団体...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

AIJ問題は、投資の基本から外れた運用と高収益率を求めた結果

![]() 投資顧問業のAIJの問題発生から、連日報道が続き、その原因や課題が明確になりつつあります。AIJは当初立ち上げ期を過ぎた後の運用実績が、殆ど無く資金を集めては解約の元利金の支払いに充てていたのが実情のようです。このような投資顧問会社は断罪されてしかるべきです。

一方、AIJに資金を委託していた厚生年金基金の受託者責任への追及は、極めて甘いと感じています。各年金団体は、本来であればプロの機関投資家...(続きを読む)

投資顧問業のAIJの問題発生から、連日報道が続き、その原因や課題が明確になりつつあります。AIJは当初立ち上げ期を過ぎた後の運用実績が、殆ど無く資金を集めては解約の元利金の支払いに充てていたのが実情のようです。このような投資顧問会社は断罪されてしかるべきです。

一方、AIJに資金を委託していた厚生年金基金の受託者責任への追及は、極めて甘いと感じています。各年金団体は、本来であればプロの機関投資家...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

AIJ 問題が教えてくれた、投資・期待リターンのレベル

AIJ問題で、企業年金の運用や厚生年金基金等の諸問題が露わに為ってきています。その報道の中で、今回私たち一般投資家への資産運用という観点での教訓を述べたいと思います。 一つは、各年金基金の運用団体が、AIJに資金運用を任せた理由として挙げるのは、「高利回り」という点です。そして、高利回りを必要としている理由が、年金が保証している5.5%の利回りという点にあります。各紙の記事では、この「5.5%の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資信託で見る、長期的な年間収益率の事例

昨日は、3つのETFで年間収益率の事例をご紹介しました。

日本で購入できるETFでの運用の場合、分配金の再投資ができませんので、私のソフトとデータはキャピタルゲインのみの収益での試算でした。

今回は、投資信託で再投資を行っているケースで事例紹介します。投資信託の場合には、為替レートの影響は基準価格に反映されています。

1.日本を除くアジア地区を対象とする投資信託を保有していました。この銘柄の主...(続きを読む)

昨日は、3つのETFで年間収益率の事例をご紹介しました。

日本で購入できるETFでの運用の場合、分配金の再投資ができませんので、私のソフトとデータはキャピタルゲインのみの収益での試算でした。

今回は、投資信託で再投資を行っているケースで事例紹介します。投資信託の場合には、為替レートの影響は基準価格に反映されています。

1.日本を除くアジア地区を対象とする投資信託を保有していました。この銘柄の主...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

各指数に連動した海外ETFの年間収益率実例

先日ライフプランに使用する収益率とGDPに観る期待リターンの適正レベルを探りました。 別な観点で、実際例で年間収益率をご紹介します。 私は1999年から資産運用をはじめ、以降の投資データを保有しています。その中から、指数に連動するファンドの年間収益率を皆様の期待リターン目標を算定する為の参考としてご紹介します。 皆様に提供しているマイファンドレポートは、2007年2月26日に最高の収益率を記録し...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

毎月分配型など配当しすぎの投資信託に歯止め

3か月前の2012年1月27日の新聞に、一般投資家の資産運用についてアドバイスしているものにとって、朗報が掲載されていました。

一般投資家にとっても役立つ内容のものですので、ご紹介いたします。

それは、金融庁が、リスクが高く「仕組みが解りにくい」投資信託を経験の浅い投資家が購入しないようにするため、投資信託法の改正を検討しているとの記事です。

4月30日現在、まだ販売停止、販売中止とはなって...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

不動産投資信託(J-REIT) 第一回投資戦略会議に参加して

2012年1月25日に六本木にて東証が開催した第一回 J-REIT 投資戦略会議に参加しました。 ワールドインベスターズTVがネットで実況中継をしましたので、観た方もいらっしゃると思います。 東京証券取引所の横田氏、SMBC日興証券の鳥井氏、野村証券の荒木氏とMCの石田氏でのパネル討論です。私の興味は、顧客の分散投資の中で、J-REITへの配分の良否を確認することでした。現況、私はJ-REITへ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

「国債暴落」「国債のデフォルト」と脅す記事を読む時の基礎知識

先日書きましたコラムの中で、週刊誌等に出てくる「国債暴落」の内容について紹介します。 本日、私と面談した方に「国債が暴落する」という言葉でどのようなイメージを抱くのかをお尋ねしました。その回答は「国債が紙くずに為ってしまう」というものでした。 多くの方も「国債の暴落」「国債のデフォルト」と聞くと、全くお金が戻ってこないと思われているようです。 実は、「国債が暴落する」という意味は、国債の価格...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨MMF(ユーロと豪ドル)の投資対象例について

昨日は米ドルMMFの投資対象の金融商品について、ご紹介しました。 本日は、ユーロMMFと豪ドルMMFの投資対象の1例をご案内します。数多くのMMFの中野1例ですので、ご購入を検討する際には、対象とするMMFの目論見書等をご自身でご確認ください。 昨日と同じ運用会社が運用しているユーロMMFと豪ドルMMFの目論見書の投資状況 (2011年7月末現在)を基として記載します。 ユーロ・ポートフォリオ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレに備えるための資産運用と収益率について

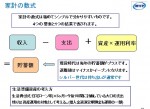

これまで、図に示しますような数式に基づいて、インフレへの対応について。述べてまいりました。インフレになった場合に、それを上回る収益率をももたらすものは何かの前に、資産運用で得られる、収益率について、考えてみました。

皆様は、ご自身の期待リターンをどの程度とお考えでしょうか。

1.0%でしょうか、それとも、5%、10%でしょうか。

実は、長期的に得られるリターンは、概ねGDPの伸びに連動いたします...(続きを読む)

これまで、図に示しますような数式に基づいて、インフレへの対応について。述べてまいりました。インフレになった場合に、それを上回る収益率をももたらすものは何かの前に、資産運用で得られる、収益率について、考えてみました。

皆様は、ご自身の期待リターンをどの程度とお考えでしょうか。

1.0%でしょうか、それとも、5%、10%でしょうか。

実は、長期的に得られるリターンは、概ねGDPの伸びに連動いたします...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨MMF(米ドル)のポートフォリオの投資対象例について

資産配分の中で、外国債券、通貨分散をお考え方にご紹介する事が多い、外貨MMF(マネー・マーケット・ファンド)についてその運用先例をご紹介します。 外貨MMFとは、当該通貨を短期金融商品で運用する商品で、導入後現在まで当該通貨での元本割れはなかった商品です。利回りは、当該通貨国の金利に追随していますが、実績利回りは運用会社毎に異なります。 では、これら低リスクであるMMFが運用の対象としているの...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

リスクが低い投資信託MMFの運用先例を紹介します

私は原則、利回りが変動するリスクが低い運用商品として円のMMF(マネー・マネジメント・ファンド)をご紹介しています。 その理由は、MMF導入以来、数回しかなかった元本割れ、そして1ヶ月経てば、ペナルティーとしての信託財産留保額を取られない、そして、普通預金よりは高い利回りで、金利が実績利回りですので、市中金利に沿った運用に為るなど、優秀な商品と考えています。 では、そのMMFの保有する短期金融...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

運用のプロに任せても運用成績が良くなる保証はありません

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用のリターン(収益率)は、コストを考えて設定ください。

資産運用のご相談に与る際、お客様に期待するリターン(収益率)をお伺いしています。

最初にお答え頂く数値は、4%~5%程度のお答えが多く、次に3%、強気の方は7&程度をお考えに為っていらっしゃいます。皆様のイメージはどの程度でしょうか。

次に、リスク許容度をお伺いすると、多くの方は1000万円の投資で単年度100万円なら我慢できるのではとのお答えがあります。

このような場合、多くの場合リターンと...(続きを読む)

資産運用のご相談に与る際、お客様に期待するリターン(収益率)をお伺いしています。

最初にお答え頂く数値は、4%~5%程度のお答えが多く、次に3%、強気の方は7&程度をお考えに為っていらっしゃいます。皆様のイメージはどの程度でしょうか。

次に、リスク許容度をお伺いすると、多くの方は1000万円の投資で単年度100万円なら我慢できるのではとのお答えがあります。

このような場合、多くの場合リターンと...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅ローンと金融商品による資産運用の並立について

愈々、欧州各国の国債格付けの格下げによる影響が波紋を広げています。

その中で日本国債と米国債は世界のリスクマネーがのリスクオフにより資金が流れ込み、バブルの様相(金利低下)です。

従い、住宅ローンだけでなく金利は低下していますので、ローンの負担感が薄くなりがちです。例えば、住宅ローンのフラット35を利用すると21年以上で、最低で2.140%です(2012年1月実行金利)。

一方、外国債ではそれを...(続きを読む)

愈々、欧州各国の国債格付けの格下げによる影響が波紋を広げています。

その中で日本国債と米国債は世界のリスクマネーがのリスクオフにより資金が流れ込み、バブルの様相(金利低下)です。

従い、住宅ローンだけでなく金利は低下していますので、ローンの負担感が薄くなりがちです。例えば、住宅ローンのフラット35を利用すると21年以上で、最低で2.140%です(2012年1月実行金利)。

一方、外国債ではそれを...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

債権回収会社(サービサー)

住宅ローンの返済が遅れている場合の 債権回収会社(サービサー)からの 督促や催促については 次のようなことが考えられます。 まずはじめに銀行や住宅ローン信用保証などの金融機関や企業などから 文字通り債権の回収を依頼され その受託業務の一環として、 返済が遅れている債務者に 催告書・督促状・競売の申し立てなど をする場合です。 住宅金融支援機構(旧住宅金融公庫)の場合は 必ず、債権回収会社(...(続きを読む)

- 木原 洋一

- (不動産コンサルタント)

自身のポートフォリオとファンドとの比較で知る運用の良さ・悪さ

昨年末、2011年12月23日の日経新聞に、『米国の公的年金、見直し広がる。運用不振で予定利回り下げ、現役世代、消費に影響』という見出しで記事が掲載されていました。米国の州、地方政府が運営する公的年金で、年金給付に必要な予定利回りを下げる動きが広がっているとの報道です。 先日、日本でも公的年金の運用が悪化した、企業年金も運用悪化の記事がありました。軒並み成績が悪化しています、欧州の金融危機の影響...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

欧州債券問題で分るリターン・リスクの重要性 金融商品の買い方

欧州債券のこのところの、欧米の債券を対象とする投資信託から資金が逃げています。例えば、外債ファンドの雄として有名なグローバル・ソブリン・オープン(グロソブ 毎月決算型)は、2008年8月のピーク時は純資産残高が約5兆7,000億円あったものが12月19日現在で1兆8,742億円迄減少しています。かつては運用資産の内ユーロ債券が約40%ありましたから、その影響もあり、基準価格の低下と投信の解約が続い...(続きを読む)

欧州債券のこのところの、欧米の債券を対象とする投資信託から資金が逃げています。例えば、外債ファンドの雄として有名なグローバル・ソブリン・オープン(グロソブ 毎月決算型)は、2008年8月のピーク時は純資産残高が約5兆7,000億円あったものが12月19日現在で1兆8,742億円迄減少しています。かつては運用資産の内ユーロ債券が約40%ありましたから、その影響もあり、基準価格の低下と投信の解約が続い...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーションへの対応と扶養の条件について

昨日は、国債と政府保証債務が1,000兆円を超えた事を述べ、コスト・プッシュ・インフレの足音が聞こえてくる事をご説明致しました。では、それへの対処は家計としてどのようにするのかについて、私の考えを述べてます。 家計は、ご承知の通り、 1収入-2支出+3資産×運用利率=4貯蓄額(+の時とマイナスの時があります) で表されます。 ライフプランの達成に向けた施策の重要なものは1.の収入を如何に増やす...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

R&I日本国債の格付けをトリプルAから1段階格下げ

昨2011年12月21日に格付投資情報センター(R&I)が日本国債の格付けをトリプルAから一段下げ、AA+としました。既に欧米の格付け会社はAA-レベルに下げております。

事前にR&Iが格下げを予告していたこともあり、これによる市場(国債の引き受けや価格の低下)には影響がありませんでした。

R&Iが同日公表したレポートでは、社会保障改革の負担増が先送りされたことなどを指摘しています。消費税の増額...(続きを読む)

昨2011年12月21日に格付投資情報センター(R&I)が日本国債の格付けをトリプルAから一段下げ、AA+としました。既に欧米の格付け会社はAA-レベルに下げております。

事前にR&Iが格下げを予告していたこともあり、これによる市場(国債の引き受けや価格の低下)には影響がありませんでした。

R&Iが同日公表したレポートでは、社会保障改革の負担増が先送りされたことなどを指摘しています。消費税の増額...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

公的年金のリバランス、7~9月期に日本株に投資した理由

昨日公的年金の損失についてご紹介しましたか、2011.12.06の日経朝刊17面に、国内株式への投資 公的年金、2年半ぶり増加。 年金積立金管理運用独立行政法人(GPIF)が2011年7月~9月期に国内株式への投資を増やしたとの記事が掲載されています。 なぜ、7~9月期の運用成績が悪い時期に、その原因の一因である日本株式に投資するのでしょうか。 日本株が安いレベルになったために、購入するのでしょ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

通貨選択型投資信託のf販売規制強化について

2011年12月5日の日経新聞朝刊に『通貨選択型投資信託』の販売規制を強化する旨の記事が載りました。通貨選択型投資信託を販売する際には、顧客が商品内容を理解しているかを書面で確認するよう義務付けするのが柱です。 でも、その後の動きは、見えてきません。多くの方が失敗し、販売が停滞しているので、金融庁も乗り気でないのかもしれません。年明けにはAIJ問題が発生しているため、それどころではの状態なのでしょ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券を対象とする投信のヘッジありの扱い

以前から日本国債の心配や、各国の国債と利回りについて、書いて参りましたが。そこで、外国債を対象とした投資は、「合うのか」という点で何回も書いて参りました、外貨建て債券の利回りと為替の関係を再度述べます。 外国債券を購入する際には、その債券の表面利回りを見るだけでなく、格付けや、当該通貨国のインフレ率を調べることが重要と繰り返し述べてまいりました。 債券投資を考えた場合、長期的な投資では金利の高...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

少額から始める資産運用のセオリー

先日、あるセミナーに参加し自己紹介した際に、同席者から、「投資顧問業と聞くと、資産が無いと相談出来ないイメージがあります」。と言われました。

私は、「1万円という少額から始める海外分散投資のセミナーも開催しています」「また、相談者の夢や希望を達成する為の資産運用で、堅実な資産運用をお勧めしています」と回答しました。同席者からは「相談しても良いかなと思います」との言葉を頂きました。

この、1万円...(続きを読む)

先日、あるセミナーに参加し自己紹介した際に、同席者から、「投資顧問業と聞くと、資産が無いと相談出来ないイメージがあります」。と言われました。

私は、「1万円という少額から始める海外分散投資のセミナーも開催しています」「また、相談者の夢や希望を達成する為の資産運用で、堅実な資産運用をお勧めしています」と回答しました。同席者からは「相談しても良いかなと思います」との言葉を頂きました。

この、1万円...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ヘッジファンドの成功は「幾らかの才能+運」かも知れません

日経225がまたまた10,000円を切りました。 低金利の日本ではチャンスがありませんとヘッジファンドの紹介がまた再燃しています。 数多くのヘッジファンドの中で、成果が上がると期待されるファンドに投資するのでしょうが、期待が裏切られたときの損失は、昨日記したとおり、大きなものに成ります。 昨日は多くのヘッジファンドが使用しているレバレッジについてそのリスクをのべました。 今回は、ヘッジファン...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

貯蓄性保険は保険料に予定利率を掛けて検討しましょう

- 吉野 充巨

- (ファイナンシャルプランナー)

一般投資家の資産配分はGPIFのポートフォリオを参考に

昨日は、ライフプランに用いる期待リターンの考え方をご説明しました。資産運用の成果の91%は資産配分で決まるとされております。そのため、資産配分をどのように組めば良いのか等の参考として、我々の年金を運用している、年金積立金管理運用独立行政法人の資産配分とポートフォリオご紹介します。

皆様もご承知の通り、年金の運用は長期にわたるもので、大きなリスクを取らずに継続的に資金を積み立て将来の年金給付への財...(続きを読む)

昨日は、ライフプランに用いる期待リターンの考え方をご説明しました。資産運用の成果の91%は資産配分で決まるとされております。そのため、資産配分をどのように組めば良いのか等の参考として、我々の年金を運用している、年金積立金管理運用独立行政法人の資産配分とポートフォリオご紹介します。

皆様もご承知の通り、年金の運用は長期にわたるもので、大きなリスクを取らずに継続的に資金を積み立て将来の年金給付への財...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産クラスの購入タイミングと効果 あなたの選択は

昨日と一昨日で、資産クラスの上昇機と下落機、そして15年間の成果をご説明しました。 それらは、1996年から2010年のもので、購入は1996年でその後の経過を求めたものでした。もし、購入時期を変えた場合には、その5年後はどのように成っていたのかを、試算いたしました。下記のような結果です。単位はK円、少数1位を四捨五入しています。 一方投資をした年で2010年末の結果がどうなったかの資産は下記で...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産クラス 集中投資と分散投資の優劣

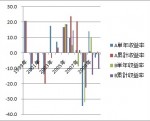

![]() 一昨日、昨日と、各資産クラスの下落と上昇がどの位の期間続くのかを述べました。本日は、各資産に投資した場合の推移と4資産に分散投資した場合の推移について、ご説明致します。

1996年~2010年の間の各資産のリターンの算術平均(小数点2位四捨五入)は

外国株式 9.0%、外国債券5.3%、4資産均等配分 3.7%、国内債券2.3%、国内株式0.5%の順でした。

1996年1月1日に100万円を各資産...(続きを読む)

一昨日、昨日と、各資産クラスの下落と上昇がどの位の期間続くのかを述べました。本日は、各資産に投資した場合の推移と4資産に分散投資した場合の推移について、ご説明致します。

1996年~2010年の間の各資産のリターンの算術平均(小数点2位四捨五入)は

外国株式 9.0%、外国債券5.3%、4資産均等配分 3.7%、国内債券2.3%、国内株式0.5%の順でした。

1996年1月1日に100万円を各資産...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

996件中 501~550 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。