「教育費」を含むコラム・事例

475件が該当しました

475件中 301~350件目

FPに相談するのは敷居が高い?

ファイナンシャルプランナーに相談するのは、ちょっと敷居が高い、どんな準備が必要なのかよく分からない、等と伺う機会がよくあります。 そこで事前に相談項目をチェックリストにしてダウンロードファイルにしてみました。 40代からは、教育費や住宅ローン、老後の生活準備とお金の不安も大きいです。 今回はファイナンシャルプランナーの相談で中長期的な資産変動を見える化し、更にご相談者様ごとに詳しくヒアリングし...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

年収と購入できるマイホームの関係

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 自分の年収だと、いくらくらいの家が買えるのか? マイホーム購入を考え始めたときに、最初に気になることの1つです。 ローン返済額から、「ローンの返済額が年...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

5年後が有利?転ばぬ先の住宅ローンセミナーDVDを無料進呈

「5年後が有利?」 マイホーム購入者にとって「買うタイミングの判断」は、誰にとっても実に悩ましい。 1. 子どもの年齢×教育×数 2.自分の年齢×収入の見通し×経済情勢 3.夫婦の仲×預貯金の額etc ハッキリ比較検討できるのは、金融機関ごとの住宅ローンおよび金利ではなく、 住宅ローンを前提とした自分の資金力、 要するに「懐具合」です。 <計算してみましょう> Aさん(35歳、年...(続きを読む)

- 小川 勇人

- (建築プロデューサー)

住宅ローン難民になってしまうのは なぜ?

ファイナンサシャルプランナー 、 モーゲージプランナーの大谷 剛史です。 住宅ローン難民 人事だと思っていませんか!! 2009年 競売件数 約6万戸 2008年にくらべ 1,3倍になっています。 任意売却を入れるともっと数字が大きくなります。 では なぜ住宅ローンでみなさんは困ってしまうのか? やはり 住宅購入は皆様の夢だったりします。 展示場などで説明を聞くと、現実的な話に変わって...(続きを読む)

- 大谷 剛史

- (ファイナンシャルプランナー)

高校生から伝えていきたい「じぶん費」

- 堀口 雅子

- (ファイナンシャルプランナー)

住宅ローン 頭金0でも大丈夫?

現在住宅ローンは頭金0でも 100%ローンが組める金融機関が増えてきました。100%ローンが組むことができたからといって喜んではいられません。なぜならこれから長い返済生活が始まるからです。頭金を0でいくと返済比率が高くなり審査が厳しくなります。(返済比率・・・年間返済額の年収に占める割合) 実際頭金があるのと ないのとではどれくらい違うのか!! 3500万円の新築物件 35年 金利3% ...(続きを読む)

- 大谷 剛史

- (ファイナンシャルプランナー)

医療法人から理事長、理事への貸付金の取り扱いについて

こんばんは。医業経営コンサルタント 原聡彦(はらとしひこ)です。 本日は経営相談事例をお伝えします。 【相談事例】 現在、貸借対照表における貸付金が約8000万円あり、そのほとんどが理事長に対する貸付という状況です。使途については不明なのですが、毎月一定額を返済し、決算時には利息の支払もしています。何か問題はあるでしょうか。 【解 答】 1.医療法人の「目的」に合致しない貸付金は、理事長個...(続きを読む)

- 原 聡彦

- (経営コンサルタント)

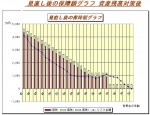

繰り上げ返済とライフプラン(その3)

繰上げ返済をするタイミングを変えるのはどうか?という

思いもあったので、こんなシミュレーションもしてみました。

金利はこれから上がるかもしれない。

いきなり100万円が手元から無くなるのは心配。

もうすこし貯金を増やして100万円が減っても貯金が枯渇しないようにしておきたい。

そういうタイミングで繰上げするのもいいかな?ということでした。

2020年に固定金利2....(続きを読む)

繰上げ返済をするタイミングを変えるのはどうか?という

思いもあったので、こんなシミュレーションもしてみました。

金利はこれから上がるかもしれない。

いきなり100万円が手元から無くなるのは心配。

もうすこし貯金を増やして100万円が減っても貯金が枯渇しないようにしておきたい。

そういうタイミングで繰上げするのもいいかな?ということでした。

2020年に固定金利2....(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

コツコツ貯金派は少数派

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 博報堂生活総合研究所では、1986年から隔年で「生活定点」調査を行っています。 定点調査というのは、同じ条件で設定する調査地域、調査対象者に対し、同じ質問を繰り返...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

その節税対策は本当に有利なのか?医療法人編

こんばんは。医業経営コンサルタント 原聡彦(はらとしひこ)です。 本年の税制改正では、法人税率が下がりました。今後も高額所得者は増税となる方向で考えられています(所得税の税率アップなど)。 高額納税者の税金の負担についてはますます重くなり、個人診療所の院長、院長夫人の節税ニーズは高まってくるなか、税理士の先生や会計事務所の担当者から医療法人設立の提案がある事と思います。 医療法人設立は一度、...(続きを読む)

- 原 聡彦

- (経営コンサルタント)

好調時のお金の使い方が、今の明暗を分けている

日々、飲食店のコンサルティングをしていると、 【好調だったときに何にお金を使ったのか? それが、今の明暗を分けている】と思うことがよくあります。 「昔ほどじゃないけど、今も売れ続けている」というお店は、 好調のときに、次の売上につながることにお金を使っています。 教育費、Web、顧客管理、内外装のリフレッシュ、厨房機器、 メニュー、IT化・・・。 お金を生むこ...(続きを読む)

- 河野 祐治

- (飲食店コンサルタント)

生命保険 見直し 保険料節約 教育費

生命保険 見直し 保険料節約 教育費 親が子の世話をする最終段階である大学教育費。 入学費を借り入れしている世帯は約5人に1人もいるそうです。 子供が誕生した時点で大学までいくことも想定しておくべきではないでしょうか? 世帯主の死亡が原因で教育を受けることができないということにならないように生命保険の見直しというのは必要不可欠です。 流行の収入保障保険などは、万一の場合の生活費を...(続きを読む)

- 森 和彦

- (ファイナンシャルプランナー)

相続税の大増税時代突入直前、まだ間に合う節税対策

相続税の大増税時代突入直前、まだ間に合う節税対策 【法人と個人の税金対策に役立つ神戸の税理士のメルマガ】 既に、このメルマガでもお伝えしていますが、平成23年度税制改正 大綱では相続税の税率構造の改正・基礎控除の引き下げなど相続税の 増税が記載されています。 いままで相続税の課税対象ではなかった方々で、税制改正後は 相続税の課税対象となるのは、6万人と推定されています。 そんな大増税時代を...(続きを読む)

- 近江 清秀

- (税理士)

繰り上げ返済選ぶなら、期間短縮型?返済額軽減型?

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 住宅ローンの繰上返済とは、毎回の決められた返済とは別に、住宅ローンの返済をしてローン残高(元本)を減らすことをいいます。 繰上返済には、残っているローンすべてを返...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

こんなこともできる”フラット35”の制度

2010年度上半期フラット35の申込み件数は、 実に43,004件となり、過去最高の実績となりました。 (前期比136.06%) この2ヶ月間は、指標となる長期金利が上昇したため フラット35の金利も上昇が続いています。 しかしそれでも、35S金利引き下げが平成23年いっぱいまで 延長されたこともあり、引き続きおすすめの住宅ローンである事は 間違いありませんね。 実は、フラット...(続きを読む)

- 宮下 弘章

- (不動産コンサルタント)

投資の事はFPに聞いてみよう 老後資金の創り方 3

前回のコラムで触れたように、とても旦那さん一人の収入で得られる公的年金だけでは老後の生活資金としては心元ない現状である。 2009年の日本人の平均年収は406万円(国税庁「民間給与実態統計調査」より)である事からもお解り頂けるだろう。年収は45歳~50歳をピークに落ち込み、昇給カーブのピークの若年化は下がってゆく事が予想されている。ちょうど、その時期は住宅ローン、教育費、老後資産形成と支出項目の...(続きを読む)

- 新谷 義雄

- (ファイナンシャルプランナー)

仕送り減税制度を特定扶養控除の対案に、国民新党

11月30日の第14回税制調査会において国民新党亀井亜紀子政調会長が 報告した「税制改正重点要望」に、注目されるべき改正項目がある。 「仕送り減税制度の創設」である。 大学等の教育機関が偏在している実態を踏まえ、親元を離れて大学等に 進学する子等を有する世帯の家計を支援することにより、当該世帯の 経済的な負担を軽減するとともに、教育の機会均等に資することを 趣旨とした「仕送り減税...(続きを読む)

- 平 仁

- (税理士)

自分で出来る我が家の現状チェック(その2)

さて、今回も我が家の現状を

目の当たりに(!)するために、元気にはじめましょう。

(2) 家庭内資産を確認しよう

大掃除を年末にするご家庭は多いと思います。

今年はお部屋や家周りの掃除だけでなく

おかねまわりも片づけしてみませんか?

家計の中で

「これが買いたい」「子どもの学校の入学費がかかる」「車の点検をしなくちゃ」

というのは、家族のいる世帯の場合...(続きを読む)

さて、今回も我が家の現状を

目の当たりに(!)するために、元気にはじめましょう。

(2) 家庭内資産を確認しよう

大掃除を年末にするご家庭は多いと思います。

今年はお部屋や家周りの掃除だけでなく

おかねまわりも片づけしてみませんか?

家計の中で

「これが買いたい」「子どもの学校の入学費がかかる」「車の点検をしなくちゃ」

というのは、家族のいる世帯の場合...(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

生命保険での大きな勘違い

保険大好き・日本人

長引く日本の不景気は私たちの家計を苦しめています。

とくに余暇を過ごしたり赤字補てんの意味合いが強かったボーナスの大幅な削減は

家計での負のサイクルの回転を大きく速くしています。

そのなかで生命保険の見直しを考えている方が増えていますが

時代が変化しているときにおいては勘違いしている方が多いように思います。

もう生命保険代に過度の支出をしている時ではないのです。

...(続きを読む)

- 永野 修

- (ファイナンシャルプランナー)

教育費、年収の37%に!

日本政策金融公庫の調査によると、なんと教育費が年収の37%に上るらしいです。またローン利用者も2000年度以降で最高です。 小学生以上の子供を持つ家庭の教育費(在学費用)が2010年度は平均で198万2千円となる見込みで、これは年収の37.6%。日本政策金融公庫が教育ローンの利用者を対象に調査。比較可能な2000年以降で最も高い負担割合となった。年収が「200万円以上四百万円未満」の世帯では56....(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

住宅ローンを払っていて、もしも長期入院したら

保険の見直しを考える前に 知らないことで損しているあなたのお金 生命保険・医療保険をお悩みの方は本当に多い。 住宅ローンを持っていて教育費が塾などで支出増になっているが収入は上がらない。 保険料を削減したいが保険担当者に言うと入院したら高額がかかりますと言われた。 そういう方があとをたちません。 そこで私が自ら体験した父親の長期入院で医療保険の是非を考えて見たいと思います。 ...(続きを読む)

- 永野 修

- (ファイナンシャルプランナー)

生命保険選びが『めんどくさい』と思う方へ

- 永野 修

- (ファイナンシャルプランナー)

贈与税のかからない財産(非課税財産)

贈与を受けても贈与税がかからない財産のことを贈与税の非課税財産と呼びます。

贈与税の非課税財産はいくつもあるのですが、皆様に関係のありそうな代表的なものをいくつか紹介します。

1.法人からの贈与財産

法人からの贈与財産については、その全額が非課税となります。

ただし、法人から贈与を受けた財産については、別途一時所得として、所得税が課税されます。

2.相続開始の年に被相...(続きを読む)

贈与を受けても贈与税がかからない財産のことを贈与税の非課税財産と呼びます。

贈与税の非課税財産はいくつもあるのですが、皆様に関係のありそうな代表的なものをいくつか紹介します。

1.法人からの贈与財産

法人からの贈与財産については、その全額が非課税となります。

ただし、法人から贈与を受けた財産については、別途一時所得として、所得税が課税されます。

2.相続開始の年に被相...(続きを読む)

- 佐藤 昭一

- (税理士)

物件探しをする前に!

長い不動産実務経験から肌感覚で情報発信。 不動産を買おうと思った時 物件を探す前にやらなくてはならないこと。 それは予算を決めることです。 よく自己資金は20%なくてはとか 30%はないと危険だなどといわれますが いくら頭金を出しても月々の支払いが きつくなればそのうち破綻してしまいます。 ここで大事なことは月々の支払額は 余裕を持って支払える額に決めることです。 今まで払っている家...(続きを読む)

- 久野 博

- (不動産業)

学資保険の限界とその対策

- 木和田 雅朗

- (ファイナンシャルプランナー)

エクセルでカンタン!住宅ローンシミュレーション

エクセルでカンタン!住宅ローンシミュレーション こんにちは。住まいの資金計画を専門のひとつとする ファイナンシャルプランナーの渡邊英利です。 住宅ローンのシミュレーションに、お役立てください 住宅ローン選定はとても悩ましい作業です。 固定金利と変動金利、どちらを選べばよいのか? 60歳までに住宅ローンを完済するには、繰上げ返済をいくらして いけばよいのか? 変動金利にしたけ...(続きを読む)

- 渡邊 英利

- (ファイナンシャルプランナー)

老後の生活費、シビアな現実を直視しましょう。

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 今回のコラムは老後生活費について、かなりシビアなお話をさせていただきます。 当事務所では資金シミュレーション(将来に渡ってのキャッシュフロー)を作成するサービスも行っております。 この資金シミュレーションを見られた時、ほとんどのお客さんは愕然とされます。 なぜか? 老後の生活費が赤字になるからです。 以下は一般...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

エクセルでカンタン!住宅ローンシミュレーション

エクセルでカンタン!住宅ローンシミュレーションをバージョンアップしました こんにちは。住まいの資金計画を専門のひとつとする ファイナンシャルプランナーの渡邊英利です。 住宅ローンのシミュレーションに、お役立てください 住宅ローン選定はとても悩ましい作業です。 固定金利と変動金利、どちらを選べばよいのか? 60歳までに住宅ローンを完済するには、繰上げ返済をいくらして いけばよ...(続きを読む)

- 渡邊 英利

- (ファイナンシャルプランナー)

くらしのセミナー「え!こんなにかかるの教育費」@郡山

郡山にて消費生活センターの主催でセミナー講師をします。

「え!こんなにかかるの教育費」~家計を見直して子育てに活かそう!

◆ 日時 9月1日(水) 午後1時30分~3時30分

◇ 会場 郡山市総合福祉センター 3階技能習得室(洋室)

◆ 募集 市内在住・在勤の方 30名

詳細はこちら

http://www.city.koriyama.fukushima.jp/pcp_port...(続きを読む)

郡山にて消費生活センターの主催でセミナー講師をします。

「え!こんなにかかるの教育費」~家計を見直して子育てに活かそう!

◆ 日時 9月1日(水) 午後1時30分~3時30分

◇ 会場 郡山市総合福祉センター 3階技能習得室(洋室)

◆ 募集 市内在住・在勤の方 30名

詳細はこちら

http://www.city.koriyama.fukushima.jp/pcp_port...(続きを読む)

- (ファイナンシャルプランナー)

養育費の定義について

養育費とは、未成熟な子供が、社会人として独立生計を立てて生活できるようになるまでに必要とされる費用のことをいいます。 一般的に、「子供が成人するまで払うもの」との認識がありますが、場合によっては、20歳を超えても支払わなければならない場合もあるということです。 例えば、子供が18歳で4年制大学へ入学すると、卒業するのは(留年しなければ)22歳です。 この場合、原則として養育費は22歳まで払うのが...(続きを読む)

- 山本 真吾

- (行政書士)

学資(こども)保険の選び方 その2

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 今日は、「学資(こども)保険の選び方」その2です。 2.どこまで学資保険で準備するか決める 過去の利率のよかった時代と違い、現在は貯蓄性のよい商品でも、...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

「学資(こども)保険」をどう考えるか

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 こどもの教育資金をどうやって確保していけばいいかなと考えたとき、思いつくのが「学資(こども)保険」でしょう。予定利率が高い時代は、満期金以外に配当金も出た有利な商品でした...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

どれくらいの死亡保障額が適正?

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 自分に万一のことがあっても、経済的に困る人がいないシングルや共働きで二人の収入に大きな差がないという場合は、それほど大きな死亡保障は必要ありません。 でも、妻...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

子育て中のママの死亡保険(その2)

今日は前回に引き続き、子育て中のママの死亡保険の考え方をお伝えします。 ママの死亡保険はどうしても後回しになりがちです。 それは毎月の負担が高くなってしまうから、 優先順位として上位に上がってこないのでしょう。 では実際の死亡保険を考える場合 保険料はいくらくらいなのでしょうか? 死亡保険は期間が決まっているものを選べば保険料は安くなります。 たとえば、前回こちらでお知らせした...(続きを読む)

- 堀口 雅子

- (ファイナンシャルプランナー)

新婚さんにはライフプラン

ジューンブライドの6月ですが、最近は新婚さんのFP相談も増加。。共同生活を始めるにあたり、将来に備えてお金をどう蓄えていくのか、夫婦でしっかり話し合うことは夫婦円満の上で重要ですね。 そこでまずは、「ライフプラン」を立ててることをお勧めしています。これがお二人の2人の人生設計図。いつごろ、子どもを持ち養育費や教育費が要るのかし、車も必要になるかも。いずれ、マイホームの頭金も用意しなければならないで...(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

クリニック開業と資金計画3

こんにちは!「理想診療の実現を支援する」グッド・サポート石橋です。 今回は、自己資金について御話ししたいと思います。 ※「どのくらい自己資金が必要?」については1回目で御話ししました。 ◎自己資金の話の前に、開業資金について 開業資金は、 設備費用(建物にかかる内外装費+医療機器+什器備品等)と 運転資金(開業前準備資金+開業後の支出に備える資金) とに分けて考えます。 ◎「自己資...(続きを読む)

- 石橋 充行

- (医療経営コンサルタント)

子育てを応援する情報を集めよう

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 当たり前のように大学に進学する時代です。「子ども一人にかかる教育費は公立だけでも1,000万円」などと聞くと、経済的負担を考えて二の足を踏んでしまう人も多いのではない...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

2009年度住宅ローンの新規融資

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 国内銀行の住宅ローン新規融資が2009年度に、前年度比4.6%減の14兆1,595億円と、9年ぶりの低水準だったそうです。 最近は、持ち直しの動きも出ているよう...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

「大学の学費」いつから何で準備しますか?

文部科学省の調査で、2009年度に私立大学に入学した学生が納めた 初年度納付金の平均額が1,312,146円とわかりました。 その内訳ですが 入学金・・・272,169円 授業料・・・851,621円 施設費・・・188,356円 そのうち、入学金は入学時に1回納めるだけですが、 授業料と施設費は在学中毎年納めることになります。 ...(続きを読む)

- 木和田 雅朗

- (ファイナンシャルプランナー)

子供手当

![]() 2010年6月から中学生以下の子供一人に付き、13,000円の子供手当が支給されることになりました。

これは民主党のマニフェストの目玉でしたが、早くも来年からの満額支給が難しくなりそうな雲行きです。

国民も、赤字国債で子供手当を出すぐらいなら、ないほうがいいという意見が多いようです。

経済が不安定の今、子供手当はそのまま子供に回らずに、家計に回ってしまうこともあるようです。

できればせっか...(続きを読む)

2010年6月から中学生以下の子供一人に付き、13,000円の子供手当が支給されることになりました。

これは民主党のマニフェストの目玉でしたが、早くも来年からの満額支給が難しくなりそうな雲行きです。

国民も、赤字国債で子供手当を出すぐらいなら、ないほうがいいという意見が多いようです。

経済が不安定の今、子供手当はそのまま子供に回らずに、家計に回ってしまうこともあるようです。

できればせっか...(続きを読む)

- Dr.TSUBAKI

- (歯科医師)

誰にでもできる生命保険の必要保障額を出す方法

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 http://www.bys-planning.com/ 今回のコラムは、生命保険の必要保障額を出す簡単な方法 につきましてお話をさせていただきます。 生命保険を考える時に以下の3点を明確にすることが大事です。 1.誰のため、何のために保険に加入するのか(目的) 2.必要な保障金額はいくらが妥当なのか(保障金額) 3.それ...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

子ども手当、どうする?

- 小野寺 永吏

- (ファイナンシャルプランナー)

475件中 301~350 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。