「貯蓄」を含むコラム・事例

1,231件が該当しました

1,231件中 651~700件目

医保険加入の前に公的保険・高額療養費制度を知りましょう

週刊ダイヤモンド(特大号2012)年4/21号)の特集は「だまされない保険」として、保険勧誘のだましの手口や数字のマジック等が掲載されています。(定期購読社のため、事前に届きますので情報が早く届きます)。

記事の内容は、現在保険に加入されていらっしゃる方、これから加入を検討されていらっしゃる方、必読の内容です。生涯で週宅の次に来る高額商品の購入です。本当に必要なのか、加入しなくても良いか、代替案...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

平成23年 家庭の平均貯蓄額は1664万円!?

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 先週、総務省から家計調査報告(平成23年平均)が公表されました。 こちら⇒総務省「家計調査報告(貯蓄・負債編)」 これによると、平成23年平均の1世帯当たり貯蓄現...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

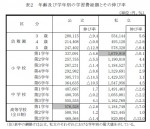

年齢・額年別学習費の推移とキャッシュフローへの影響

昨日から文部科学省発表の学習費調査に基づき、ライフプランの重要なファクターである学習費をご紹介しています。今回は公立私立の別でどのように費用が変わるのかをご紹介します。

幼稚園から高等学校卒業までの15年間の学習費を、進学コース別に単純合計すると、15年間を全て公立に進みますと、約503万9千円に為ります、一方幼稚園から全て私立に通う場合には、学習費は約1,701万6千円となり、全て公立の場合と...(続きを読む)

昨日から文部科学省発表の学習費調査に基づき、ライフプランの重要なファクターである学習費をご紹介しています。今回は公立私立の別でどのように費用が変わるのかをご紹介します。

幼稚園から高等学校卒業までの15年間の学習費を、進学コース別に単純合計すると、15年間を全て公立に進みますと、約503万9千円に為ります、一方幼稚園から全て私立に通う場合には、学習費は約1,701万6千円となり、全て公立の場合と...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅ローンの返済期間

金融機関の住宅ローンの条件で、返済期間は完済時年齢が80歳まで となっているところがあります。 ということは44歳の人でも、35年返済が組めることになります。 「そんな年になるまでローンを組んだら、いつまで働かないといけないのか?」と不安になりますよね。 現実的に考えても定年退職後もまだ、住宅ローンを返済しなければならないような生活設計では、老後が不安です。 こういった場合は、繰上...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

「住宅ローンはどれくらいの借入額が妥当でしょうか?」

「私の年収で、住宅ローンはどれくらいの借入額が妥当でしょうか?」 よくある質問ですね。 この質問に対する私の答えは「年収だけでは分からない」です。 住宅ローン専門のFPがいい加減なことを言うなと思われるかもしれませんね。 でも、年収500万円の方で、3000万円の住宅ローンの返済ができる人もあれば、 1500万円の住宅ローンの返済ができない人もあります。 同じ年収の人でも、家族構成...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

定年後の働き方、免許・資格の取得と健康管理の重要性

昨日は、お仕事に就いている方の、借入金の有無と貯蓄の額の分布を「第6回中高年者縦断調査(中高年者の生活に関する継続調査)の概況」に基づき、ご紹介しました。 今回は、仕事に就くための資格等の取得状況と健康についてご紹介します。 定年後にお仕事を続けるためには、免許や資格の取得、ご自身の能力開発・自己啓発が有効と思われます。 第一回の調査(55~59歳)時に置いて、仕事のための免許や資格を「取得...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

変動型か?固定型か?

住宅ローンを選択するにあたって、変動型にすべきか固定型にすべきか お悩みの方も多いのではないでしょうか? 住宅ローンで変動金利を選択した場合、 将来金利が上昇して返済ができなくなったら ...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

借入金の有無、貯蓄額による定年後の仕事をしている方の割合

現況、年金の受給が年々遅くなり、65歳までの無年金の期間の収入の確保が様々なメディアで取り上げられています。 昨日は、お仕事に就いて、「第6回中高年者縦断調査(中高年者の生活に関する継続調査)の概況」に基づき、就労の実態をご紹介しました。 今後の無年金時代に備えるための参考として、平成23年2月22日に厚生労働省から発表された資料に、60歳定年後の就労状況が記載されています。60歳定年の企業にお...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

二人以上勤労世帯の可処分所得と消費支出総務省家計調査H23

![]() 平成23年の総務省家計調査から、ポイントを抜き出して、御紹介しています。

本日は、可処分所得と消費支出です。

2人以上の勤労世帯の各年代の可処分所得額(収入から税金や社会保障費等の非消費支出を除く額)は30歳未満を除き、全世代で減少しています。

特に40代と60歳以上の層で対前年3%も減少しています。40代は、子育てが本格化する<

受託ローンを支払っている世代ですので、家計がより厳しいものになっ...(続きを読む)

平成23年の総務省家計調査から、ポイントを抜き出して、御紹介しています。

本日は、可処分所得と消費支出です。

2人以上の勤労世帯の各年代の可処分所得額(収入から税金や社会保障費等の非消費支出を除く額)は30歳未満を除き、全世代で減少しています。

特に40代と60歳以上の層で対前年3%も減少しています。40代は、子育てが本格化する<

受託ローンを支払っている世代ですので、家計がより厳しいものになっ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

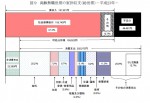

勤労世帯の家計収支の状況 総務省統計局家計調査H23年より

![]() 平成23年の総務省家計調査によれば勤労世帯の状況は、1ヶ月の実収入が462,199円で、内世帯主の収入が384,725円(83%)、配偶者の収入が40,023円(9%)でした。

この勤労世帯の構成は、世帯主の年齢が45.6歳で世帯人員が2.79人、有業人員は1.49人とされています。思いのほか、専業主婦が多いことが推察されます。また、その働き方もパート等の収入で、本来的な、夫婦共稼ぎ世帯のイメージ...(続きを読む)

平成23年の総務省家計調査によれば勤労世帯の状況は、1ヶ月の実収入が462,199円で、内世帯主の収入が384,725円(83%)、配偶者の収入が40,023円(9%)でした。

この勤労世帯の構成は、世帯主の年齢が45.6歳で世帯人員が2.79人、有業人員は1.49人とされています。思いのほか、専業主婦が多いことが推察されます。また、その働き方もパート等の収入で、本来的な、夫婦共稼ぎ世帯のイメージ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

総務省家計調査でみる、お一人様の老後の家計収支H23年

![]() 昨日は、総務省統計局家計調査から、高齢者負債の家計収支をご紹介しました。

本日は、高齢者でお一人様の家計をご紹介します。

グラフのように、収入は121,639円で、内92.2%は年金等の社会保険給付が占め、その他が7.8%です。税金等の非消費支出が11,552円ですので、可処分所得は110,086円になります。

一方、消費支出は140,869円で、食料が23.0%で、教養娯楽が12.5%を占め...(続きを読む)

昨日は、総務省統計局家計調査から、高齢者負債の家計収支をご紹介しました。

本日は、高齢者でお一人様の家計をご紹介します。

グラフのように、収入は121,639円で、内92.2%は年金等の社会保険給付が占め、その他が7.8%です。税金等の非消費支出が11,552円ですので、可処分所得は110,086円になります。

一方、消費支出は140,869円で、食料が23.0%で、教養娯楽が12.5%を占め...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

老後の貯蓄額の目途 高齢無職世帯の家計収支H23年

私は、お客様のライフプランの作成やご相談にお答えする際に、、老後に備える貯蓄額を総務省統計局の家計調査で、概要をお答えしています。本年2月17日に、H23年の速報が出ましたので、ご紹介します。

60歳以上の高齢者世帯の内、無職世帯は68.3%を占めています。

調査によれば、無職世帯の平均実収入は月に181,921円、内、社会保障給付が158,742円約87.3%を占め、その他の収入が12.7%です...(続きを読む)

私は、お客様のライフプランの作成やご相談にお答えする際に、、老後に備える貯蓄額を総務省統計局の家計調査で、概要をお答えしています。本年2月17日に、H23年の速報が出ましたので、ご紹介します。

60歳以上の高齢者世帯の内、無職世帯は68.3%を占めています。

調査によれば、無職世帯の平均実収入は月に181,921円、内、社会保障給付が158,742円約87.3%を占め、その他の収入が12.7%です...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

借金体質改善コラム第36回「年金破綻は防げる」

二〇五〇年には、老人1人を現役世代1人が支える超高負担時代がやってくる。これでは、誰が考えても今の年金制度は成り立たない。成り立たないから不払いが起こる。自分で貯金して将来に備えた方がいいからだ。相互扶助方式である今の年金制度は、老人世代を現役世代が支えるという仕組みだが、この制度は次の世代の人口が増えるか、少なくとも現状の人口が維持される事が前提にある。 前提が崩れたのだから考え方を変え...(続きを読む)

- 若林 正昭

- (司法書士)

生命保険 お得な使い方

生命保険 お得な使い方 契約している保険の支払が厳しくなったときに有効な手段です。 保険料の支払が苦しくなると真っ先に思い浮かぶのは 解約です!! 実は、もっといい手があります。 終身保険など、貯蓄性が高いものは払済保険に変更してしまうとお得です。 払済保険に変更すると、変更後は保険料を払わないで済みます! 契約の変更であり、解約ではないので そのまま保険会社内で運用などをしても...(続きを読む)

- 森 和彦

- (ファイナンシャルプランナー)

保険(生命保険の基礎)

生命保険は、私たちにとって一番身近な保険のひとつであるということができます。 生命保険商品には、実にさまざまなものがありますが、一番基本となるのは「死亡保険」でしょう。 死亡保険というのは、保険契約者が死亡した時に、保険金がもらえるというものです。 保険期間が限られているものを定期保険といい、保険期間が限られておらず、一生を保険期間としているものを終身保険といいます。 定期保険にも終身保険...(続きを読む)

- 松尾 琢磨

- (ファイナンシャルプランナー)

生命保険 見直し 必要補償額 教育費 どのくらいか?

生命保険 見直し 必要補償額 教育費 どのくらいか? 生命保険の必要補償額を計算する上でははずすことのできない教育費。 いったいどのくらいかかるのでしょうか? 幼稚園 公立251,000円 私立538,000円 小学校 公立334,000円 私立1,373,000円 中学校 公立472,0...(続きを読む)

- 森 和彦

- (ファイナンシャルプランナー)

インフレへの対応策で重要な保険料のスリム化(医療保険)

インフレへの対応として、昨日は生命保険の見直しと必要保障金額について説明致しました。お読みに為られた方は、既に気付かれていらっしゃると思いますが、必要保障料はインフレの際にはその金額が上昇し、いざその時になると不足するというケースが多発しました。予め、インフレ率を予想するのは困難です。従い、過去、生命保険を100万円掛けた方が、インフレに追われて、次々に保険を買い増した時期がありました。まさに、イ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレへの対応策で最も重要な、保険料支出の見直し

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーションへの対応と扶養の条件について

昨日は、国債と政府保証債務が1,000兆円を超えた事を述べ、コスト・プッシュ・インフレの足音が聞こえてくる事をご説明致しました。では、それへの対処は家計としてどのようにするのかについて、私の考えを述べてます。 家計は、ご承知の通り、 1収入-2支出+3資産×運用利率=4貯蓄額(+の時とマイナスの時があります) で表されます。 ライフプランの達成に向けた施策の重要なものは1.の収入を如何に増やす...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債及び借入金並びに政府債務残高現在残高1000兆円超

2月10日に財務省から、国債・借入金・政府保証債務の平成23年末残高の発表がありました。

普通国債662兆円、財政投融資債、借入金、政府短期証券の合計は958.6兆円で、これに政府保証債務を合わせると1,002.6兆円で、史上初めて1,000兆円を超えました。

財務省国債及び借入金等のページ

http://www.mof.go.jp/jgbs/reference/gbb/2312.html

...(続きを読む)

2月10日に財務省から、国債・借入金・政府保証債務の平成23年末残高の発表がありました。

普通国債662兆円、財政投融資債、借入金、政府短期証券の合計は958.6兆円で、これに政府保証債務を合わせると1,002.6兆円で、史上初めて1,000兆円を超えました。

財務省国債及び借入金等のページ

http://www.mof.go.jp/jgbs/reference/gbb/2312.html

...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日々高まるコスト・プッシュ・インフレーションへの歩み

皆様もご存じの通り、日本の消費者物価は前年割れを長らく続け、現在もなお、デフレの様相です。また、リーマンショックや今回のユーロ圏危機もあり、世界同時不況・デフレが叫ばれた時期もあり、世界的なリスクオフの状態でした。 リスクオフの時期には、世界の投資マネーが株式や商品市場から、安全な国の国債や現金にシフトする為、商品市場からも資金が流出し、価格は低下します。 現況、米国の景気が順調に回復し始めた...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

長期金利1%という超低金利の上昇は避けられそうにありません。

![]() 現在の低金利は何時まで続けられるのでしょうか。ローンを組まれていらっしゃる方達には心配ごとの一つかと思います。2012年4月6日の新発10年国債の利回りは321回債の利回りは0.985%です。

何故低金利なのでしょうか、主要な要件として、日本の経済成長が低く、資金需要が少ないことがあげられると思います(デフレは供給>需要で発生します)。

また、過去からの貯蓄額が大きく、その貯蓄で日本国債を購入で...(続きを読む)

現在の低金利は何時まで続けられるのでしょうか。ローンを組まれていらっしゃる方達には心配ごとの一つかと思います。2012年4月6日の新発10年国債の利回りは321回債の利回りは0.985%です。

何故低金利なのでしょうか、主要な要件として、日本の経済成長が低く、資金需要が少ないことがあげられると思います(デフレは供給>需要で発生します)。

また、過去からの貯蓄額が大きく、その貯蓄で日本国債を購入で...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

目的別貯蓄ではなく、お金のプールを作る貯蓄の考え方

ライフプランを達成する為の貯蓄方法で、目的毎に夫々の必要額を貯める方法が紹介されています。私は「お金に色は着いていない」のだから、全て纏めたて運用する方法をお勧めしています。お金はプールして運用し、必要都度そのプールの中から引き出すのが効率的です。

例えば、幼稚園から高校卒業までに、私立に通うと学習費だけで約1,700万円かかる(文科省H20年学習費調査より)、だからその分貯蓄しなければ、と、...(続きを読む)

ライフプランを達成する為の貯蓄方法で、目的毎に夫々の必要額を貯める方法が紹介されています。私は「お金に色は着いていない」のだから、全て纏めたて運用する方法をお勧めしています。お金はプールして運用し、必要都度そのプールの中から引き出すのが効率的です。

例えば、幼稚園から高校卒業までに、私立に通うと学習費だけで約1,700万円かかる(文科省H20年学習費調査より)、だからその分貯蓄しなければ、と、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

自分で作る個人年金に年金財形貯蓄もご検討を

私は、自営業の方達と企業年金がない企業にお勤めの方達に、老後資金を作るための方法として、通常公的な制度の活用をお勧めしています。 対象は、所得控除などで掛け金を払うごとに運用利益とみなせる優遇策のある、国民年金基金、確定拠出年金と小規模共済です。 今回これらに加えて、年金財形も検討に値する貯蓄方法としてご紹介します。 日経新聞に、企業年金の無い企業に勤めている方達でこの貯蓄が増えているとの記事...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

各年金とご自身の資産運用の整合

![]() 将来の年金に不安が広がっています。日本の年金が破綻することは無いと考えていますが、年金の給付額の削減は可能性が高いと思われます。

というよりも、年金の給付額の削減は明日にでも実行しないと、将来の削減額は大きなものになると予想されます。既に現役世代の負担は税金・社会保険料の負担分も考慮すると過重です。

先日ご紹介した高齢無職夫婦世帯の例(総務省家計調査H22年)で述べますと

毎月の収入が223,...(続きを読む)

将来の年金に不安が広がっています。日本の年金が破綻することは無いと考えていますが、年金の給付額の削減は可能性が高いと思われます。

というよりも、年金の給付額の削減は明日にでも実行しないと、将来の削減額は大きなものになると予想されます。既に現役世代の負担は税金・社会保険料の負担分も考慮すると過重です。

先日ご紹介した高齢無職夫婦世帯の例(総務省家計調査H22年)で述べますと

毎月の収入が223,...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

7/7(土)カップル向けライフプランセミナー開催します♪

新年度が始まりました。

電車に乗っていると、新しいスーツや制服などに身を包んで、

初々しい雰囲気の人が多いですが、

淡い桜色とマッチして、清々しい気持ちになっています。

さて、新しい生活といえば、ご結婚や婚約などで、

新しい暮らしを迎える方もいらっしゃいますね。

この場を借りて、お祝い申し上げます。

セミナーや相談にいらっしゃる方でも、ご結婚前のカップルや

ご結婚後まもないご夫婦が多くいらっ...(続きを読む)

新年度が始まりました。

電車に乗っていると、新しいスーツや制服などに身を包んで、

初々しい雰囲気の人が多いですが、

淡い桜色とマッチして、清々しい気持ちになっています。

さて、新しい生活といえば、ご結婚や婚約などで、

新しい暮らしを迎える方もいらっしゃいますね。

この場を借りて、お祝い申し上げます。

セミナーや相談にいらっしゃる方でも、ご結婚前のカップルや

ご結婚後まもないご夫婦が多くいらっ...(続きを読む)

- 平野 直子

- (ファイナンシャルプランナー)

貯蓄性保険は保険料に予定利率を掛けて検討しましょう

- 吉野 充巨

- (ファイナンシャルプランナー)

加入条件が緩やかな子ども向けの保障

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 小さなお子さんがいると、子どもの保障をどうしようと考えられるご家庭が多いですね。 学資保険や子ども保険の特約に、子どもの医療保障や死亡保障をつけた商品もありますが、...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

老後資金を預貯金で貯めるには、毎月の貯蓄額はどれだけ必要か

- 吉野 充巨

- (ファイナンシャルプランナー)

国債発行残高800兆円超、政府債務1000兆円超に備える家計改善

![]() 12年3月30日に政府は消費税の導入案を閣議決定いたしました。

ただ、その開始は平成14年度からで、それも8%という中途半端なものでした。ただ、撤回しないだけ良かったと思いますが、導入の遅れて歳入の改善が遅れてしまいます(この素案で国会が通るかは疑問ですが)合わせて、公務員の20%削減、1票の格差をなくす議員の削減、子供手当の抜本的な見直し、高速道路無料化の撤退、社会保障の抑制策などは全て先送り...(続きを読む)

12年3月30日に政府は消費税の導入案を閣議決定いたしました。

ただ、その開始は平成14年度からで、それも8%という中途半端なものでした。ただ、撤回しないだけ良かったと思いますが、導入の遅れて歳入の改善が遅れてしまいます(この素案で国会が通るかは疑問ですが)合わせて、公務員の20%削減、1票の格差をなくす議員の削減、子供手当の抜本的な見直し、高速道路無料化の撤退、社会保障の抑制策などは全て先送り...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

生命保険会社の儲けのしくみ

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 今回のメルマガは、生命保険の儲けのしくみというお話しです。 みなさんも薄々気付いておられると思いますが、 あらゆる保険商品は、保険会社が損をするようにはできていません。 あらかじめ死亡率は高めに、会社経費にかかる経費は多めに、 運用に関わる予定利率は、市場金利よりも低めに設定されています。 つまり、保険会社はかなり余分に...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(分散投資)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(実物資産の注意点)

昨日のコラムでは、将来のインフレ等の準備として、「借金は固定金利「貯蓄・運用は変動金利」という考え方をご紹介しました。 では、資産の種類はどのようもな物が良いのでしょうか。 不動産や金など実物資産を購入するという考え方が浮かぶのですが、現在の状況ではお勧めできません。 一般的な消費者の不動産の購入には条件が付きます。現在保有している場合は良いのですが、これから購入する際には、自己の居住用で.ロー...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

貯蓄と投資を始める前に読んで戴きたい本

貯蓄と投資を始める前に読んでほしい本 これから、投資を始める方に、ご一読頂きたい本が有ります。 1. チャールズ・エリス著「敗者のゲーム」鹿毛雄二訳 日本経済新聞社、2.バートン・マルキール著 「ウォール街のランダム・ウォーカー」井手正介訳 日本経済新聞社、3.チャールズ・エリス バートン・マルキール著「投資の大原則」鹿毛雄二 鹿毛房子訳の3冊です。 もし、3冊読むのが大変と思われる場合には、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債発行残高800兆円、変動・固定金利の対応策を考える時期です

2011年12月24日の夕刊各紙で、政府発表の2012年予算案の内容を説明しています。 残念ながら、「財政規律は緩み噺で歳出の削減は無く」「バラマキは継続され」「痛みは先送り」された結果、実質史上最大の予算に為りました。国債依存率は過去最高の49%、3年連続の税収を超える発行額としています。 この為、国債の2012年度の国債発行残高は822兆円見込まれています。本年の経済関係で人気トップの書籍...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

消費税が増税になることで生活が豊かになるのか?!

先日、民主党中心とする政府与党において消費税の増税が閣議決定された。これは、二つの意味を持っていることは国民はすでにご存じのはず。 ・一つは、消費税が8%や10%になることで支払う税金そのものが増え、物の値段がその分上がることが予想されるのでまずは歳出の見直しが優先と考えること。 ・もう一つは日本の財政を考えると消費税を上げないと、将来の生活がもうもたなくなってきていること。 いずれ...(続きを読む)

- 渡辺 博士

- (ファイナンシャルプランナー)

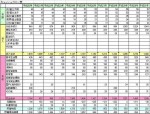

社会保障財源を負担しているのは現役世代です。

年金は自分たちが長年働いて貯めたものだから、削減するなんてとんでもない」というお話をお伺いします。本当にそうなのでしょうか?

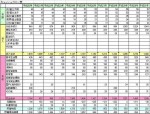

社会保障の財源について、国立社会保障・人口問題研究所のデータに基づきご紹介します。平成20年度21年度の社会保障費について、財源を記したものが、下記の表です。

平成21年度財源の大きな部分が、社会保険料で45.5%を占めています。そのうち、被保険者が拠出している部分は24...(続きを読む)

年金は自分たちが長年働いて貯めたものだから、削減するなんてとんでもない」というお話をお伺いします。本当にそうなのでしょうか?

社会保障の財源について、国立社会保障・人口問題研究所のデータに基づきご紹介します。平成20年度21年度の社会保障費について、財源を記したものが、下記の表です。

平成21年度財源の大きな部分が、社会保険料で45.5%を占めています。そのうち、被保険者が拠出している部分は24...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

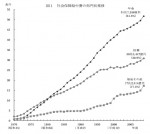

社会保障給付費の増加と国民負担率の国際比較

一昨日は国立社会保障・人口問題研究所のデータに基づき、結婚年齢や、結婚相手にどのような条件を考えているかをご紹介しました。

今回は、日本の社会保障費について、同研究所のデータ・報告に基づき、ご紹介します。

社会保障給付費の範囲はILO(国際労働機関)が国際比較上定めた社会保障の基準に基づいて決定されています。ILOでは以下の3基準を満たすすべての制度を社会保障制度と定義しています。

1.制度...(続きを読む)

一昨日は国立社会保障・人口問題研究所のデータに基づき、結婚年齢や、結婚相手にどのような条件を考えているかをご紹介しました。

今回は、日本の社会保障費について、同研究所のデータ・報告に基づき、ご紹介します。

社会保障給付費の範囲はILO(国際労働機関)が国際比較上定めた社会保障の基準に基づいて決定されています。ILOでは以下の3基準を満たすすべての制度を社会保障制度と定義しています。

1.制度...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

人生をサゲる貯蓄と豊かにする貯蓄

みなさん、こんにちは。

さて、ただ今発売中の「月刊 オフィスユー」5月号の

『マネーの王子様』(木元ひわこ/原作 小野寺永吏)は、

ケチケチしてお金を貯めている主婦のお話です。

節約は大事なことですが、ケチケチしすぎると

生活を楽しめなくなってきますよね。

今のような時代、今後の収入のこと、老後のことなど

不安に思えばきりがなく、

とりあえず貯めておかなくては……という意...(続きを読む)

みなさん、こんにちは。

さて、ただ今発売中の「月刊 オフィスユー」5月号の

『マネーの王子様』(木元ひわこ/原作 小野寺永吏)は、

ケチケチしてお金を貯めている主婦のお話です。

節約は大事なことですが、ケチケチしすぎると

生活を楽しめなくなってきますよね。

今のような時代、今後の収入のこと、老後のことなど

不安に思えばきりがなく、

とりあえず貯めておかなくては……という意...(続きを読む)

- 小野寺 永吏

- (ファイナンシャルプランナー)

後悔しないために読む、保険選び本

私はFPを開業した当時、保険販売の資格を保有しているFPとして、代理店に属しました。販売を行うための営業研修で、これらを販売することはお客様のために為るのかとの疑問に突き当たり、早々に販売から撤退しました。 何故ならば、お客様に販売してほしいと紹介されるものは、高い手数料が入るものばかりで、お客様は高い買い物をせざるをえないものばかりだったからです。 保険という仕組みは、リスクに備えると言う観点...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

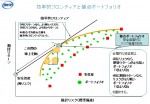

リスク許容度を測ることから始める分散投資

皆さまは、資産形成の際に、頭の中で定期預金は貯蓄、投資はリスク商品の身と御考えでは無いでしょうか。実は貯蓄と投資の区分は曖昧です。預貯金を流動性資産、債券を確実性資産、株式を収益性資産と分ける事も在りますし、リスクフリー(なし)商品、リスク商品という分け方も在ります

イメージ図は、

有効フロンティア:様々なリスク商品を組み合わせた場合の、同じリスクならリターンの高い組み合わせ、同じリターンなら、...(続きを読む)

皆さまは、資産形成の際に、頭の中で定期預金は貯蓄、投資はリスク商品の身と御考えでは無いでしょうか。実は貯蓄と投資の区分は曖昧です。預貯金を流動性資産、債券を確実性資産、株式を収益性資産と分ける事も在りますし、リスクフリー(なし)商品、リスク商品という分け方も在ります

イメージ図は、

有効フロンティア:様々なリスク商品を組み合わせた場合の、同じリスクならリターンの高い組み合わせ、同じリターンなら、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

大学進学費用が準備できないとき

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 進学シーズンですね。 経済環境が改善しない一方で、教育費の上昇に歯止めがかからない中、子どもの大学進学費用を準備しきれないこともあるかもしれません。 借入で資金を...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

住宅ローンの返済が困難になったとき

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 収入が激減し、生命保険を見直し、通信費・光熱費などの固定費の見直しもして、もちろん住宅ローンの借り換えにもチャレンジした。 それでも、とうとう貯蓄が底をついてしまっ...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

1,231件中 651~700 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。