- 平岡 美香

- (マーケティングプランナー)

- 小川 勇人

- (建築プロデューサー)

「変動金利」を含むコラム・事例

973件が該当しました

973件中 651~700件目

住宅ローン金利の3タイプ のメリット・デメリット

住宅ローンには3つのタイプがあることはご存じと思います。その3つのタイプのメリット・デメリット、そして家計への影響とリスクをご紹介します 金利のタイプは、固定金利型、変動金利型そして変動金利型の中に、一定期間の金利を固定しておく固定期間選択型(例えば5年間固定、10年固定など)があります。 固定金利型はですぐに思い浮かぶのは、【フラット35】と思います。借入時に全返済期間の適用金利が固定されて...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅ローン控除と繰り上げ返済

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 住宅ローン控除とは、一定の住宅ローンを組んでマイホームを購入すると、ローンの年末残高の一定割合を所得税などから差し引いてくれる制度です。 今年中の入居なら、一般住宅...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

住宅ローンの変動金利と固定金利、どちらがお勧め

![]() このところ、質問サイトでは「変動金利と固定金利どちらが良いのか」とご質問が数多く寄せられています。

私はそれらへのお答えとして、固定金利をお勧めしています。

まずご存知の通り、固定金利とは借り入れ金利が返済期間一定である金利を言います。

もし、3,000万円を返済期間30年、元利均等払い、金利2.570%で借り入れたといたしますと

総返済額は 43,067,061円=元本30,000,000...(続きを読む)

このところ、質問サイトでは「変動金利と固定金利どちらが良いのか」とご質問が数多く寄せられています。

私はそれらへのお答えとして、固定金利をお勧めしています。

まずご存知の通り、固定金利とは借り入れ金利が返済期間一定である金利を言います。

もし、3,000万円を返済期間30年、元利均等払い、金利2.570%で借り入れたといたしますと

総返済額は 43,067,061円=元本30,000,000...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債のデフォルトについて考える

前回まで、国債の行方について悲観的な見通しを述べて参りましたが、日本国債のデフォルト(金利の支払い停止、償還の停止等)が有るのかと言いますと、その可能性は当面(かなり長期間になります)は低いと、私は考えています。 利子の支払の面から考えますと、既存の国債分の金利は、一部を除き固定金利で発行されています。従いまして、販売する為の新発債の金利は上がりますが、すぐに利子の支払額が増える訳ではありません...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の行方と金利の動向-2

現在、金融機関による、日本国債の消化は順調です。ただ、これは貸出先が少ないために、国債を購入をしているという、運用先が無いことによる国債購入=低金利が続いています。では、この状態が何時までも続くのでしょうか。

既に銀行の国債保有は、日銀の調査によれば、23年4月末で総資産の2割に迫っています。この先、国債を買い続けるには、貸出を絞ることになりますが、復興のための資金需要が発生していますし、住宅ロー...(続きを読む)

現在、金融機関による、日本国債の消化は順調です。ただ、これは貸出先が少ないために、国債を購入をしているという、運用先が無いことによる国債購入=低金利が続いています。では、この状態が何時までも続くのでしょうか。

既に銀行の国債保有は、日銀の調査によれば、23年4月末で総資産の2割に迫っています。この先、国債を買い続けるには、貸出を絞ることになりますが、復興のための資金需要が発生していますし、住宅ロー...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の行方と金利の動向-1

様々な経済事象の中で、金利動向は私たちの家計に重大な影響を与えます。

金利が上がれば、住宅ローンを変動金利で借り入れている方は、返済額が上昇します。金利が上昇すると物価へも影響し、価格上昇は家計に打撃を与えます。

金利上昇に影響する要素として、景気が回復し給与も上がることで需要が喚起され、物やサービスの価格が上がり、投資意欲が高まるために、金利が上昇する「良い金利の上昇」

が在ります。この場合に...(続きを読む)

様々な経済事象の中で、金利動向は私たちの家計に重大な影響を与えます。

金利が上がれば、住宅ローンを変動金利で借り入れている方は、返済額が上昇します。金利が上昇すると物価へも影響し、価格上昇は家計に打撃を与えます。

金利上昇に影響する要素として、景気が回復し給与も上がることで需要が喚起され、物やサービスの価格が上がり、投資意欲が高まるために、金利が上昇する「良い金利の上昇」

が在ります。この場合に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

年収450万円で3080万円の借入は?■

ちょっと気になる話 ~ライフとマネーのQ&Aから~ ■年収450万円で3080万円の借入は?■ ■【住宅ローンのご相談】 住宅ローンを組む場合、 年収の5倍までが安全圏と言われているようですが、 年収450万円(手取りではなく額面)で 3080万円の借入はやはり危険でしょうか? 主人37歳会社員(年収450万円)、 妻34歳(扶養内パートで年収85万円)、 保育園に通う2歳と4歳の子供がい...(続きを読む)

- 伊藤 誠

- (ファイナンシャルプランナー)

家の修繕が大切 1)住まいの資産価値を考える

資産価値を維持させるのに修繕は不可欠なものです。何ら修繕もせず、資産価値が落ちるままにしておくと、ある時点で建物の価値がゼロかマイナスになり、大きな損失を生みます。例えば、1000万で建てた家が雨漏れするようになり、その修理に100万かかるとします。100万を投じれば元に戻るわけなので、資産価値は900万(土地分を除いて)と計算できますが、実際は雨漏れする家にお金を払って住みたいという人はいないの...(続きを読む)

資産価値を維持させるのに修繕は不可欠なものです。何ら修繕もせず、資産価値が落ちるままにしておくと、ある時点で建物の価値がゼロかマイナスになり、大きな損失を生みます。例えば、1000万で建てた家が雨漏れするようになり、その修理に100万かかるとします。100万を投じれば元に戻るわけなので、資産価値は900万(土地分を除いて)と計算できますが、実際は雨漏れする家にお金を払って住みたいという人はいないの...(続きを読む)

- 藤木 哲也

- (不動産コンサルタント)

お金をためるコツ「定期預金の選び方」

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 一番身近な定期預金といえば、「スーパー定期預金」ですね。 1か月、1年、3年など預ける期間を決め、期間によって決められた利息が、ずっと最後まで適用されます(これを固定金利...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

住宅ローンを繰上返済した場合の住宅ローン控除

平成23年の確定申告をそろそろ準備する時期となりました。 所得税の確定申告は平成24年2月16日から平成24年3月15日までになります。 還付申告については、2月15日以前でも提出することができます。 贈与税の確定申告は、平成24年2月1日から平成24年3月15日までになります。 確定申告は期限内に提出をしないと適用を受けられない特例もございます。 期限内に提出できるよ...(続きを読む)

- 佐藤 昭一

- (税理士)

資産運用 デフレの時は、住宅ローン返済は極めて有効な運用です

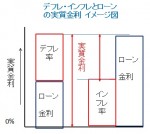

デフレの際の現金と預金は有利な資産運用とのコラムを資産運用で記しました。

それとは別に、住宅ローンやクレジットローン等の返済も有利な資産運用といえます。

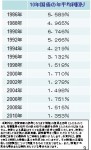

デフレの際の実質金利は=住宅ローン金利(名目金利)-インフレ率ですから

住宅ローンが2.0%でも、-1%のインフレ率であれば、3.0%になります。

丁度、現在の状況です。

よく、金利の低い変動金利でローンを組んで、金利が上がってから返済すれ...(続きを読む)

デフレの際の現金と預金は有利な資産運用とのコラムを資産運用で記しました。

それとは別に、住宅ローンやクレジットローン等の返済も有利な資産運用といえます。

デフレの際の実質金利は=住宅ローン金利(名目金利)-インフレ率ですから

住宅ローンが2.0%でも、-1%のインフレ率であれば、3.0%になります。

丁度、現在の状況です。

よく、金利の低い変動金利でローンを組んで、金利が上がってから返済すれ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 金融商品はリスクの確認をしてから購入しましょう

前回のコラムで、リスクの無い商品と国内債券という低リスクの確実性資産の運用をご紹介しました。今回は、投資とは切っても切れない「リスク」と「リターン」の関係を説明します。

☆リスクについて再度確認ください

一般的には「リスク」とは危機を指します。例えば、火事に合う、怪我をする、飛行機が墜落する、クーデターが起き帰国できない・内戦に遭遇する等々、がリスクのイメージになります。

一方、投資で使用す...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

金貨・銀貨付き「復興債」

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 3年間中途換金しなければ、金貨や銀貨がもらえるという新しいタイプの個人向け復興債が発行されます。 これは、12月5日から発売されている個人向け復興債とは別のタイプの変動金...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

個人向け復興債 金利発表

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 東日本大震災の復興費用を賄うために発行される「復興債」の個人向け販売が、12月5日から始まりました。 期間は、固定金利3年、固定金利5年、変動金利10年の3種類。 ...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

変動金利の住宅ローンの借換え先

![]() 現在住宅ローンを借りている方から次のような相談がありました。

「今、変動金利で組んでいますが、借換えのメリットはありますか?」

変動金利の住宅ローンは、将来金利が上昇するかも知れないリスク(毎月の返済額が増えてしまうリスク)があります。

ですので、現在、変動金利で住宅ローンを組んでいる方が借り換えるという場合は、固定金利の住宅ローンに変更することで、「将来のリ...(続きを読む)

現在住宅ローンを借りている方から次のような相談がありました。

「今、変動金利で組んでいますが、借換えのメリットはありますか?」

変動金利の住宅ローンは、将来金利が上昇するかも知れないリスク(毎月の返済額が増えてしまうリスク)があります。

ですので、現在、変動金利で住宅ローンを組んでいる方が借り換えるという場合は、固定金利の住宅ローンに変更することで、「将来のリ...(続きを読む)

- 中村 諭

- (ファイナンシャルプランナー)

マイホーム購入迷っています

ちょっと気になる話 ~ライフとマネーのQ&Aから~ ■マイホーム購入迷っています■ ■【不動産投資のご相談 】 夫30歳、妻32歳、子供0歳の3人家族です。 新築分譲マンションを購入しようか迷っています。 夫・・・会社員、勤続4年、昨年の年収約500万円 (税込、ボーナス100万円込み) 妻・・・会社員、勤続2年、昨年年収約370万円 (税込、ボーナス無し)、 現在育児休業中(来年4月復帰...(続きを読む)

- 伊藤 誠

- (ファイナンシャルプランナー)

銀行がローンの審査でポイント(2)

借り換えを諦めかけていたKさんが身を乗り出してきました。 「え、何ですって!」 「審査が通る方法がありますよ。」 「そんな方法あるんですか?」ちょっといぶかしげな顔でした。 「はい。もちろん真っ当な方法で。」 「一体どんな方法ですか?」 ケースによっていくつかの方法が考えられるのですが、今回の方法は全期間固定金利を選択するという方法です。 何故、それでクリアできるかというと・・・ ...(続きを読む)

- 久保田 正広

- (ファイナンシャルプランナー)

住宅ローン借換えの前に

![]() 住宅ローンの借換えを考える前に、まずは自分自身の視点を「短期視野で見るか?」「長期視野で見るか?」を考える必要があります。

「短期視野」の借換え とは、毎月やボーナス時の返済が厳しいので、とにかく目前の返済額を下げるための借換えです。

この場合は、金利が大きなポイントです。

今借りている住宅ローン金利よりも、借換え後の方が下げられれば一定の効果があります。

ただし、借換えには諸経費がか...(続きを読む)

住宅ローンの借換えを考える前に、まずは自分自身の視点を「短期視野で見るか?」「長期視野で見るか?」を考える必要があります。

「短期視野」の借換え とは、毎月やボーナス時の返済が厳しいので、とにかく目前の返済額を下げるための借換えです。

この場合は、金利が大きなポイントです。

今借りている住宅ローン金利よりも、借換え後の方が下げられれば一定の効果があります。

ただし、借換えには諸経費がか...(続きを読む)

- 中村 諭

- (ファイナンシャルプランナー)

銀行がローンの審査でみるポイントとは

返済比率は問題ないと思っていたKさんに、 「あっ、Kさんそれもしかして、1.05%で計算しませんでした?」 「えっ、違うんですか?」 Kさんの計算した返済比率は25.1%で十分に基準をクリアしていたのですが、銀行の計算では37.0%で、基準をオーバーしていたのです。 何故、そのような差が出てしまったのかというと、返済比率を計算する際にKさんは「適用金利」を銀行は「審査金利」を使用したという...(続きを読む)

- 久保田 正広

- (ファイナンシャルプランナー)

借り換え用住宅ローン選びで重要な3つのポイント

借り換え用住宅ローン選びで重要な3つのポイントは次の3つです 選び方と一口に言ってもどの銀行がいいのか、その銀行を選ぶに至る比較の基準は何なのかを知っておきたいですね。 よく「住宅ローン 比較」や「住宅ローン ランキング」で検索して、より良いローンを選ぼうとすると思いますが、その際に注意するポイントをお伝えします。 1.金利や手数料など費用に関すること 2.コスト以外の選択基準 3.ローン...(続きを読む)

- 久保田 正広

- (ファイナンシャルプランナー)

973件中 651~700 件目

「フラット35」に関するまとめ

-

住宅ローンの選択肢の1つであるフラット35。特徴を知りたい!審査に通るの?などの声に専門家がアドバイス

住宅ローンの中でフラット35を検討する方は多いと思います。フラット35の特徴やメリット、デメリットをしっかり理解したうえで選択したいですよね? 住宅ローンに強い専門家が書いたフラット35についてのコラムや、フラット35の審査に落ちてしまった方の質問、フラット35を検討中の人のお悩みなど、専門家プロファイルに寄せられたQ&Aをまとめました。 フラット35の審査に上げる前に是非チェックしてみてください。

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。