「為替変動」を含むコラム・事例

55件が該当しました

55件中 1~50件目

- 1

- 2

金融機関が外貨建て保険の販売に力を入れているワケ

今回は「金融機関が外貨建て保険の販売に力を入れているワケ」 についてお伝えいたします。 2016年4月頃から貯蓄型保険の販売停止や予定利率の 引下げによる保険料引上げなどが相次ぎました。 また、金融庁が定める標準利率の引下げ(1%⇒0.25%)により、 2017年4月以降、円建て貯蓄型保険の魅力は完全に失墜。 生命保険各社は、終身保険や個人年金保険などの貯蓄型保険の 予定...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

非居住者の銀行口座と日本国債等の扱い

お客様の多くは日本の居住者のため、気になりながらも銀行口座の扱いについては正式に調べておりませんでした。そこで、今回は複数の銀行に問い合わせいたしました。インターネット専業の銀行は調べておりません。 調べた結果、殆どのケースでこの扱いになろうかと思います。銀行名はこのコラムでは明示しません。 ロングステイなどで非居住者になる可能性のある方は、ご自身の口座がある銀行窓口でご確認ください。 ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分戦略は外貨建て外国債券のリスクに注目しましょう

シニアの運用第一回は、国際分散投資をお勧めしました。対象とする資産は国内外の株式・債券そしてREITを対象とした資産分散です。但し、特に外国債券については注意が肝要です。あの有名なグローバルソブリンが売れに売れましたので、一般投資家、特にシニアの皆様は外国債券のリスクの大きさに無頓着になられているようです。日本に居住する方が外国債券(外貨建て)を購入すると為替が関わります。従って、外国債券(外貨建...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

シニアの資産運用はご自身のリスク・リターンに応じたものがお勧め

シニア世代の資産運用を考える際には、65歳時点での資産額が重要ですが、一方、資産運用で期待リターンをどの程度に設定するかも重要なポイントになります。これからの生活が豊かで余裕のあるものにしたい、従前どおりの生活が続けられれば良い等、様々なお考えがあろうかと思います。よく、若い期間はリスクを取った運用行い、年齢が上がるにつれて、リスクの低い運用に変更する、ターゲットイヤーという運用が良いと聞かれるこ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ベンチマークとの比較と対応例、海外インデックスETFの変更

々回のコラムで海外市場のインデックスとの比較と、対応について述べました。ETFの多くは指数に連動するものが多いのですが、上場している取引所と購入する投資家の居住地によって、為替の変動に大きな影響を受けます。例えば、米国の取引所に上場している欧州国株式のインデックス(MSCI英国等)に連動するETFを日本の投資家が購入するケースでは、米ドルとポンドの為替変動の影響を受け、且つ、米国の投資家の英国株へ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国為替取引の決定要因に変化が・・・

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 最近の為替の変動要因に変化が生じてきています。 旧来の変動要因と何が違うのか? 今回のコラムは、みなさんも興味深々であろう最近の為替変動要因 についてお伝えします。 旧来の外国為替の変動要因の定石と言えば、 A.2国間の金利差・・・金利が高い国にお金が流れる。 B.輸出入の需給差・・・貿易...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

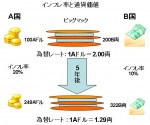

外貨建て金融商品購入のための為替変動の原則デフレの原因、購買平価仮説・金利平価仮説を知る

現在、自民党の阿部総裁から日銀に対して、インフレターゲットの採用が求められています。概ね賛成派が多いようです。私は自由民主党に投票しましたから、阿部氏&自民党の諸政策に反対では無いのですが、この政策には疑問符が付きます。家計のアドバイザーとしての視点から、金融政策と財政政策の原則を紹介します。 まず、インフレターゲットですが、日銀がお金をジャンジャン刷ってもインフレになるというものではありません...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

債券購入時は通貨国国債利回り、信用格付け・インフレ率を確認

全階紹介した高金利国杖かの債券のコストについての考察。 皆様もご存じのように、一般的には国債は当該国の債券の中で一番安全な債券と考えられています。しかしながら、国の信用度によって国債の利回り=価格は異なります。国債だからと言って無条件に安全な訳ではありません(リスクの高い低いは信用格付けで一応は判断できると考えられています)。 著者の考え:信用格付けの信頼度には、度々疑問が生じていますが、一般投...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外債券は本当に高金利・儲かるのか、確認ください

このところ、証券会社のWEBサイトで、様々な高金利国通貨の債券が紹介されています。 一つのタイプとして、南アフリカランド建て社債5.2%期間約4年、トルコリラ建て社債6.0%期間約3年など、金利が高い国の通貨建ての債券があります。高いものでは、ブラジルレアル建て8.3%などが抽出されます。 もう一つのタイプはこれも従来リスクが高い商品と非難されている、早期償還条件付きの債券で、有名企業の株価や日...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ETFで毎月分配型のポートフォリオをご自分で作れます。

皆様もご承知の通り、毎月分配型の投資信託で「たこ足配当」(元本から分配金が払われてしまう事)が問題になっています。購入される方は、定期的な分配金が手元に入ることが魅力的に映るのかと思います。 投資された際のトータル・リターンは、インカム・ゲイン(配当金や利子)とキャピタル・ゲイン(値上がり益)で。インカムゲインと思って受け取っていたお金が、インカムゲインと紛らわしい分配金として手元に帰ってきてしま...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

毎月分配型など配当しすぎの投資信託に歯止め

3か月前の2012年1月27日の新聞に、一般投資家の資産運用についてアドバイスしているものにとって、朗報が掲載されていました。

一般投資家にとっても役立つ内容のものですので、ご紹介いたします。

それは、金融庁が、リスクが高く「仕組みが解りにくい」投資信託を経験の浅い投資家が購入しないようにするため、投資信託法の改正を検討しているとの記事です。

4月30日現在、まだ販売停止、販売中止とはなって...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産クラスの購入タイミングと効果 あなたの選択は

昨日と一昨日で、資産クラスの上昇機と下落機、そして15年間の成果をご説明しました。 それらは、1996年から2010年のもので、購入は1996年でその後の経過を求めたものでした。もし、購入時期を変えた場合には、その5年後はどのように成っていたのかを、試算いたしました。下記のような結果です。単位はK円、少数1位を四捨五入しています。 一方投資をした年で2010年末の結果がどうなったかの資産は下記で...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券という資産の中での分散投資を考える。

- 吉野 充巨

- (ファイナンシャルプランナー)

不確実性(リスク)を考える(外貨建て資産について)

前日に引き続きリスクについてご紹介します。

7.外貨建て債券について、

外国債券は毎月分配型の投信で保有することは、きわめて非効率です。もし保有されるならば、現物化分配金の無い投信をお勧めします。ただし、為替の変動リスクの影響が大きく、円安に為らないと利益の計上は無我かしいと思われます。ただ、前述しているように、日本でインフレが発生し、円安に為る可能性が高まっています。円安を見込む場合には資産の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外専用プリペイドカード

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 最近は、携帯電話の普及ですっかり影が薄くなり、目にすることもなくなったテレフォンカード。 事前に代金を支払って購入し、残額がゼロになるまで繰り返し利用できるプリペイドカー...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

日本円と各国通貨との円安・円高を確認しましょう

リーマンショック後の株式、商品・金、債券(金利)の値動きは大幅でした。

各国の株価と金の変動を円換算でみてまいりましたが、為替レートで主要な通貨をリーマンショックが発生した2008年9月の末日と、2011年6月30日を致しました、

上表で解ることは、変動率の大きさです。米国ドルは、21ヶ月間で円に対して21.1%も減価しています。比較はコスト値きですので、米ドル建ての商品に投資した際には、22%以...(続きを読む)

リーマンショック後の株式、商品・金、債券(金利)の値動きは大幅でした。

各国の株価と金の変動を円換算でみてまいりましたが、為替レートで主要な通貨をリーマンショックが発生した2008年9月の末日と、2011年6月30日を致しました、

上表で解ることは、変動率の大きさです。米国ドルは、21ヶ月間で円に対して21.1%も減価しています。比較はコスト値きですので、米ドル建ての商品に投資した際には、22%以...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨に投資するなら預金では無く外貨MMF

況は益々円高が進んでいます。ここまで進むと円安に反転するのでは、との期待が高まり、外貨に投資される方が増えています。ただ、デフレ下の日本円は当面、円安にはならないと考えています。ただし、近い将来、国債の消化が進まない時代が来て、金利の上昇とインフレの可能性も出てきました。その時に備え、外貨に分散投資をしておくことはリスク分散の観点から、私はお勧めしています。その際の一つの商品として、外貨MMFをご...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 高金利国の通貨建て債券購入の際の注意点

現在各証券会社、銀行からで高金利をうたった債券が販売されていますが、為替の変化が無い場合でも、「思っている」よりも利益が上がらないケースがあります。それは何故? 例えば、国際金融公社(IFC)の債券は複数の新興国通貨建ての債券があります。 一例を挙げると、クーポンが税引き前で9.94%、10.00%で販売されています。また償還までの日数も2年や3年と短いため、現在の為替レベルが継続するかも知れな...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券のリターンはリスクに見合うのか 収益とコスト

★収益に寄与するためには、コストとしての手数料が重要です。 為替手数料のほかに様々なコストが付加されていますが、一般投資家には購入価格に含まれているため、市場で購入する株式とは異なり、実際のコストは不透明です。 ただ、為替手数料は購入前に各社のHP等で確認が出来ます。 例えば、ネット証券大手のA証券の外貨購入・売却のスプレッド(費用)は 米ドル±0.25円、ユーロ±0.50円、豪ドル±0.70円...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本市場での外国株指数ETFは購入に疑問符

![]() ○海外の株式指数および国債に連動するものは残念ながら東証・大証合わせて銘柄しかありません。

良く知られている指数として、NYダウ、MSCIコクサイ、MSCIエマージング、ナスダック100、スタンダードプアーズ500、そしてSP国債指数などに連動する銘柄等があります。

しかし、売買高を確認するとETFとしては、極めて小さなものが多く、購入は躊躇せざるを得ません。

例えば、2012年1月16日の売...(続きを読む)

○海外の株式指数および国債に連動するものは残念ながら東証・大証合わせて銘柄しかありません。

良く知られている指数として、NYダウ、MSCIコクサイ、MSCIエマージング、ナスダック100、スタンダードプアーズ500、そしてSP国債指数などに連動する銘柄等があります。

しかし、売買高を確認するとETFとしては、極めて小さなものが多く、購入は躊躇せざるを得ません。

例えば、2012年1月16日の売...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資 基礎知識 リスクを下げるための国や地域の分散

資産運用の基礎⑬で銘柄の分散をお勧めしました。次にお勧めしたいのが、国や地域の分散です。 日本だけに投資する場合には、日本国というカントリーリスクがあります。また、例を日本株の日経平均を考えますと、この二十年未だに日本はバブル期の最高値を超えておりません。その間、米国株式や中国株式等々様々な国の株式市場は株価が上昇しています。 また、債券も日本国債の利回りはとても低く、それに比べ米国やドイツな...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資 基礎知識 リスクを下げるには分散投資が有効

期待リターンとリスクの関係で需要なのは、損失をコントロールする為に、リスクを下げることです。リスクを低減する方法として、資産、銘柄、時間の分散をお勧めしています。

例えば、日本株式を検討される場合には、東京証券取引所1部の個別銘柄を少数保有される場合と、十分に相関を考慮した分散で多数の銘柄を保有されている場合を比べると、後者のリスクが小さくなります。図に示しているように、1銘柄、2銘柄と順次多数...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 主要株価指数と為替換算で見る2011年の成果

![]() 新しい年を迎え、お喜び申し上げます。昨年の資産運用は如何でしたでしょうか。

毎日のように、NYダウがいくらになった、香港市場は上がった、下がったというニュースが流れますが、それらはドル表示、香港ドル表示での騰落で、日本に居て円で暮らす我々に関係する数値は、それらの指数と為替変動を掛け合わせた数値です。

掲載した表は、海外にいる方が、日本株を購入すると、現地通貨ではどのように変わるのか、日本の方...(続きを読む)

新しい年を迎え、お喜び申し上げます。昨年の資産運用は如何でしたでしょうか。

毎日のように、NYダウがいくらになった、香港市場は上がった、下がったというニュースが流れますが、それらはドル表示、香港ドル表示での騰落で、日本に居て円で暮らす我々に関係する数値は、それらの指数と為替変動を掛け合わせた数値です。

掲載した表は、海外にいる方が、日本株を購入すると、現地通貨ではどのように変わるのか、日本の方...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 外国債券の利回りはコストの点検をお勧めします。

外国債券を購入される際には、コストという観点からの検討が必要です。 その中でも、為替手数料が大きな負担になります。購入の際に日本円で当該通貨を購入する必要があります。また償還時には当該通貨から日本円に戻す必要もあります。この往復の手数料が大きなものとなっています(証券会社等の利益です)。 為替手数料のほかに様々なコストが付加されていますが、一般投資家には購入価格に含まれているため、市場で購入す...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 外国債券の利回りはリスクに見合わないリターンです。

リーマンショック以来、投資資金が相対的に安全な逃避先として、安定した先進国の国債に流れ込み債券バブルの状況が続いています。現象としては、債券価格が高く、利回りが低いことになります。現状が何時まで続くかは不確かですが、景気の回復が確実になれば、投資資金はリスク商品、例えば株式に向かいます。結果として債券価格の低下(リーマンショック時には急騰しましたので、急落になると思われます)と金利の上昇が考えられ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 金融商品はリスクの確認をしてから購入しましょう

前回のコラムで、リスクの無い商品と国内債券という低リスクの確実性資産の運用をご紹介しました。今回は、投資とは切っても切れない「リスク」と「リターン」の関係を説明します。

☆リスクについて再度確認ください

一般的には「リスク」とは危機を指します。例えば、火事に合う、怪我をする、飛行機が墜落する、クーデターが起き帰国できない・内戦に遭遇する等々、がリスクのイメージになります。

一方、投資で使用す...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 円MMF 複利で運用する低リスクの商品

複利で運用する代表選手は、普通預金です。 でも、2011年12月1日時点で、3メガバンクの金利は年利0.020%です。100万円預けますと200円の利息がつき税引き後に160円が残ります。日々の支払いに使用する口座としては役立ちますが、必要最小限を残して、他の金融商品で運用するのが宜しいかと考えます。 リスクが低い商品として円のMMF(マネー・マネジメント・ファンド)をお勧めしています。 公...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

●投資のさまざまなリスク

●投資のさまざまなリスク こんにちは お金を増やすマネードクター浅見です。 投資や運用で使われる「リスク」という言葉は「ブレ幅の大きさ」を意味します。 ファイナンシャルゴール(目的と必要資金)、ゴールの時期、リスクとリターンを 考えた運用を行っていく必要があります。 日本人の多くは「預貯金」は安全と考えています。 しかし、これを運用手段として考えた場合はゴ...(続きを読む)

- 浅見 浩

- (ファイナンシャルプランナー)

@NEXT SenSEマガジン[vol.10]より(バックナンバー)1/2

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━ 1.今月のテーマ:最適資産運用その3/外貨預金 ━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━ 【外貨預金とは?】 外貨預金とは、日本の通貨を外国の通貨に換えて行う預金です。 外貨預金は通貨によって金利や手数料が異なってくるため、どの通貨を購入するかが重要なポイントとなってきます。 海外通貨の購入後は、普...(続きを読む)

- 尾野 信輔

- (不動産投資アドバイザー)

分配型投資信託の選択ポイント「1」

現在の低金利下においては、分配型投資信託の配当収入は定期的収入の欲しいリタイア層にとって魅力がある商品の一つと言えます。 しかし、その選択を誤ると、貴重な資産の目減りに繋がる危険性をも持ちえています。 この処、ベストセラーランキングの上位には高分配型外国債券ファンドや通貨選択型ファンドなどを見受けます。 その中に分配金を毎月100円高分配型外国債券ファンドがあります。 ...(続きを読む)

- 土井 健司

- (ファイナンシャルプランナー)

税務当局との判断の違いだけで178億追徴、アリコ

アリコジャパンがサブプライムローン問題後の急激な円高の影響として 外貨建て資産の評価損を計上したところ、国税当局はこれを利益調整として 認めず、178億円もの追徴処分を行ったという。 16日3時4分asahi.com記事はこう報じた。 外資系生命保険大手「アリコジャパン」(東京)が東京国税局から約178億円 を追徴課税される見込みとなったことが分かった。 同社はサブプ...(続きを読む)

- 平 仁

- (税理士)

高金利債券の購入の注意点

高金利国の通貨建て債券購入の際の注意点 現在各証券会社で高金利をうたった債券が販売されていますが、これらの商品を購入いたしますと、為替の変化が無い場合でも、「思っている」よりも、利益が上がらないケースがあります。それは何故?なのかを考えて見ました。 例えば、国際金融公社(IFC)の債券には複数の新興国通貨建てものがあります。それらは、クーポンが税引き前で9.94%、10.00...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

元本割れする「401k」

雑誌「プレジデント」からの話題。 元本割れ続出!「401k」を見直すなら プレジデント5月23日(土) 11時30分 2001年、導入された日本版401k(確定拠出年金)の加入者数が、昨年10月に300万人を突破した。企業の年金負担を減らし、従業員に自己責任で老後資金を形成させるという思惑から始まったこの制度。掛け金を企業が負担し、貯蓄、保険などの元本保証型商品から、債...(続きを読む)

- 尾野 信輔

- (不動産投資アドバイザー)

現下の不景気について考える(08年12月)

個人の家計への対応と、ライフプランに沿った情報として記載いたします。08年12月19日 実体経済の混乱と不景気への突入、スピードが速く且つグローバルな展開で、若い方には初めての経験と思います。また、報道は悪いニュースばかりを取り上げていますから、先行きの見通しも立てづらいものと思われます。 そのような中で、現在の状況を認めました。 昨日も米国から帰国した友人とも話し合...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券を対象とする投資信託の基準価格の上下動

外国債券を対象とする投資信託で、痛手を蒙った方が大勢いらっしゃいます。 債券は償還まで保有すれば、元本割れが無い商品として紹介されることが多いので、不思議に思われている方のため、基準価格の上下動について主たる原因を掲載します。 1.保有する外国債券の資産残高を円換算で表示した場合、為替変動により保有資産残高が上下します。 例えば、債券を1単位 100ドル保有していた場合、昨...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

本当に円高ですか? (外貨建て商品では分散投資が必要)

このところの円高(という記事を見て)で外貨建て商品の関心が強まっています。ご質問でも外貨に関するものが増えてきました。 でも、本当に円高でしょうか? 新聞やメディアを注意深く読んだり聞いたりすればお分かりのように、円高ではなく、米国ドル安です。 円を主体に考えれば、米ドルと南アのランドは急落(円高)、カナダドルやメキシコペソも米国への輸出が減少する予測で、円に対して弱含くみで価...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ネット銀行の外貨預金の為替手数料

ネット銀行の外貨預金の為替手数料は1米ドル、1ユーロ0.1円〜0.25円。 大手銀行の外貨預金は1米ドル1円、1ユーロ1.40円〜1.50円、大手証券会社の外貨MMFは1米ドル0.5円、1ユーロ0.75円〜0.8円に比べて有利。 為替手数料は往復(円を外貨に換える際と外貨を円に換える際)2回かかります。特にユーロ建てでは、受取額により影響を与えます。たとえば、イーバンク銀行は1...(続きを読む)

- 佐々木 保幸

- (税理士)

外貨定期預金と外貨MMFどちらがお勧め?

外貨預金と外貨MMFどちらがメリットがあるか考えてみました。 外貨定期預金は、外貨ベースでは元本割れはありません。金利は各通貨の金利水準が反映されます。 固定金利で利子は満期一時払いです。1.3.6.12ヶ月など短期のものが主流で原則解約できません。 メリットは海外の高金利を得ることと為替差益を狙えることです。 デメリットは円ベースで見た場合高金利であっても、為替...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

55件中 1~50 件目

- 1

- 2

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。