「利息」を含むコラム・事例

945件が該当しました

945件中 501~550件目

どんな時に借金がなくなったり過払金が発生するの?

こんにちは、弁護士の東郷弘純です。 今日はどんな時に借金がなくなったり過払金が発生するの?について説明したいと思います。 借金がなくなるかどうか,過払金が発生するかどうかは,貸金業者等の貸付利率の高さ,業者への返済の期間の長さ,毎月の返済額等で決まります。すなわち,貸付利率が高くて,返済期間が長くて,毎月の返済額が多いと過払金が発生しやすくなります。 かつて多くの貸金業者は,利息制限...(続きを読む)

- 東郷 弘純

- (弁護士)

任意整理後の返済期間は?

こんにちは、弁護士の東郷弘純です。 今日は任意整理後の返済期間は?について説明したいと思います。 任意整理は、利息制限法に基づき、再計算した借金を3年間(36回払)で返していくというのが基本です。 貸金業者等によって対応が違い、60回払い等で対応してくれる業者もあります。 貸金業者等と和解が成立した後は利息がつくことはないので、あとは和解で定めた金額をきっちり支払うだけです。 3...(続きを読む)

- 東郷 弘純

- (弁護士)

任意整理の和解成立後は一切の利息はつかないの?

こんにちは、弁護士の東郷弘純です。 今日は任意整理の和解成立後は一切の利息はつかないの?について説明したいと思います。 貸金業者等との和解が成立すると,その和解契約書に定められた内容に従って支払をしていけば借金を完成できます。 現状,貸金業者等から借入をする場合,利息制限法以下の利率になったとはいえ,年利18%の利息を返済しなければならないことが多いです。年利18%の利息の返済は,多くの...(続きを読む)

- 東郷 弘純

- (弁護士)

過払金の返還に利息を付与して返還するか否か。

こんにちは、弁護士の東郷です。 今日は過払金の返還に利息を付与して返還するか否か、という問題について説明したいと思います。 過払金に民法で定められた利息である年利5%を付加して過払金を回収できるか否かは法律的な論点になります。年5%の利息ですが、積み重なると多大な金額になる場合もありますので、お客様にとっては重要な問題です。 過払金返還請求訴訟において、多くの場合、5%の利息を付加して過払...(続きを読む)

- 東郷 弘純

- (弁護士)

過払金の利息はいつから発生するのか?

こんにちは、弁護士の東郷です。 今日は、過払金の利息がいつから発生するのかについてご説明したいと思います。 仮に過払金に利息が付くとして、それがいつから発生するのでしょうか。 お客様にとっては、過払金が発生してすぐに利息が発生すると考えた方が利息の額が多額になり、有利になります。逆に貸金業者等にとっては、少しでも遅い時期から過払利息が発生したと考える方が有利になります。 そこで、貸金...(続きを読む)

- 東郷 弘純

- (弁護士)

取引履歴って何ですか?

こんにちは、弁護士の東郷です。 今日は取引履歴についてご説明したいと思います。 取引履歴とは、貸金業者等が、お客様への貸付日・貸付金額、お客様からの返済日・返済金額等の情報を時系列に沿って記録したものです。簡単にいうと、お客様と貸金業者等との過去の取引の経過を一覧にしたものです。取引履歴の形式は、貸金業者によって様々です。 貸金業者等に受任通知を送付して介入すると、一般的に貸金業者等は...(続きを読む)

- 東郷 弘純

- (弁護士)

過払金に利息はつくの?

こんにちは、弁護士の東郷です。 今日は、過払金に利息がつくか、という点についてご説明したいと思います。 過払金に利息が付くか否かは法的に争いがあります。ただ、仮に過払金返還請求訴訟を提起して、利息が付くか否かの争いになったとしましょう。現状においては、多くの場合で利息の請求まで認められている判決が多いです。 実際に貸金業者等は、利息を付けるか否か以外の法的問題がない事案では、判決まで争...(続きを読む)

- 東郷 弘純

- (弁護士)

再計算はどうやってやるの?

こんにちは、弁護士の東郷です。 今日は、取引履歴の再計算についてご説明したいと思います。 貸金業者等が開示してきた取引履歴(貸金業者等がお客様への貸付日・貸付金額、お客様からの返済日・返済金額等の情報を時系列に沿って記録したもの)をもとに、利息制限法に定められた利息に基づいて、借金の残額を正しく計算し直します。これを引き直し計算といいます。通常、引き直し専用のプログラムを入れた表計算ソフト等...(続きを読む)

- 東郷 弘純

- (弁護士)

過払金が発生する仕組み

こんにちは、弁護士の東郷です。 今日は、過払金がどうして発生するのか、詳しく説明したいと思います。 貸金の利息に関する法律に、「利息制限法」・「出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)」があります。 利息制限法において上限利率は、 元本10万円未満の場合 年20% 元本10万円以上100万円未満の場合 年18% 元本100万円以上の場合 年15% となっており、...(続きを読む)

- 東郷 弘純

- (弁護士)

自分は過払金請求できるの?

こんにちは、弁護士の東郷です。 今日は、自分が過払金請求できるのかどうか、知りたい方へのお話です。 過払金が発生しているか否かは、取引があった貸金業者等からお客様自身の取引履歴を取り寄せて利息制限法の利率で引き直し計算をしないと正確にはわかりません。 ただし、利息制限法の利率を超える高利で借入をしていた期間が6年を超えると発生する可能性が上がっていきます。利率が高ければ高いほど、その高...(続きを読む)

- 東郷 弘純

- (弁護士)

どんな時に多額の過払金が発生するの?

こんにちは。弁護士の東郷です。 今日は、多額の過払金が発生する場合について説明したいと思います。 どれくらいの額の過払金が発生するかは、貸金業者等の貸付利率の高さ、当該業者への返済の期間の長さ、毎月の返済額等で決まります。すなわち、貸付利率が高くて、返済期間が長くて、毎月の返済額が多いと過払金が発生しやすくなります。 かつて多くの貸金業者は、利息制限法で定められた利率を超え、出資法の定め...(続きを読む)

- 東郷 弘純

- (弁護士)

生命保険会社への苦情の具体例

社団法人生命保険協会では、生命保険会社各社の苦情件数一覧表を ホームページで開示しています。 これを見れば、苦情発生率の高い保険会社がどこかはすぐわかるのですが、 発生率だけをみるだけでなく、どういう苦情があるのかを知っておくことが必要です。 苦情の内容別には ①「説明不十分」 ②「入院等給付金不支払決定」 ③「解約手続」 ④「不適切な募集行為」 ⑤「入院等給付金支払手続」 の順になって...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

日本国債の様々な種類

昨日は、国債の消化方式(販売)についてご紹介しました。その表には、国債の償還期間別の種類も掲示されていました。 国債の種類は、その他に、利払い方式による区分があります。 1.利付国債 決められた、利払いの日に利息が支払われる国債の事を指します。 本来は各利払期の利息支払を約束する利札(クーポン)が付けられた国債なのですが、現在は国債そのものがデジタル化されているため、紙に印刷された利札はありませ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

変動金利のリスクをご存じですか?

ここ数年、低金利が続いています。 今後もしばらくは金利が上昇する見込みがないとの推測から 住宅ローンを変動金利で借りる人が多くなっています。 でも、変動金利で借りている人が、そのリスクについて 充分認識しているとは言えません。 変動金利の特徴としては、一般的に ・半年に1回金利の見直しがある ・返済額は5年間は変わらず、その変動幅は1.25倍まで となっています。ということは、金利...(続きを読む)

- 前野 稔

- (ファイナンシャルプランナー)

資金調達の相談・ご支援を制限します

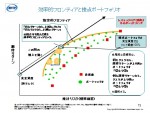

最近、創業前・創業後にかかわらず「資金調達」のご相談・調達支援のご依頼が急増してます 大震災から1年を経過し、日本もようやく動き出したということでしょうか 資金調達を経て、スタートダッシュや二段ロケットを打ち上げようとしている方のお手伝いをしたいと思っています 中小企業の経営資源は「ヒト」「モノ」「カネ」の3つです 最近は、これらに「情報」を加えた4つともいわれています まぁ、「ヒト...(続きを読む)

- 菅原 茂夫

- (税理士)

AIJ問題にみるレバレッジを掛けた運用の怖さ

連日、AIJの問題が報道されています。その中で、運用資金が1,500億円で有ったとの記事があり、当初2,200億円と称されていたものが、700億円も少なくなったことはそれだけ被害者が少なくなるので、同慶の至りです。

AIJは運用の失敗よりも、もともと運用していない資金が多かったように思われます。自転車操業の典型は、右から入ったお金が左に出ていくことで運用には回りません。

ところで、AIJは絶対...(続きを読む)

連日、AIJの問題が報道されています。その中で、運用資金が1,500億円で有ったとの記事があり、当初2,200億円と称されていたものが、700億円も少なくなったことはそれだけ被害者が少なくなるので、同慶の至りです。

AIJは運用の失敗よりも、もともと運用していない資金が多かったように思われます。自転車操業の典型は、右から入ったお金が左に出ていくことで運用には回りません。

ところで、AIJは絶対...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

「国債暴落」「国債のデフォルト」と脅す記事を読む時の基礎知識

先日書きましたコラムの中で、週刊誌等に出てくる「国債暴落」の内容について紹介します。 本日、私と面談した方に「国債が暴落する」という言葉でどのようなイメージを抱くのかをお尋ねしました。その回答は「国債が紙くずに為ってしまう」というものでした。 多くの方も「国債の暴落」「国債のデフォルト」と聞くと、全くお金が戻ってこないと思われているようです。 実は、「国債が暴落する」という意味は、国債の価格...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレーション対応住宅ローンは固定金利、繰上返済も有効

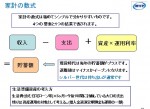

家計の数式では、借入金はマイナスの資産(負債)ですので、住宅ローンは資産運用に分類されます。

現在、金融機関の住宅ローンは史上最低の金利になり、その中でも変動金利は1%を切るものまで現れています。現時点ではそれがブームとはいえ、かのサブプライム・ローンのバブル崩壊の一因は、変動金利が低く、当初の返済額が低いため、ローンを組めなかった方達までが住宅購入に走ったことによるものでした。米国は住宅価格の...(続きを読む)

家計の数式では、借入金はマイナスの資産(負債)ですので、住宅ローンは資産運用に分類されます。

現在、金融機関の住宅ローンは史上最低の金利になり、その中でも変動金利は1%を切るものまで現れています。現時点ではそれがブームとはいえ、かのサブプライム・ローンのバブル崩壊の一因は、変動金利が低く、当初の返済額が低いため、ローンを組めなかった方達までが住宅購入に走ったことによるものでした。米国は住宅価格の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

R&I日本国債の格付けをトリプルAから1段階格下げ

昨2011年12月21日に格付投資情報センター(R&I)が日本国債の格付けをトリプルAから一段下げ、AA+としました。既に欧米の格付け会社はAA-レベルに下げております。

事前にR&Iが格下げを予告していたこともあり、これによる市場(国債の引き受けや価格の低下)には影響がありませんでした。

R&Iが同日公表したレポートでは、社会保障改革の負担増が先送りされたことなどを指摘しています。消費税の増額...(続きを読む)

昨2011年12月21日に格付投資情報センター(R&I)が日本国債の格付けをトリプルAから一段下げ、AA+としました。既に欧米の格付け会社はAA-レベルに下げております。

事前にR&Iが格下げを予告していたこともあり、これによる市場(国債の引き受けや価格の低下)には影響がありませんでした。

R&Iが同日公表したレポートでは、社会保障改革の負担増が先送りされたことなどを指摘しています。消費税の増額...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

預金保険制度と外国銀行の在日支店

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 「預金保険制度」とは、銀行などの金融機関が破たんしてしまい預金の払い戻しができなくなった際に、預金者を保護する制度です。 具体的には、当座預金や利息の付かない普通預...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

自分で作る個人年金に年金財形貯蓄もご検討を

私は、自営業の方達と企業年金がない企業にお勤めの方達に、老後資金を作るための方法として、通常公的な制度の活用をお勧めしています。 対象は、所得控除などで掛け金を払うごとに運用利益とみなせる優遇策のある、国民年金基金、確定拠出年金と小規模共済です。 今回これらに加えて、年金財形も検討に値する貯蓄方法としてご紹介します。 日経新聞に、企業年金の無い企業に勤めている方達でこの貯蓄が増えているとの記事...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

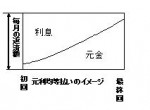

住宅ローン 繰上げ返済 『6つのデメリット』

お客様から「住宅ローンの繰上げ返済のメリット・デメリット」について教えて欲しいとの、希望がありましたので、まとめてみました。

住宅ローンの繰上げ返済とは、本当は月々の返済は10万円でいいのに、ある時に300万円などまとめて返済することを言います。また、住宅ローンの繰上げ返済をしようと思うと、基本的には銀行の事務手数料が必要ですが、そこは主題ではないので、今回は無視してお話します...(続きを読む)

お客様から「住宅ローンの繰上げ返済のメリット・デメリット」について教えて欲しいとの、希望がありましたので、まとめてみました。

住宅ローンの繰上げ返済とは、本当は月々の返済は10万円でいいのに、ある時に300万円などまとめて返済することを言います。また、住宅ローンの繰上げ返済をしようと思うと、基本的には銀行の事務手数料が必要ですが、そこは主題ではないので、今回は無視してお話します...(続きを読む)

- 中村 諭

- (ファイナンシャルプランナー)

生命保険と契約者貸付

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 急にまとまったお金が必要になったとき、定期預金を解約しようか、カードローンを利用しようかと考えることが多いものです。 もし、生命保険契約があれば「契約者貸付制度」が...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

米国改正特許法逐条解説 第3回 (第5回)

米国改正特許法逐条解説 (第5回) ~第3回 2011年改正法の要点~ 河野特許事務所 2012年3月26日 執筆者:弁理士 河野 英仁 5. 弁護士のアドバイスAdvice of counsel(AIAセクション17) (1)改正の趣旨 特許権侵害訴訟において、故意侵害と判断された侵害者は、最大3倍の損害賠償と弁護士費用の支払が求められる(第284条[1])。特許権者から故意...(続きを読む)

- 河野 英仁

- (弁理士)

労働金庫からの借り入れで一括払いの任意整理

後藤さんは、某社に勤めるサラリーマンである。債務整理をしたいという。 「返済原資をどうするのか。」と私が尋ねると、「労働金庫から借り入れます。」という答えが返ってきた。 現在、労働金庫では多重債務に陥ったサラリーマンを対象に、弁護士に依頼して、一括減額交渉をしてもらい、返済原資を弁護士に預けて、弁護士から送金してもらい、弁護士費用も支払って、債務整理するという融資が行われている。ただし、対象は...(続きを読む)

- 村田 英幸

- (弁護士)

資産配分を決めてからポートフォリオの検討へ(定期預金等)

前回は、夫々の資産のリターンとリスクの関係を見ながら、ご自身の資産配分(アセットアロケーション)の本心を決めましたら、夫々の資産の中で、購入する銘柄をご検討ください。 銘柄選定に自信のある方を別にして、その資産の中でも分散投資をお勧めしています。 定期預金に資産の20%を配分することとした場合でも、どの銀行に預けるかは悩ましいものです。半年定期、1年定期、2年・・・・、その他に金利も検討しなけれ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅ローンの返済が困難になったとき

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 収入が激減し、生命保険を見直し、通信費・光熱費などの固定費の見直しもして、もちろん住宅ローンの借り換えにもチャレンジした。 それでも、とうとう貯蓄が底をついてしまっ...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

実現可能性の高い経営改善計画が策定されている場合の評価は?

【銀行交渉のポイント編-23 実現可能性の高い経営改善計画が策定されていると考えられる場合の銀行の評価は? 】 信用金庫や地銀は、中小企業へ融資するかどうかの判断を行うに 当たって金融庁の検査マニュアルに従って判断を行います。 その検査マニュアルには、具体的な事例とともに銀行 (信用金庫・地銀)が融資するかどうかを判断したポイントと、 その判断基準の適否について解説が記載されています。 こ...(続きを読む)

- 近江 清秀

- (税理士)

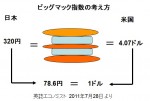

外貨建ての預金・債券購入のチェック点

昨日まで、為替についての考え方を述べて参りました。それらを踏まえた上での、外貨預金、外貨MMF、外貨建て債券など、インカムゲイン(利息、分配金など)を目的として購入する際に考慮すべき主なポイントをご紹介します。

証券会社、銀行などの広告説明は、金利を前面に出しています。円定期預金よりもこれだけ有利ですと言う打ち出し方です。

でも、名目金利だけでは有利か不利かは解りませんし、為替などの影響で損益が...(続きを読む)

昨日まで、為替についての考え方を述べて参りました。それらを踏まえた上での、外貨預金、外貨MMF、外貨建て債券など、インカムゲイン(利息、分配金など)を目的として購入する際に考慮すべき主なポイントをご紹介します。

証券会社、銀行などの広告説明は、金利を前面に出しています。円定期預金よりもこれだけ有利ですと言う打ち出し方です。

でも、名目金利だけでは有利か不利かは解りませんし、為替などの影響で損益が...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

代表者が私財を提供する意思を明らかにしている場合の評価は?

【銀行交渉のポイント編-22 代表者が私財を提供する意思を明らかにしている場合の評価は?】 信用金庫や地銀は、中小企業へ融資するかどうかの判断を行うに 当たって金融庁の検査マニュアルに従って判断を行います。 その検査マニュアルには、具体的な事例とともに銀行 (信用金庫・地銀)が融資するかどうかを判断したポイントと、 その判断基準の適否について解説が記載されています。 この【銀行交渉のポイント...(続きを読む)

- 近江 清秀

- (税理士)

住宅ローンの繰上返済の2タイプの使い方

住宅ローンを返済している場合、手元資金に余裕ができましたら、住宅ローンの繰上げ返済をお勧めします。 投資の観点からは、繰上返済は、リスクが無く減少する利息分が収益と見做せる、最も有利な投資対象です。リスクが殆どない、預貯金での貯蓄は、その金利が、ローン金利に比べ低いため、ほとんどの期間繰上返済の利息減少分が勝ります。 リスク商品の収益性を図るシャープレシオは、(期待リターン―無リスク商品の期待...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅ローン返済方法2タイプ、どちらがお得

- 吉野 充巨

- (ファイナンシャルプランナー)

住宅取得資金は物件価格の20~30%準備されるようお勧めします

- 吉野 充巨

- (ファイナンシャルプランナー)

全額保障協会保証付融資の返済条件変更時の銀行の評価は?

信用金庫や地銀は、中小企業へ融資するかどうかの判断を行うに 当たって金融庁の検査マニュアルに従って判断を行います。 その検査マニュアルには、具体的な事例とともに銀行 (信用金庫・地銀)が融資するかどうかを判断したポイントと、 その判断基準の適否について解説が記載されています。 この【銀行交渉のポイント編では】27パターンの事例を紹介します。 中小企業の経営者の皆様におかれましては、 御社の決...(続きを読む)

- 近江 清秀

- (税理士)

945件中 501~550 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。