「アセットアロケーション」を含むコラム・事例

82件が該当しました

82件中 51~82件目

- 1

- 2

インフレに備えるための資産運用と収益率について

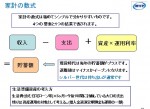

これまで、図に示しますような数式に基づいて、インフレへの対応について。述べてまいりました。インフレになった場合に、それを上回る収益率をももたらすものは何かの前に、資産運用で得られる、収益率について、考えてみました。

皆様は、ご自身の期待リターンをどの程度とお考えでしょうか。

1.0%でしょうか、それとも、5%、10%でしょうか。

実は、長期的に得られるリターンは、概ねGDPの伸びに連動いたします...(続きを読む)

これまで、図に示しますような数式に基づいて、インフレへの対応について。述べてまいりました。インフレになった場合に、それを上回る収益率をももたらすものは何かの前に、資産運用で得られる、収益率について、考えてみました。

皆様は、ご自身の期待リターンをどの程度とお考えでしょうか。

1.0%でしょうか、それとも、5%、10%でしょうか。

実は、長期的に得られるリターンは、概ねGDPの伸びに連動いたします...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用のリターン(収益率)は、コストを考えて設定ください。

資産運用のご相談に与る際、お客様に期待するリターン(収益率)をお伺いしています。

最初にお答え頂く数値は、4%~5%程度のお答えが多く、次に3%、強気の方は7&程度をお考えに為っていらっしゃいます。皆様のイメージはどの程度でしょうか。

次に、リスク許容度をお伺いすると、多くの方は1000万円の投資で単年度100万円なら我慢できるのではとのお答えがあります。

このような場合、多くの場合リターンと...(続きを読む)

資産運用のご相談に与る際、お客様に期待するリターン(収益率)をお伺いしています。

最初にお答え頂く数値は、4%~5%程度のお答えが多く、次に3%、強気の方は7&程度をお考えに為っていらっしゃいます。皆様のイメージはどの程度でしょうか。

次に、リスク許容度をお伺いすると、多くの方は1000万円の投資で単年度100万円なら我慢できるのではとのお答えがあります。

このような場合、多くの場合リターンと...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

R&I日本国債の格付けをトリプルAから1段階格下げ

昨2011年12月21日に格付投資情報センター(R&I)が日本国債の格付けをトリプルAから一段下げ、AA+としました。既に欧米の格付け会社はAA-レベルに下げております。

事前にR&Iが格下げを予告していたこともあり、これによる市場(国債の引き受けや価格の低下)には影響がありませんでした。

R&Iが同日公表したレポートでは、社会保障改革の負担増が先送りされたことなどを指摘しています。消費税の増額...(続きを読む)

昨2011年12月21日に格付投資情報センター(R&I)が日本国債の格付けをトリプルAから一段下げ、AA+としました。既に欧米の格付け会社はAA-レベルに下げております。

事前にR&Iが格下げを予告していたこともあり、これによる市場(国債の引き受けや価格の低下)には影響がありませんでした。

R&Iが同日公表したレポートでは、社会保障改革の負担増が先送りされたことなどを指摘しています。消費税の増額...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産クラス 集中投資と分散投資の優劣

![]() 一昨日、昨日と、各資産クラスの下落と上昇がどの位の期間続くのかを述べました。本日は、各資産に投資した場合の推移と4資産に分散投資した場合の推移について、ご説明致します。

1996年~2010年の間の各資産のリターンの算術平均(小数点2位四捨五入)は

外国株式 9.0%、外国債券5.3%、4資産均等配分 3.7%、国内債券2.3%、国内株式0.5%の順でした。

1996年1月1日に100万円を各資産...(続きを読む)

一昨日、昨日と、各資産クラスの下落と上昇がどの位の期間続くのかを述べました。本日は、各資産に投資した場合の推移と4資産に分散投資した場合の推移について、ご説明致します。

1996年~2010年の間の各資産のリターンの算術平均(小数点2位四捨五入)は

外国株式 9.0%、外国債券5.3%、4資産均等配分 3.7%、国内債券2.3%、国内株式0.5%の順でした。

1996年1月1日に100万円を各資産...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

老後資金を預貯金で貯めるには、毎月の貯蓄額はどれだけ必要か

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分の中での不動産の位置づけとそのポートフォリオ

前日までの資産配分では、預金等の短期金融商品と国内外の株式と債券をご紹介しました。資産に占める最も重要なものは不動産です。では、資産配分(アセットアロケーション)の中で不動産への投資はどのように考えたら良いのでしょうか。 不動産の区分として、①居住用不動産、②農業や生産設備等のための不動産、③投資用不動産と④公的なインフラ用不動産に分かれると考えています。 ここでの論議は③投資用不動産なのですが...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分を決めてからポートフォリオの検討へ(定期預金等)

前回は、夫々の資産のリターンとリスクの関係を見ながら、ご自身の資産配分(アセットアロケーション)の本心を決めましたら、夫々の資産の中で、購入する銘柄をご検討ください。 銘柄選定に自信のある方を別にして、その資産の中でも分散投資をお勧めしています。 定期預金に資産の20%を配分することとした場合でも、どの銀行に預けるかは悩ましいものです。半年定期、1年定期、2年・・・・、その他に金利も検討しなけれ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

保有金融商品のパフォーマンスを確認しましょう

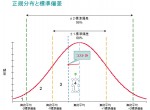

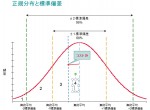

投資・資産運用をされた際に、自分が購入した投資信託等の成績は、良かったのかどうかが気になります。

100万円の投資で5万円利益が出た、良かった! 良かった!で終わらずに、どの程度良かったのかが解る一つのメジャー(測度)があります。それはシャープレシオです。

シャープレシオとは

投資・資産運用の際にリスク(不確実性)を取ります。そのリスク(標準偏差)に対して、そのり寸に対して、どの程度のリターン(...(続きを読む)

投資・資産運用をされた際に、自分が購入した投資信託等の成績は、良かったのかどうかが気になります。

100万円の投資で5万円利益が出た、良かった! 良かった!で終わらずに、どの程度良かったのかが解る一つのメジャー(測度)があります。それはシャープレシオです。

シャープレシオとは

投資・資産運用の際にリスク(不確実性)を取ります。そのリスク(標準偏差)に対して、そのり寸に対して、どの程度のリターン(...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

必要運用利回りとリスク許容度で資産配分を考えましょう

資産運用前回は、1万円から始める国際分散投資をお勧めしました。

あなたにとって、資産配分を考える決める要因はなにでしょう。

多くの方にお勧めしたいのが、目的達成に必要な金額を貯めるための収益率(期待リターン)と、単年度でどの程度の損失が出たら手仕舞いするのか=耐えられる最大の損失額の、二つの要素で資産配分を考える手法です。

期待リターンは何年後に幾らになっていれば良いのかから考えます。

1.元...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

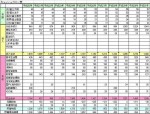

資産配分、10年間の運用成績

私のセミナーでも、資産運用の成果の約90%は資産配分(アセットアロケーション)による者と説明しています。

とは言いながら、どのような資産配分であったなら、自分に合っているのか、または直近10年でどのように資産配分しておけば良かったのかを検証してみました

表は2011年5月31日に保有している資産がどのようになっているかとして判断して下さい。

もし、10年前の2001年6月1日に投資して、2011...(続きを読む)

私のセミナーでも、資産運用の成果の約90%は資産配分(アセットアロケーション)による者と説明しています。

とは言いながら、どのような資産配分であったなら、自分に合っているのか、または直近10年でどのように資産配分しておけば良かったのかを検証してみました

表は2011年5月31日に保有している資産がどのようになっているかとして判断して下さい。

もし、10年前の2001年6月1日に投資して、2011...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外ETF選定の考え方とその銘柄例-株式編

我々悩み多き一般投資家としてのETF選定にむけた、考え方と例を取り上げました。 株式への資産配分をあれこれ悩まれていらっしゃる方には、 1銘柄で世界の大手企業をカバーする世界指数に連動するETFがあります。 MSCIワールド指数などです 米国のNYSE Arca市場に FTSEオールワールド・インデックスに連動する、 バンガード・トータル・ワールド・ストックETFが上場されています。 いずれか...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 日本に上場しているETF(上場投資信託)の種類と銘柄数

前回 資産運用でのETFの有利さをご紹介しました。今回は日本の株式市場に上場されているETFとその特長、購入に関するポイントをご紹介します。 ETFとはExchange Traded Fundsの略ですから、株式取引所に上場されている投資信託で世界の証券主要株式取引所に上場されています。 最も上場数が多いのはニューヨークARCA証券取引所です。 日本では東京証券取引所にETF107銘柄とETN...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インデックス・ファンドはコストの安さで有利な選択です。

資産運用の基礎で、投資に対するコストの重要性を述べています。今後も投資コストにはこだわり続けたいと考えています。

ところで、インデックス・ファンドは、市場の指数に連動するようにファンドを市場と同じ比率で原資産(株式など)を組み込めば良いので、個別銘柄の調査の必要性も無く、原則運用による売買も発生しませんから、運用経費が抑えられています。

筆者が得ているイボットソン・ジャパン社のデーでは2007...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資は資産配分(アセット・アロケーション)を決めてから

資産運用を行う前にご自分のリスク許容度と期待するリターン(収益率)に基づく資産配分(アセット・アロケーション)方針の決定をお勧めします。

もし、ご自分で決定することに不安があるのでしたら、金融商品(貯蓄性保険、株式、債券、不動産等)を販売しない(コミッション・オンリー)のFP又は投資アドバイザーへのご相談をお勧めします。

投資対象とする資産は、1.定期預等の預貯金、2.日本国債、電力債などの国...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 期待リターン、許容できるリスクを決定する。15のQ&A

昨日は、弊社の資産運用の基本的考えたなどを述べました。本日は、家計の将来像把握と資産運用に進むステップをご紹介します。 御相談者との面談過程です。 1.最初の面談は、お客様とアドバイザー(私です)の合性を確認します。 ・お客様から見て、ご自分の資産を相談して良いかを確認します。 ・私の履歴・経験・知識・資格・投資方針・・・・など、なんでもご質問下さい、 回答いたします。この過程で、私の雰囲気や...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

アセットアロケーションを考える

●アセットアロケーションを考える こんにちは お金を増やすマネードクター浅見です。 アセットアロケーションとは?こちらで確認してください。 ここではあなたの最適なアセットアロケーション作成のやり方をお伝えします。 1.以下の項目を決定します。 ・リスク許容度 ・ゴールの設定(何のために・誰のためにお金を増やすのか?) ・運用可能期間 ...(続きを読む)

- 浅見 浩

- (ファイナンシャルプランナー)

アセットアロケーションとは

●アセットアロケーションとは こんにちは お金を増やすマネードクター浅見です。 アセットアロケーションとは、個人のリスク許容度に応じて資産を 預貯金・債券・株式・保険・不動産などに分散させてリスクを 提言させる方法を云います。 いわゆる 資産配分のことですね。 アメリカで年金のファンドマネージャーに「運用結果に最も大きな影響を 与えたものは何か?」という質問の...(続きを読む)

- 浅見 浩

- (ファイナンシャルプランナー)

資産の分散~アセットアロケーション~

分散投資には2つの方法がある

購入時期の分散

資産の分散

よく言われるのが タマゴを一つのカゴに入れておくとこけた時に

すべてを割ってしまいます

だから カゴを分けて持つことが重要だ

今回はの資産の分散を考えていきましょう

あなたの資産のほとんどが 銀行の普通う預金や定期預金に

入っていませんか

もし そうだとしたら大問題です

なぜな...(続きを読む)

分散投資には2つの方法がある

購入時期の分散

資産の分散

よく言われるのが タマゴを一つのカゴに入れておくとこけた時に

すべてを割ってしまいます

だから カゴを分けて持つことが重要だ

今回はの資産の分散を考えていきましょう

あなたの資産のほとんどが 銀行の普通う預金や定期預金に

入っていませんか

もし そうだとしたら大問題です

なぜな...(続きを読む)

- 浅見 浩

- (ファイナンシャルプランナー)

ゆっくりズムで行こう 我慢の資産配分と分散投資のお勧め 2

株価も主要な市場で低落しています。4月30日に時間を戻すと、ギリシャ危機の不安はあるものの、企業業績は各国で順調に利益を上げていて、株価は上昇を予測されていました。

表の1で見るとおり急落の程度は震源地であるヨーロッパよりも日本の下落率が大きくなっています。これも予測が不能であったのではと思います。但し、円高になっていますから、それらを考慮して試算すると、日本の株価の下落率はそのままですが、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分のリスクとリターンを測りませんか

![]() 様々な実証研究によれば、資産運用の成果の91%は資産配分によって決まると報告されています。

また、ご存知の通り、現代ポートフォリオ理論によれば、最も効率的な投資方法は、インデックス・ファンド(ETF含む)をなるべく安く購入して、長期間保有し続けることとされています。

上記は投資・運用のセオリーですが、これまでは、ご自分のポートフォリオのリスク・リターン、

資産配分のリスク・リター...(続きを読む)

様々な実証研究によれば、資産運用の成果の91%は資産配分によって決まると報告されています。

また、ご存知の通り、現代ポートフォリオ理論によれば、最も効率的な投資方法は、インデックス・ファンド(ETF含む)をなるべく安く購入して、長期間保有し続けることとされています。

上記は投資・運用のセオリーですが、これまでは、ご自分のポートフォリオのリスク・リターン、

資産配分のリスク・リター...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンドレポート10月速報版をホームページに掲載

![]() 2009年10月レポート 速報版

10月のファンドの成績は、計画値に対して1ヶ月来では1.9ポイント、1年来で1.2ポイント上回ることができました。ただ、3年来-33.2ポイントの差があります。

10月の株価下落により、先月プラスに回復したAファンドも-0.3%の元本割れに成っています。

運用手法の「ダウの犬」は10月にMERCK&COとVERIZON COMMUの購入で5銘柄...(続きを読む)

2009年10月レポート 速報版

10月のファンドの成績は、計画値に対して1ヶ月来では1.9ポイント、1年来で1.2ポイント上回ることができました。ただ、3年来-33.2ポイントの差があります。

10月の株価下落により、先月プラスに回復したAファンドも-0.3%の元本割れに成っています。

運用手法の「ダウの犬」は10月にMERCK&COとVERIZON COMMUの購入で5銘柄...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本の証券会社で購入できる海外のETF(上場投資信託)

私のホームページに掲載していました、日本の証券会社で購入できるETF一覧表を抜本的に更新しました。 ページの前半を掲載します。証券会社名は本来のページでご確認ください・ 銘柄名は必ずしも各社HP上の標記と一致しません。ご注文の節はご確認下さい。 注意お取引に当っては、 1..円から取引通貨に交換する際の為替手数料は各社で異なりますのでご確認ください。 2.売買手数料...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

アセットアロケーション・リバランスのお勧め

12月07日発 2008年もあと一月を残すだけと為りました。本年は、サブプライムローン問題を発端とする米国発の金融危機の深刻化で、我々一般投資家の金融商品・不動産も大きく毀損し痛手を蒙る結果となっています。多くの方は含み損を抱えていらっしゃるのではないかと思われます(私もその一員です) 。 でも、我々はプロとは違い、短期間での結果を求められてはいません。現況、不透明な先行きですが、長期...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンド6月レポートを掲載しています

![]() 2008年6月レポート 速報版をホームページに掲載しました。

宜しければご一読ください。

http://www.officemyfp.com/myfundreport-10.html

ファイナンシャル・プランナーとしてお客様のライフプランを支えるアセット・アロケーション(資産配分)のご相談を承っています。

その、ご相談内容を支える私のアセットアロケーションと方針をご確認...(続きを読む)

2008年6月レポート 速報版をホームページに掲載しました。

宜しければご一読ください。

http://www.officemyfp.com/myfundreport-10.html

ファイナンシャル・プランナーとしてお客様のライフプランを支えるアセット・アロケーション(資産配分)のご相談を承っています。

その、ご相談内容を支える私のアセットアロケーションと方針をご確認...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

82件中 51~82 件目

- 1

- 2

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。