対象:家計・ライフプラン

回答数: 2件

回答数: 1件

回答数: 1件

主人(40歳)、私(40歳)、中学一年、小学2年の子がいます。手取り31万。ボーナス年間220万。

去年、一戸建て購入、1400万借り入れ。

3年固定1.1%で、月4万の返済です。

月の支出は、今のところ

住宅ローン 4万円

光熱費(電気、水道、電話) 4万5千円

食費 5万円

雑費 3万円

子供の習い事 2万円

学資保険 1万3千円

主人のお昼やたばこ代 3万

一般財形、個人年金 4万

月は、残った分2万くらいが普通預金に貯まっています。

年は、車検用、年払保険用、学校年払費、税金代などを

ひいて、150万近くは貯蓄できています。

現在の貯蓄は、

★個人年金に月2万。

(60歳から5年間、年100万もらえます)

★一般財形で、月2万。(現在残高、30万ほど)

★10年個人国債に400万。

★定期に130万。

★普通預金に400万。

合計 960万

住宅ローンを3年固定で組んだので、2年後の

金利上昇にそなえて、繰上げ返済用の現金が

必要になると思うのですが、まだ必要金額が不明なので

普通預金に置きっぱなしなのが気になっています。

また、子供たちにかかるお金もこれからどんどん増える

と思うので、ローンの繰り上げの仕方も悩むところです。

教育費の様子を見ながら、ローンを早めに変えそうと

思ってはいるのですが、老後の余裕がなさそうなのが

心配です。

月の貯蓄をもっと増やして節約するべきでしょうか。

何に気をつけて生活していけばいいのか、

よくわからなくて不安ばかりがつのります。

このままでいいのか、何かするべきなのかアドバイスを

お願いします。

ののっちさん ( 北海道 / 女性 / 40歳 )

回答:7件

老後いくら必要でしょうか。

こんにちは。

株式会社FPソリューションの辻畑と申します。

まずはろうごの必要なお金がどのくらいなのかを考えて見ましょう。それには老後どのように暮すのか、それに対して幾ら必要なのか。そのお金はどのように貯めればいいのかの検討です。

老後の年金額は、社会保険庁のホームページで概算の計算ができます。

どうしてもたまらないようであれば、収入を増やすのか、支出を抑えるのか、運用するかを検討しましょう。

住宅ローンに付いてですが、普通預金などにおいておくのであれば繰り上げ返済をしたほうがいいです。繰上げ返済については、今後子供の教育費がかかってくるので毎月の返済額を軽減する方法をとったほうがいいと思われます。

一度お近くのファイナンシャルプランナーへご相談され、シミュレーションをつくると問題点なども明確になってくると思われますので不安が解消されると思われます。

評価・お礼

ののっちさん

やみくもに不安にならずに、冷静に考えて

みようと思います。

手元にお金が無くなることが、不安でしたが

繰り上げ返済も前向きに検討します。

ありがとうございました。

回答専門家

- 辻畑 憲男

- (東京都 / ファイナンシャルプランナー)

- 株式会社FPソリューション

住宅と保険。自らの経験を活かしたライフプランをご提案します

「豊かに楽しく暮らす」をテーマに、夢、ライフプランを考えながら、お金のみならず人生全般の応援をしていきたいと考えています。一生に一度の人生です。常に楽しく暮らして行きたいものですね。そんなことを考えながら皆様とお付き合いしていきます。

辻畑 憲男が提供する商品・サービス

住宅ローンと繰り上げ返済と老後の不安

ののっちさんへ

こんばんは。ファイナンシャルプランナーの上津原です。

老後のことは確かに不安だと思います。ただ、同時にどんなことをしたいかを考えることも大事なように思えます。

老後のことも大事ですが、今のことも大事だと思います。繰り上げ返済は特効薬であることには間違いありません。ただ、使い方を間違うと、子どもさんが一緒にいる今でしかできない思い出作りができなかったりします。

住宅ローンについては、仮に35年返済とした場合でお話します。

住宅ローンの金利が2%アップしたとすると、毎月の返済額は2万円程度増えます。

仮に固定金利期間終了後、個人向け国債の400万円と普通預金の400万円とを返済期間短縮型の繰り上げ返済にまわしたとすると、およそ21年の短縮になります。

その時の残りの返済期間はおよそ11年です。

老後の不安については、退職金や企業年金といった仕組みによってある程度カバーすることができるように思います。その点をご確認されて初めて、老後に対する対策ができると思われます。

補足

訂正します。

住宅ローンの毎月の返済額が2万円程度増えるのは、金利が3%アップした場合です。2%のアップだと1.3万円強増えます。

誠に申し訳ありません。

評価・お礼

ののっちさん

金利アップの詳しい数字を提示していただき

ありがとうございます。

2年後の固定期間終了後に、アップした金利の

数字を見て、繰上げ返済の額を検討します。

無理をしすぎないよう気をつけます。

ありがとうございました。

回答専門家

- 上津原 章

- (山口県 / ファイナンシャルプランナー)

- 上津原マネークリニック お客様相談室長

心とお金が豊かになるライフプランを一緒に作成しませんか。

「上津原マネークリニック」という名前には、お金の無理やストレスのない「健やかな」暮らしを応援したい、という思いがこもっています。お客様の「ライフプラン設計」を第一に、また「長いお付き合いを」と考え顧問スタイルでライフプランを提案します。

時系列で捉えて見ましょう

ののっち さん、はじめまして。

ファイナンシャル・プランナー(FP)の横田と申します。

ご相談の文面を拝見し、よく整った家計と感心しています。

きっと奥様がしっかりしたかたなのでしょう。

さて、ご質問について。

まず、将来のことをざっと見てみましょう。

お子様の教育費がかかるのは主に高校・大学。

調査によると公立高校155万、私立で310万。国立大学243万、私立文系327万となっています。

お子様が高校に入る時期のご両親の年齢は

第一子、42歳。第二子、47歳。このあたりから教育費支出が増加。

一方、お子様の独立の時期を大学卒業(23歳)として、ご両親の年齢は、

第一子、50歳。第二子、55歳。つまり50歳をはさんで前後5年ずつが厳しい時期。

しかし、お子様独立後定年までにはまだ余裕がありますね。

次に住宅ローン。

貯蓄残高と年間貯蓄額で考えると2年後が行動の時期です。

考えられることは

**(1)繰上げ返済

定期、普通預金と2年間の貯蓄(定期、普通、MMFが無難)を合わせ繰上げ返済に充てます。

生活準備資金、教育費などを考え返済額は800から1000万くらい?

**(2)借換え

別の金融機関で借換え優遇金利を。

(新規融資は金利交渉が有利になる傾向)

その際には(1)の額を目安に借入額を縮小させます。

ただし、家の評価額、借換え費用などにご注意を。

そして、いずれの行動でも残債は早めに完済する方向で。

こうして考えると

40代前半はローン返済、その後の10年は教育費。

そして、それに並行して40代後半から老後資金作り。

定年後は第二の人生をゆっくり楽しむ、というライフデザインが描けるのではないでしょうか。

そこに、ののっちさんご夫妻の色を塗っていけばいいのだと思います。

ご心配されているほど大きな問題はない様に思えます。

先を見通して自信を持ってお二人の道を歩んでいかれれば、納得のいく人生が歩めるはずです。

なお、上記を元に具体的にお近くのFPにご相談されてみてはいかがでしょうか。

評価・お礼

ののっちさん

整った家計とおっしゃっていただけて、すごく安心しました。

実は、一戸建てはマンションからの買い替えだったので、無謀だったのかもしれないと内心複雑な

気持ちだったのが、少し楽になりました。

2年後の繰り上げ返済の額は、私の予定では

400万くらいかなと思っていたのですが

もっと多くていいのかもしれませんね。

教育費がかかる時期には、そちらが優先できるように、2年後にいっきに減らせることを目下の

目標に頑張ります。

ありがとうございました。

回答専門家

- 運営 事務局

- (東京都 / 編集部)

- 専門家プロファイル

登録している専門家やQ&Aやコラムといったコンテンツをご紹介

専門家プロファイルに登録をしている皆様の記事や、Q&A、まとめ記事など編集部でピックアップしたものを定期的に配信していきます。よろしくお願いいたします。

運営 事務局が提供する商品・サービス

老後資金の件

ののっちさんへ

はじめまして、個別相談専門のファイナンシャル・プランナーとして活動しています、渡辺と申します。

『このままでいいのか、何かするべきなのかアドバイスをお願い...。』につきまして、ののっちさんの場合、将来予定しているライフイベントやそれにかかる費用につきまして、時系列に書き出していただき、ライフイベント表を作成していただくことをおすすめいたします。

ライフイベント表を作成することで、将来いつ頃からイベント支出が増加していくのかや、総額でどの程度必要になるのかなどが、予め予想することができますので、現在行っている貯蓄額で十分かなど、検証も合わせて行うこともできます。

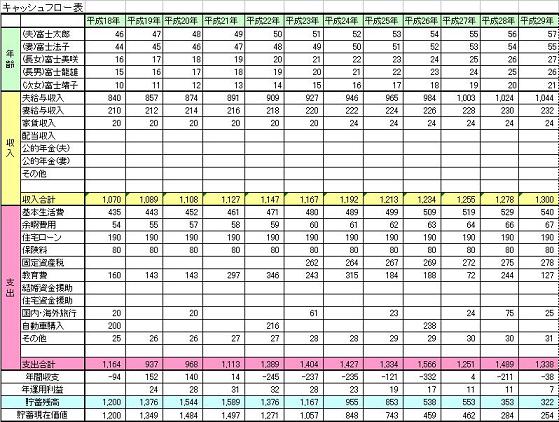

また、ご主人様の収入も加えてキャッシュフロー表を作成してみるのもよろしいと考えます。

キャッシュフロー表を作成することで、将来の資金残高の推移を予め確認することができますから、老後資金をはじめ、将来のライフイベント資金として幾らくらい積み立てる必要があるのかなど、把握することができます。

尚、ライフイベント表やキャッシュフロー表はインターネットで検索すれば、すぐに見つかるものと思われます、

以上、ご参考にしていただけますと幸いです。

リアルビジョン 渡辺行雄

評価・お礼

ののっちさん

ライフイベント表やキャッシュフロー表という

言葉もあるんですね。

いざ調べようと思っていながら、適した言葉

さえも思いつかない状態でした。

参考にさせていただきます。

ありがとうございました。

回答専門家

- 渡辺 行雄

- (東京都 / ファイナンシャルプランナー)

- 株式会社リアルビジョン 代表

ご相談をされたお客様が安心して生活できるマネープランをご提供

マイホームの購入資金対策、お子様の教育資金対策、ご夫婦で安心して老後を過ごすための老後資金対策など、人生には幾つものライフイベントというお金に関するハードルがあります。そんなハードルをクリアしていただくためのマネープランをご提供します。

渡辺 行雄が提供する商品・サービス

吉野 充巨

ファイナンシャルプランナー

-

![]()

繰上げ返済の優先とライフプラン作成ツールのご紹介

ののっち 様

初めまして。オフィス マイ エフ・ピーの吉野充巨です。

年に一般財形24万円+財形個人年金24万円+年間150万円が貯蓄に回っていますので、家計の収支は健全と拝察いたします。

その上での改善点です。

1.繰上げ返済は無リスクで利息分が収益と看做せる有利な投資・運用です。

生活の予備費を残された後の余裕資金で繰上げ返済を優先されるようお勧めします。

貯蓄は借入金完済後が上記理由で効率的です、老後資金は完済後に廻されるようお勧めします。

宜しければ下記のコラムをご一読下さい。

住宅ローンの金利と我々のリスクプレミアム

http://profile.allabout.co.jp/pf/officemyfp/column/detail/17757

2.将来の目標に合わせ、ライフプラン作成をお勧めします。

ご家族の将来の夢や希望、例えば、進学、車・やリフォーム、レジャーや趣味を費用とともに記載するイベント表と収入・支出そして貯蓄額の年度推移を記入するキャッシュフロー表の作成です。これらの表を作成しますと、家計の全体像と将来像が把握でき、夢や希望を実現するための、貯蓄目標も明確になります。サンプルを私のホームページに掲載しています。宜しければご参照ください。

http://www.officemyfp.com/planningtool.htm

3.教育費は文科省の調査でH18年の進路別の学習費を載せています。参照下さい。

お子様の教育費

http://profile.allabout.co.jp/pf/officemyfp/column/detail/30894

4.老後資金は総務省統計局の家計調査をもとに、個々の家庭の現状を当て嵌めるのが適切と考えています。本日コラムを平成19年のデータで修正・変更しています。年金受給時に約3,000万円の貯蓄があれ゛安心と考えます。基礎ベースは1500万円です。

老後の生活費と必要な貯蓄額

http://profile.allabout.co.jp/pf/officemyfp/column/detail/16927

評価・お礼

ののっちさん

やはり、繰上げ返済を前向きに考える必要が

あるのですね。心配なあまり、手元に置き過ぎた

気がしています。

ライフプラン、教育費のめやす、老後資金のめやすをご提示いただきまして、ありがとうございました。

まずは考えうるイベントをあげて、ライフプランを

しっかり作成してみたいと思います。

山本 俊樹

ファイナンシャルプランナー

-

![]()

ローン返済と運用

シルバーバックの山本です。

ご質問の内容を拝見する限り、非常にしっかりとマネー管理をされていると思います。ただ、やはり先々のことが具体的に見えないための不安があるようなので、簡単でもいいのでライフイベント表を作ってみましょう。(インターネットで検索すれば簡単に作成できるものがあります)

その上で、現在のお金の使い道についてですが、やはり一番いいはローンの繰上げ返済です。特に老後が心配ということであれば、繰上げ返済をすることにより返済期間を短縮し、早く老後資金用として貯蓄できるようにすることをお奨めいたします。

そして、さらに重要なことは、この間(ローンを完済するまで、あるいは目処が立つまで)は是非運用について勉強してください。老後の資金をためるためには、運用をして資金を増やしていくことが重要になります。そのための準備を始めましょう。

今の資金の10分の1でも結構ですので、投信などの商品で運用し勉強されてはいかがでしょうか。やはり、実際に運用して勉強することも必要になるので・・・

優先順位としてはローン返済ですが、老後の資金作りには運用の勉強も必要です。

評価・お礼

ののっちさん

アドバイスありがとうございます。

ライフイベント表は、早速作ってみようと

思います。

やはり運用の勉強は必要なんですね。

私とは無縁なものだと思っていたので

全くの不勉強でした。

まずはしっかり勉強したいと思います。

岡崎 謙二

ファイナンシャルプランナー

-

![]()

大丈夫でしょう

こんにちわ、FPコンサルティング岡崎です。

基本的に住宅ローンのほうが低いでしょうから、このままいくとあまり心配はなさそうです。貯蓄もしっかりとできていると思います。住宅ローンは3年固定なので3年後の金利がどうなるか分かりませんが、おそらく今よりは高い可能性がありますので、できるだけ繰り上げ返済できる資金を用意しておいてください。返済金額はいくらがいいのかはその時の金利や貯蓄額により変わるので一概に言えませんが、まず言えることはしっかりとお金をためておきましょう。

もし今後が心配でしたら、老後の収入支出など様々なシュミレーションをしてみてください。先が見えて安心できます。ぜひお勧めします。

参考にhttp://www.fp-con.co.jpにライフプラン表がありますので、ご覧下さい

評価・お礼

ののっちさん

ローンの固定期間が短いと、その後の金利に

とても左右されますね。

次回の時は、何年固定にするのが一番いいのか

しっかり考えようと思います。

なるべく早く完済できるよう、そして必要な

お金が必要な時に使えるよう、シュミレーションで

予想してみます。

ありがとうございました。

(現在のポイント:-pt)

![]()

このQ&Aに類似したQ&A

専門家

専門家

専門家

専門家 専門家

専門家 専門家

専門家