対象:投資相談

回答数: 5件

回答数: 2件

回答数: 3件

こんにちわ。

4年ほど前から投資信託を購入していまして

5000万が一時は6000万程にまでなりましたが

先月末時点で3500万にまで下がってしまいました。

(10月5日現在更に下落?)

リスクは2割までは許容範囲内だったのですが3割減

ともなりますと4年の歳月に対して1500万減とは

もう溜息しか出ません。

分散投資型(日興のSMA、7つの卵、ベストナイン)に3000万であとの2000万は

みずほのUSハイイールド債やUSバンクローン・好利日本株、

新生のフィディリティ債・高社債・VPIC・インド株

等です。

そこで質問です。

単品(というのでしょうか)の投信のリスクはこの先

更にリスキーになりますでしょうか・・・?

いま3割損を承知で売却すべきか4〜5年、あるいわ

それ以上待って±ゼロまでもっていくか(当然さらに

マイナスになる可能性あり)

因みにすぐに使う予定はありませんが最近リターンは

もういらないのでリスクを気にしない人生(?)を

歩みたくなってきました・・・

でもマイナス1500で売却するのが悔しく・・・

自己責任なのは重々承知ですがもうどうしたらよいものやら・・・プロからの個人的なご意見、是非ともよろしくお願い致します。

中奈さん ( 埼玉県 / 女性 / 38歳 )

回答:7件

心理的な不安の解消するには・・・

はじめまして、FPの岩川です。

「リターン」を得るには、今回のような「リスク」を何度か受け入れなければなりません。

「最近リターンはもういらないのでリスクを気にしない人生(?)を歩みたくなってきました・・・」

との事ですが、お気持ちはよくわかります。

どんなに良い商品、ポートフォリオを組んでも、収益のある上昇時は、継続できても、下落時のリスクを受け入れることができず、結局失敗に終わることが少なくありません。

だから、長期投資で成功している人が、ほとんどいないのです。

もし、長期的な計画があれば、その計画を全うすることが良いと思います。

本来、期待収益率(平均リターン)は、「上昇時だけの平均」でなく、

「上昇の時期、下落の時期を含めて、平均した数値です。」

過去のデータから見る5%、6%の期待収益率は、下落時のマイナスリターンも含まれています。もし、マイナスリターンがなければ、期待収益率は、10%を超えることになるでしょう。

つまり、長期投資に、下落は必須です。

また、長期投資は、価格の上下だけでなく、寝かせることで得られる配当や金利収入があります。寝かせて得られる収益は思っている以上に大きいです。

商品やポートフォリオ理論だけでは、ほとんど失敗します。

いかに、心理的な不安を回避し、継続できるかが、成功の秘訣です。

コストの高いラップやバランスFは、そのコストの分、大きなリスクをとった運用をしています。計画の立て直し、見直しも必要かもしれません。

良かったら、コラムご覧ください。

心理的な不安、少し解消できるかもしれません。

http://profile.allabout.co.jp/pf/iwakawa/column/list/

回答専門家

- 岩川 昌樹

- (千葉県 / ファイナンシャルプランナー)

- FPブレーン株式会社 長期投資専門FP

「本当に必要な資産運用」。家族のことのように考え、提案します

お客さんごとに異なるライフスタイルやリスク許容度に応じて、オーダーメイドの資産形成サービスを提供しております。資産形成を始めてみたいが、何から手を付けたら良いか解からないという方は、ぜひお気軽にお問い合わせくださいませ。

アドバイザーと会話をしましょう。

中奈様、はじめまして。

ファイナンシャルプランナー(IFA)の森本直人と申します。

「投信、3割減、一体どうしたら・・・」の件、拝見しました。

投資信託の基準価額は、ご存知の通り、上がったり、下がったりします。元本保証ではありません。

一時は、+1000万円の時期があったようですが、その後、-1500万円の時期があっても、全然不思議なことではありません。

下落局面で、耐えられずに、あきらめてしまったら、上昇局面を迎えることもできません。

1500万円は、あまりに高い授業料です。

やるべきことは、アドバイザーと一緒に当初の運用方針を再確認することです。

私の事務所のご相談者の皆さんからも、「会って話をしたら、安心できました」との声をいただいています。

不安の原因は、そもそも経済や金融の仕組みが、よく分かっていないため、自力で今の状況を判断できない、というところにあるようです。

中奈様の家族構成やライフプランなど、詳しい状況は、わかりませんが、この機会に、アドバイザーと相談しながら、ポートフォリオの見直しを実施されてもよいでしょう。

以上、ご参考にしていただけると、幸いです。

回答専門家

- 森本 直人

- (東京都 / ファイナンシャルプランナー)

- 森本FP事務所 代表

オフィスは千代田区内。働き盛りの皆さんの資産形成をお手伝い

お金はあくまでライフプランを実現する手段。決してお金を目的化しないというポリシーを貫いております。そのポリシーのもと、お客様の将来の夢、目標に合わせた資産運用コンサルティングを行います。会社帰りや土日など、ご都合のよい日にお越しください。

3つのことを考えましょう

中奈 様 バームスコーポレーションの杉山です。

ファンドは一人の営業担当者から買われていますか?それぞれのファンドがどのようなものか詳細を分析したわけではありませんが、パッチワークのようなポートフォリオになっているように思えます。(気に障られたらスミマセン)

それから一番大切なことは、ファンドに投資された資金以外、リスクのないもの(定期預金など)に投資している金額はどの程度でしょうか?もしかすると、全体の資産に占めるファンドに投資している金額(割合)が大きすぎるのかもしれません。

こちらに詳しく書いてあります。よろしければ参考にしてください。

売却の有無を考えるのであれば、1500万円の値下がりの理由を考えてからにしたほうがよいでしょう。どのファンドで、いつ損失がどの程度出たのか整理しましょう。それから、その理由を考えて、将来を考える。

ファンドに運用能力自体が欠けているのであれば保有すればするほど損が膨らみます。一時的と考えられるのであれば保有を続けるという手もあります。

(1)リスク性資産の割合を再考する

(2)リスク性資産のポートフォリオを整理する

(3)個別ファンドを評価分析する

という手順になると思います。

ファンドの分析、ポートフォリオの分析等々については有料になります。

回答専門家

- 運営 事務局

- (東京都 / 編集部)

- 専門家プロファイル

登録している専門家やQ&Aやコラムといったコンテンツをご紹介

専門家プロファイルに登録をしている皆様の記事や、Q&A、まとめ記事など編集部でピックアップしたものを定期的に配信していきます。よろしくお願いいたします。

運営 事務局が提供する商品・サービス

吉野 充巨

ファイナンシャルプランナー

1

![]()

リバランスとその考え方です

中奈 様

初めまして、オフィス マイ エフ・ピーの吉野充巨です。

現況は大変厳しい値下がりの中での対応ですが、私はリバランスをお勧めします。

大変恐縮ですが、保有されていらっしゃる投信の多くは、信託報酬等コストの高い商品です。

投資を継続されるのであれば、資産配分を検討のうえ、インデックス・ファンドでの運用をお勧めします。

様々な実証研究によれば資産運用の成果の91%は資産配分によって決まると報告されています。

これに基づき、資産配分の方針決定が必要と考えています。

私は、定期預金(ネットバンクが金利が高めでお勧めです)、日本債券(国債)、日本株式、外国債券、外国株式という5資産クラスへの投資配分比率でリスクをコントロールされるよう、をお勧めします。

例えば、5資産に均等配分では、期待リターンは3.5%、リスクは8.0%になり、年間の運用が68%の確率で-4.5%〜+11.5%の範囲になります。最悪ケースの2標準偏差では損失は-12.5%になります。

リスクを抑えるには定期預金と日本国債の比率を上げ、収益を求めるには日本株式と外国株式への配分を高めることでコントロールします。

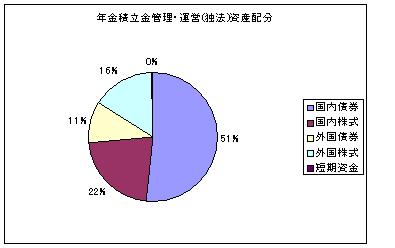

私のHPに資産配分検討表とともに、年金を運用している、国民年金基金連合会(均等配分型)、企業年金連合会(株式重点型)、年金積立金管理・運用(独行法)(日本債券型)の資産配分、各資産別の期待リターン(収益率)を掲載しています。宜しければご一読下さい。

http://www.officemyfp.com/assetclass-1.html

補足

また、ご存知の通り、現代ポートフォリオ理論によれば、最も効率的な投資方法は、インデックス・ファンドをなるべく安く購入して、長期間保有し続けることとされています。

これは、市場全体のリターンからコストを引いたものが一般投資家のリターンですので、中間コストは低いほど、投資家が利益を得るチャンスが大きくなる。(同じ運用先であれば信託報酬は低いほもの)

インデックスが購入できれば市場全体を購入することと同じという発想で、創出されたもので

ファンドマネジャーの運用も長期的にはインデックスを上回ることが困難なことが実証されています。

従いまして、資産配分方針に基づき、組み直しをされる場合は資産毎に夫々のインデックス・ファンドで構成されるようお勧めします。

私のHPにインデックス・ファンド、日本のETF(上場投資信託)と日本で購入できる海外のETFを掲載しています。参照下さい。

http://www.officemyfp.com/idxfund-1.htm

なお、次週セミナーを開催します。宜しければご参加ください。

http://www.officemyfp.com/seminerannai.htm

投信評価ソフトでの実演も行います。

ファイナンシャルプランナー

-

![]()

ポートフォリオの再構築を!

中奈さん、はじめまして。

株式会社くらしと家計のサポートセンターです。

3割減とは激しいですね。

しっかりと配分を構成していれば2割減くらいで抑えられるのですが・・

もしかしたらお勧めのままに購入していませんか?

資産形成時期の方には不向きな毎月分配型も含まれていますね。

ここで商品分析を受けてみてはいかがでしょう?

それぞれのリスクを分析して必要があれば再構築をしたほうがよさそうです。

よいファンドであれば、持ち続けたほうがいいでしょうが、あまり良くないファンドであれば

早いうちに乗り換えを考えたほうがいいと思います。

この場ではそれぞれの商品の良し悪しを申し上げることはできませんので個別にFPにご相談することをお勧めします。

あと何年間運用するおつもりでしょう?

こんな時にこそ助言してもらえるよう、アドバイザーを持っておくといいですね。

株式会社くらしと家計のサポートセンター

http://www.fpwes.com/

前田 紳詞

ファイナンシャルプランナー

-

![]()

人は損切りができないものです。

中奈さま

こんにちは、FP診断サービスの前田の前田です。

今の不安定な世界経済情勢では多くのかたが中奈さまと同じ悩みを抱えています。

将来のことは誰にも分かりませんが、今の世界経済情勢は異常な状態でありこれが正常化するにはまだ時間がかかることは間違いないでしょう。

このような状況下では一旦、資産の分析をして新しくやり直す必要があります。

それについてはコチラをご参照ください。

中奈さまは、売却すると損するのではないかと悩まれておりますが、これは投資行動での心理的ワナに陥っていることを表しています。

行動経済学という心理学的観点から人の投資行動パターンを分析した研究があります。

この中の”プロスペクト理論”で

>>人は損を嫌うため「損切りができない」<<

ことが立証されています。

もし、今、売却してその後、値上がったら、また買い直せば損は値上がり分だけです。

もし、今、売却してその後、値下がったら、底値で買い直せば得をします。

大切なのは、

**いったん冷静になって現在の状況を把握して投資の中身を吟味する

ということです。

ご質問、ご相談とかあればいつでもお気軽にメールしてください。

照井 博美

ファイナンシャルプランナー

-

![]()

目標期間や考え方を確認するよい機会でもあります

中奈さんはじめまして,FPの照井博美と申します。

個人の方の長期投資には、必ず上昇局面と下降局面があり、

そして人間は感情の生き物ですので、いかにそこをコントロールしながら、

最初に決めた目標を達成するため、継続していけるのかが鍵になります。

こういった局面は、ご自分の資産運用の目標期間や考え方を確認する

よい機会でもありますし、実際に運用をはじめてリスクに関する認識が

変わることもあるかもしれません。

(拝見したところ、現在中奈さんはこのような状態なのでは?)

個人の方が資産運用を始める際には、”将来使うお金が足りる可能性が

100%に近い”プランを創ることが重要であり、「リターンの向上」と同じくらい、

「リスクを軽減する(回避ではない)」ことに配慮する必要があると思います。

今後の対処方針としては、考え方によってはある資産の割合を

「増やす」「減らす」「そのまま変えない」の3パターンしかなく、

実はとてもシンプルといえます。

「下がっている資産の割合を増やす(リバランス)」

長期的にみて割安な資産をその分増やす。 ただし、プラスの効果を生むのは

トレンドが反転した後なので「今後も長期的に運用予定」で

「短期の損失幅拡大は許容できる」のでなければ行わない方が賢明です。

「下がっている資産の割合を減らす」

許容リスクを超えている可能性がある場合、より安定的な資産にシフトする方法です。

「バランスを変えずに静観する」

今のポートフォリオが運用プランとして適している、という前提ですが、

仮に株式などが今よりもっと下げる場合には、リバランスは下げが進んだ後に

おこなう方が高い効果を得られますが、「リバランスを考えているが、

今のマーケットの流れはもう少し続きそう」とお考えで、「すぐに状況が変わると、

リバランスの機会を逃すのでもったいないものの、その場合はあきらめても構わない」

とお考えの場合、それも前向きな選択肢となります。

中奈さん

ありがとうございました

2008/10/06 16:47コラム、拝見しました。

おっしゃるとおり、

私も大勢の一人で「もうこれ以上さがらないだろう・・・」といいきかせ現在にいたる者です。

「いま売却すれば〜」はなるほど、盲点でした。

私の資産で一番ウェイトを占めている日興のSMA2000万なのですが現在1400万ほどに

なっております。

SMAのように分散投資されている商品は

長期的には(統計的に)プラスになるのでしょうか?

この商品を購入した際に

「バブルの時に損をした人はその時に売却したからだ。長期で保有してれば結果プラスになっています。」と統計を元に説明されました。

前田さんはどうお考えですか?

中奈さん (埼玉県/38歳/女性)

中奈さん

ありがとうございました

2008/10/06 17:02おっしゃる通りです。

ファンドの購入の際には

自分の希望(長期で運用、リスクはこの位まで、等々)をFPに言ってあちらが私に合うファンドを勧め、購入しています。

基本的にはFP(日興)の方は信頼しているんですが。

毎月分配型(みずほ)はお小遣いにはいいですけど

資産形成には不向きですよね・・・

よいファンド、わるいファンド、

いまのご時世でもよいファンドはあるのですね・・・

私にとってよいアドバイザーとは

第一に人柄・自分と肌が合うかになってしまうのですが

羽田野さんにとってよいアドバイザーとは

何ですか?

ありがとうございました。

中奈さん (埼玉県/38歳/女性)

中奈さん

ありがとうございました。

2008/10/06 18:105000万はハイリスクハイリターン商品で

国債は別に1000万ほど保有しています。

ので自分なりにリバランスをとっているつもりだったのですが・・・(泣)

お恥ずかしながらインデックスファンドを

ちゃんと把握しておりません。

いろいろな銀行・証券会社等で販売されている

「インデックス〜」という商品のことで

よろしいのでしょうか?

インデックスのそもそもの意味は・・・?

吉野さんのコラムを読むたび

きちんと勉強せねば・・・!

という気持ちにされられます。

ありがとうございました。

中奈さん (埼玉県/38歳/女性)

中奈さん

ありがとうございました

2008/10/06 18:30コラム拝見しました。

うう〜む。

そういうことなんですよね。

いかに心理的な不安を回避し

継続できるか・・・

いまの私は気弱になっています・・・

岩川さんが私なら「継続」ですか・・・?

分散投資型ファンドなら

「いつか時は金なり」でしょうか・・・

あ、因みに仮に日興さんが破綻した場合、

ファンドは1000万ペイオフとは関係なく

その時点の基準価額で保証ですよね?

なんか質問していて自分がいかに無知か

再認識させられました・・・

ありがとうございました

中奈さん (埼玉県/38歳/女性)

中奈さん

ありがとうございました

2008/10/06 18:47なるほどなるほど〜

3つのシンプルな考え、納得です。

このどれを選択するかわ本人の性格が多分にありますよね。

今までの私でしたら「静観」だったのですが

ちょっと状況がちがってきたのでは・・・

と思い始めてご相談メール入れたのですが

照井さんでしたら・・・?

ありがとうございました。

中奈さん (埼玉県/38歳/女性)

中奈さん

ありがとうございました

2008/10/07 13:13ありがとうございました

参考になりました。

ポートフォリオの見直しをしたいとおもいます。

毎日のようにすごい勢いで市場が変動するため

私の性格上アドバイザーを決めるのにも

時間がかかってしまうので

ついつい目をつぶっていました。

中奈さん (埼玉県/38歳/女性)

中奈さん

ありがとうございます

2008/10/07 16:27すみません

はじめに

送ったメールが消えてしまいました・・・

パッチワーク、

その通りかもしれません。

FPは各会社に一人担当者がいて自分の希望を言いそれに合った商品を勧められ購入しています。

信頼しております。

リスクのない資産は定期や国債に1800万

普通預金に200万ほどです。

自分なりに良いポートフォリオだと思ったのですが・・・

逆にいまの社会現象で投信でプラスになっている方なんているのでしょうか・・・

また昨今国債さえも危うい噂が出回っていますが

極論、国債は日本国が破綻しない限り必ず保障されるのですよね?

破綻する時って前触れもなく企業のようにいきなり国民に知らされるのでしょうか・・・

中奈さん (埼玉県/38歳/女性)

(現在のポイント:-pt)

![]()

このQ&Aに類似したQ&A

専門家

専門家

専門家

専門家 専門家

専門家