対象:お金と資産の運用

回答数: 2件

回答数: 7件

回答数: 1件

夫43歳会社員、妻42歳専業主婦、子供はいません。

今年3月に夫が転職し、前勤務先より退職金(900万)が支払われました。

定年退職年齢まで後20年、今回の退職金を運用していかなければならないのですが、どのように運用すればよいか大変不安に思っています。

(運用希望内訳)

退職金 900万円

預貯金 500万円

この中から一部下記の通り運用することは決めています。

個人年金保険(実績連動型10年もの) 500万

(負債内訳)

持家あり(住宅ローンは完済)ですが、遠方での勤務のため現在は持家の管理費を払いつつ、別途賃貸生活です。

残りをどのように運用すればよいか、アドバイスをお願いいたします。

tuki-usagiさん ( 大阪府 / 女性 / 42歳 )

回答:6件

どれくらい必要ですか?

こんにちは

ファイナンシャルプランナーの山口京子です。

ご相談は、

退職金900万円の運用についてですね。

運用=増えたらいいな!

なのですが、

本当に増やす必要があるのか?

(今後、収入が一定額あり、転職先の退職金も期待でき、

リスクを取る必要がないかもしれません)

あるとすれば、どれくらい増やしたらいいのか?

を考える必要がありますね。

20年で倍の1800万円あれば老後は安心できるなら

3.6%くらいのリターンを望める商品を

組み合わせるといいうやり方です。

もう少しなければ、老後は安心できないなら

退職金+毎月いくら運用するかを決めるといいですね。

いかがですか?「漠然と増やす」

よりも、ちょっと将来のことを考えるだけで

より具体的な目標が見えてきます。

個人年金にもさまざまな商品があります。

別々に考えるよりも、

一つの将来に向けてのお財布が大きくなるような

イメージで考えるといいですね。

この相談をきっかけに、お二人の将来のお金が

大きくなりますように!

あるじゃん巻頭特集掲載記念、先着順特別個人相談!

http://profile.allabout.co.jp/fs/fp-yamaguchi/column/detail/56256

回答専門家

- 山口 京子

- (東京都 / ファイナンシャルプランナー)

- 山口 京子

家計管理から、保険、お金をふやす運用までアドバイス。

将来が不安と思っている人は多いけれど、そのために準備をしている人は少ないのです。今だけでなくも将来も、安心して暮らせる、お金の貯め方、守り方、ふやし方をお伝えします。

商品選びから入らない

tuki-usagi様、はじめまして。

ファイナンシャルプランナー(IFA)の森本直人と申します。

ご相談の件、今年3月にご主人が転職されたとのことですが、今後の収入見通しなどは、いかがでしょうか。

まずは、現在の家計状況や資産状況を正確に把握するところから始め、将来の見通しを立ててから商品選びをするのが、失敗の少ないやり方です。

具体的には、キャッシュフロー表(CF表)の作成から始めます。

ちなみに、CF表とは、人生の資金繰り表のことです。私の事務所では、これを将来資金計画表と呼んでいます。資産運用のご相談にあたっては、どんなに簡単なものであっても、ほぼ全員の方に作成をお願いしています。

この表を作成した上で、将来の必要資金が枯渇してしまうようなら、余裕資金の運用率のアップを検討します。

なお、運用率のアップを目指す場合は、目標とする利回りにより、相応のリスク(振れ幅)を取る必要が出てくる場合もありますが、例えば、代表的な株価指数に連動させることを目指すような運用方法をとることで、リスク(振れ幅)は、時間の中で、収斂されていくと考えられます。

この時間を上手く活用することが、リスクコントロールのポイントです。

証券会社や銀行からもらえるパンフレットを見ていると、いろいろと目移りすると思いますが、どんな商品にもメリット、デメリットがあります。

思い込みで、判断してしまい、あとで後悔することのないよう、必要に応じて、特定の金融機関との雇用関係のない、独立系アドバイザーと相談しながら、プランを作り込んでいくのも、ひとつの方法です。

以上、ご参考にしていただけると幸いです。

回答専門家

- 森本 直人

- (東京都 / ファイナンシャルプランナー)

- 森本FP事務所 代表

オフィスは千代田区内。働き盛りの皆さんの資産形成をお手伝い

お金はあくまでライフプランを実現する手段。決してお金を目的化しないというポリシーを貫いております。そのポリシーのもと、お客様の将来の夢、目標に合わせた資産運用コンサルティングを行います。会社帰りや土日など、ご都合のよい日にお越しください。

小林 治行

ファイナンシャルプランナー

-

![]()

バランス配分

tuki-usagiさん、今日は。CFPの小林治行です。

夫君人生の中間点での転職をいたわりつつ、サポートしてあげて下さい。

さて、ご相談の件です。

基本は流動性、安定性、成長性(投資)の三つにどう配分するかです。

成長性(投資)は一番最後です。

金額は断定ではなく、参考値です。

1.900万円の内、1年分程度の生活費として、500万円を預金を残して置きましょう。

何があるか分かりませんし、すぐに降ろすことも出来ます。

2.残り400万円の内、200万円を安定性として個人向け国債に向けます。

10年変動利率型と5年固定利率型があります。

その資金を10年は使わないとすると、10年になりますが、ライフプランと見比べて決めて下さい。

年4回証券会社などで販売しています。

3.残り200万円は成長性です。転換社債、個別株式、ETF,投資信託などがありますが、余裕も少ないので相関関係の少ないETFを3本ほどを毎月定額積み立て方式(累投といいます。)で掛けていくのが良いでしょう。但し、元本を割ることもありますので、リスクの高いものは選ばないこと。

4.妻のパート

なんと言っても、収入を増やすことが、一番将来の安定になります。

お子様はいないようですから、今の内にパートなり、出来ればフルタイムで就職を探しては如何ですか。

5.遠方勤務による空き家となっている自家を借り上げて欲しいですね。

転職間際の会社に余り、強くは言えないでしょうが、質問は出来るでしょう。

又は不動産屋さんに相談して賃貸を進めて見たいです。

ファイナンシャルプランナー

-

![]()

FPによる運用アドバイスとは

tuki-usagiさん、はじめまして。

株式会社くらしと家計のサポートセンターです。

運用期間が20年近くあるのでしたら、投資信託で分散投資をお考えになるといいでしょう。

500万円の購入を考えていらっしゃるという個人年金は年金原資保障型の変額年金ですね。

運用は世界バランス型となっているようですが、保険契約関係費が2.98%です。

つまり投資信託の運用実績ー2.98%が実質運用となります。

それだけかかっても年金原資保障があり、ステップアップしたら下がらないことが魅力と感じられたのでしょうね。

ただし、ステップアップしない可能性もありますので、減らない分あまり増えないかもしれません。

それでしたら、残りは運用実績がそのまま反映されるようなファンドで分散しましょう。

海外債券型(先進国+新興国)海外株式型(日、米、欧、アジア、新興国)などシンプルな7〜8本で構成するといいでしょう。その配分は期待リターンがどのくらい必要かで異なってきます。

セカンドライフはどこでどのような暮らし方をおかんがえでしょうか?

その為にはどのくらいを目標とされるでしょうか?

ざっくりとした将来設計をしてみましょう。

FPによる運用アドバイスは単にお金を増やすためではなく、将来設計やセカンドライフをお聞きした上で最小限のリスクでご希望がかなう利回りを割り出すとことからはじめます。

個別にご相談されてはいかがでしょう?

株式会社くらしと家計のサポートセンター

http://www.fpwes.com/

吉野 充巨

ファイナンシャルプランナー

-

![]()

5資産クラスで組む自分用ファンド作成をお勧めします

tuki-usagi 様

初めまして、ライフプランの実現と資産運用をサポートするオフィス マイ エフ・ピーの吉野充巨です。

様々な実証研究によれば、資産運用の成果の91%は資産配分によって決まると報告されています。

また、現代ポートフォリオ理論によれば、最も効率的な投資方法は、インデックス・ファンド(ETF上場投信を含む)をなるべく安く購入して、長期間保有し続けることとされています。

これは、市場全体のリターンからコストを引いたものが一般投資家のリターンですので、中間コストは低いほど、投資家が利益を得るチャンスが大きくなることを意味し、

インデックス(TOPIX等)が購入できれば当該市場を購入することと同じという発想で、開発されたものです。

ファンド・マネジャーの運用も長期的にはインデックスを上回ることが困難なことが実証されています。

従いまして、私は、定期預金(ネットバンクが金利が高めでお勧めです)、日本債券(国債)、日本株式、外国債券、外国株式の5つの資産クラスへの配分をお勧めします。

例えば、5資産に均等配分では、期待リターンは3.5%、リスク(標準偏差)は8.0%になり、単年度の成果の95%は-12.5%〜+19.5%の範囲に収まります。

リスクを抑えるには定期預金と日本債券の比率を上げ、収益を求めるには日本株式と外国株式への配分を高めることでコントロールします。

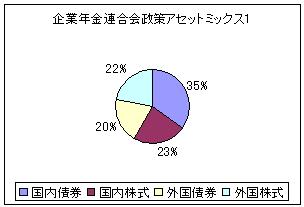

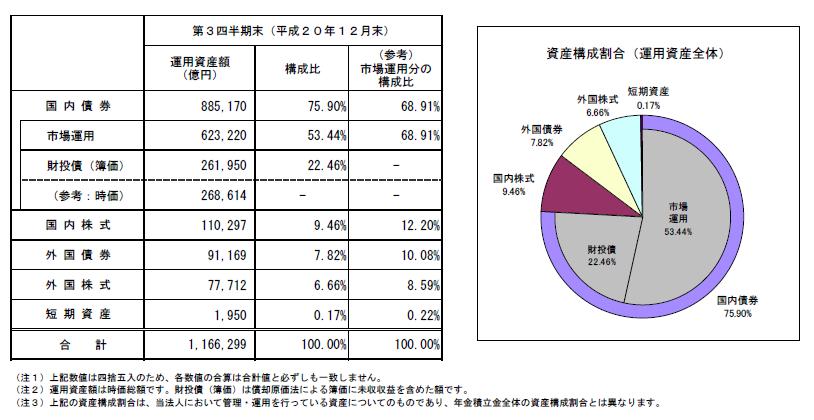

私のHPに資産配分検討表とともに、年金を運用している、国民年金基金連合会(均等配分型)、企業年金連合会(株式重点型)、年金積立金管理・運用(独行法)(日本債券型)の資産配分、各資産別の期待リターン(収益率)を掲載しています。宜しければご一読下さい。

http://www.officemyfp.com/assetclass-1.html

補足

また、ご存知の通り、現代ポートフォリオ理論によれば、最も効率的な投資方法は、インデックス・ファンドをなるべく安く購入して、長期間保有し続けることとされています。

そして、その資産配分方針に基づき、夫々の資産クラスを対象とするインデックス・ファンドを長期で保有する前提で購入されるようお勧めします。

私のHPにインデックス・ファンド、日本のETF(上場投資信託)と日本で購入できる海外のETFを掲載しています。参照下さい。

http://www.officemyfp.com/idxfund-1.html

http://www.officemyfp.com/toushishintaku-7.html

http://www.officemyfp.com/etf-1.html

なお、下記のようなセミナーを毎月開催しています。宜しければ参加をご検討ください。

http://www.officemyfp.com/seminerannai.htm

吉野 裕一

ファイナンシャルプランナー

-

![]()

まず色分けをされて見ましょう。

はじめまして、tuki-usagiさん。

''FP事務所 マネースミス''の吉野裕一です。

思わぬ資金で戸惑われているのではないかと思いますが、まず資金の色分けをしてみたり、ライフプランを考えられてみてはいかがでしょう。

現在ある1400万円の資産を何か合ったときの為の資金と数年後に使う予定の資金、長期で使う予定のない資金で色分けされて見ると良いでしょうね。

ご主人様は、転職をされたという事ですので、今後も貯蓄を増やす事は予測されます。

短期的に使う資金は、元本割れを避けてローリスク・ローリターンで運用する事が必要でしょうし、中期で運用する場合には定期預金や債券や債券型投資信託など利殖も狙いながら元本割れの危険の少ない商品で運用する事が良いでしょう。

老後資金としての個人年金も準備されていますので、公的年金と個人年金のプラスアルファの老後資金としての運用を考えられるのも良いでしょね。

老後資金は、あと20年くらいの運用期間がありますね。

ある程度、リスクがある商品で運用されても良いように思います。

但し、基本は分散投資です。

幅広く分散されてポートフォリオ運用をされると良いでしょうね。

分散にはポートフォリオを作る事もありますが、時間の分散もあります。

どちらかだけではなく、どちらも上手く利用してリスクを抑えた運用が必要でしょうね。

tuki-usagiさん

ありがとうございます。

2009/08/07 16:00早速のご回答ありがとうございます。

とりあえず1年分の生活費程度は定期預金として別途あるのですが、これまで、やみくもにいろいろな金融商品を購入しておりどれが安定性なのかどれが成長性なのか、そのバランスも考えずやってきておりました。

実際のところは、

定期預金等の貯蓄 36%(1年分の生活費含む)

普通預金 36%

株・外国債券 23%

国債 5%

といった内訳になっています。

この中で、退職金はどのカテゴリにどの程度の配分で投資すればよいでしょうか?

tuki-usagiさん (大阪府/42歳/女性)

tuki-usagiさん

ありがとうございます

2009/08/07 16:13早速のご回答ありがとうございます。

個人年金については、まさにご指摘いただいた通りの考えで購入いたしました。

夫の定年退職後、どこでどのように暮らすか現時点では見通すことが難しいのですが、できれば持家に戻りたいと考えています。

退職金の運用については、これから定年までの20年分の退職金も含めて、新卒から定年まで勤め続けたとしてもらえる退職金と変わらないだけの金額になる程度にはしたいと思っています。

その為には、どの程度のリターンが必要になるのか、どのように考えればよいのでしょうか?

tuki-usagiさん (大阪府/42歳/女性)

tuki-usagiさん

ありがとうございます。

2009/08/07 16:23早速のご回答ありがとうございます。

退職金の運用については、これから定年までの20年分の退職金も含めて、新卒から定年まで勤め続けたとしてもらえる退職金と変わらないだけの金額になる程度にはしたいと思っています。

しばらくは年間の貯蓄がほとんどできないような状態なので、いかに手持ちを育てるか・・になってしまいます。

金融商品自体にはあまり詳しくないので、アドバイスいただいたような、「3.6%くらいのリターンを望める商品」を目安に証券会社や銀行の商品を探してみたいと思います。

tuki-usagiさん (大阪府/42歳/女性)

tuki-usagiさん

ご回答ありがとうございます。

2009/08/14 09:31ETFへの投資には興味があったのですが、継続的に買い足していくもの、とのイメージがあったのでまとまった資金で一括購入するということは考えておりませんでした。

証券会社の商品を検討してはいるのですが、なかなか先々のメリットデメリットがわかり難く躊躇しています。

一括購入しそれを長期保有する場合と、月々購入していく場合とでは最終的に差が大きくなるものなのでしょうか?

tuki-usagiさん (大阪府/42歳/女性)

(現在のポイント:1pt)

![]()

このQ&Aに類似したQ&A

専門家

専門家

専門家

専門家