- 吉野 充巨

- オフィスマイエフ・ピー 代表

- 東京都

- ファイナンシャルプランナー

対象:お金と資産の運用

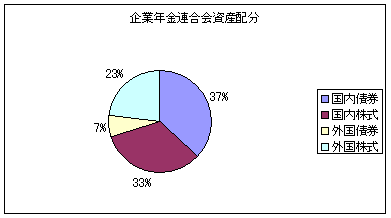

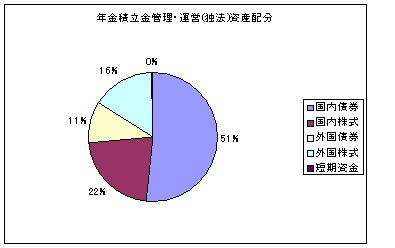

このリスクを抑えるには、株式とマイナスの相関(株が上がると下がる、株が下がると上がる)にある債券を組み合わせることで可能となります。例えば、日本債券を除く日本株式、外国株式、外国債券に均等に配分するとリスクは11.4%に、日本債券を入れて4資産均等にするとリスクは8.7%になります。上記イボットソン、A.J.社の1969年12月末から2006年末の平均リターンは7%でした。(企業年金連合会発表データ使用では現在の期待リターンは4.3%です)

では、債券市場での日本のシェアはどの位なのでしょうか、同じくイボットソン A.J社のデータでは、2006年末、先進国発行額での債券シェアは、日本が21%、米国が28%、欧州が48%、その他で3%です。この比率で外国債券を購入すると、やはり自分流のグローバル債券ファンドが創れます。私は既発の外国国債で組むようにお勧めしています。償還期限などの組み合わせは難しいのですが(≒)の物が創れます。

参考資料として

株式への配分が多い「企業年金連合会」の資産配分と日本債券への配分の多い「年金積立金管理・運用独立行政法人」の資産配分をグラフに載せます。