- 吉野 充巨

- オフィスマイエフ・ピー 代表

- 東京都

- ファイナンシャルプランナー

対象:お金と資産の運用

宜しければ下記のページにてご確認下さい。

http://www.officemyfp.com/myfundreport1.html

2008年7月レポート 速報版から

7月のトータルリターンは1.1%の上昇です。日本株式、米国株の上昇によるものです。

当月の下落の中で商品指数に連動するiSHARE COMMONDITの-15%が際立っています。同じ商品ファンドですが、金を主体とした構成のアルゴ2は上昇しましたが、資源株を対象としたファンドは下降しています。

なお、当月のインデックス・ファンドは為替が円安にふれた影響もあり、全て上昇しています。昨年来の急激な株価の低落と円高により、各資産クラスは収益の低下に見舞われていますが、設定来では何とか利益を確保しています。

先月まで急落を続けたハンセンH株指数が上昇に転じています、その影響でJFアジア株も上昇しています。

当月の購入は再開した日本株式、外国債券、外国株式夫々のインデックスファンド3本の毎月積立だけでした。年末までこのパターンを続けます。

当月で、漸く殆どのファンンドが購入から3ヶ月を超えました、3ヶ月来の成績は-2.3%で目標との乖離は大きいものの、本年に狙った再資産配分効果が現れ始めていると考えています。

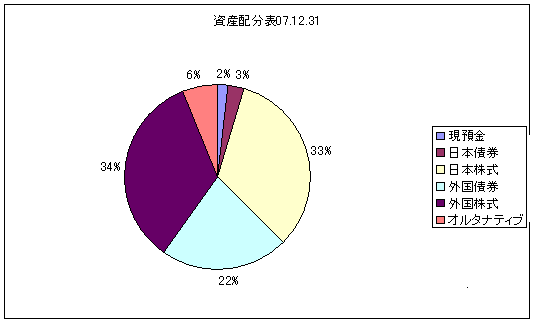

私の資産配分(日本株式3、外国株式3、外国債券3、その他1)の、リターンは5.2%で、リスクは11.4%近辺と認識しています。その為、年間の成績の68%(標準偏差)は、-6.2%〜+16.6%の範囲に入る見込みです。最悪ケースでも-17.6%で終了できる予測のもとマイファンドを運用しています。資産配分の調整は、追加投資で行っています。

この観点から見て、当初のアロケーションに戻せた3ヶ月来では、標準偏差内の-2.3%になり、1年来では標準偏差2から標準偏差1に前月に比べ近づいています。

なお、設定が古く各資産クラスの均衡が取れているAファンドは3年来の目標に近く、設定が新しく当年度でも購入を続けているBファンドの目標との乖離は大きいのですが、月齢を重ねるに従い徐々に計画値に近づくものと考えています。(私は何れ平均への回帰が始ると考えています)

当月の外国債券の値動きは、安全資産への買いの継続と、円安効果もあり、総じて上昇しました。米国ゼロクーポン債が0.2%の上昇、各インデックス・ファンドも上昇しています。

読者の皆様には、私が自分の投資方針に基づく運用に徹しているかを確認いただくと共に、ETFの値動きとインデックス・ファンドの値動きの相似、そしてアクティブ・ファンドETFに対する値動きを見て頂くために、成績を載せています。私はインデックス投資こそが市場に勝つ方法と考えています。その為、個別株の購入は、TOPIXの連動に近づくため、業種別にトップ銘柄を主体としてポートフォリォを組んでいます。現在19銘柄に分散しています。

マイファンド7月レポート全体は此方です

http://www.officemyfp.com/myfundreport-11.html

8月9日に資産形成の基礎知識セミナーを開催します。

http://www.officemyfp.com/seminerannai.htm