- 田中 香津奈

- かづなFP社労士事務所/株式会社フェリーチェプラン 代表取締役

- 東京都

- CFP・社会保険労務士

対象:保険設計・保険見直し

住宅購入したとき、必要保障額は家賃分少なくなるため、死亡保障を減らすことを検討しましょう。現金で購入すると、家賃がかからなくなるのはもちろんのこと、住宅ローンを組むと、「団体信用生命保険」(団信)への加入が義務付けられている場合が多いため、住宅ローン返済者が亡くなった時、保険金で住宅ローンが完済でき、残された家族は住宅ローンの返済をする必要がなくなるからです。ただし、夫婦どちらか一方でローンを組んでいるのか、夫婦でローンを組んでいるのかによって、死亡保障の保険金額の設定が異なりますので気を付けましょう。

家賃分の不足する生活費を用意する場合の生命保険は、大黒柱が亡くなった時に、保険金を一括してもらう「定期保険」や、定期保険の1つで、毎月一定額の保険金を分割してもらう「収入保障保険」に加入している場合が多く、住宅購入したときの見直し方法としては「減額」の手続きをします。減額後の保険料は、契約時の年齢の保険料を引き継ぐことができ、手続きも簡単ですが、元の保険金額に戻すことはできず、再度増やしたい場合は、新規扱いになるので、減額の金額については慎重に実行しましょう。住宅購入後、起業を考えていて、収入見込額の1つである遺族年金などの公的保障額が減る可能性があったり、共働きの場合、大黒柱が亡くなった後、配偶者が働き続けるかなど、ライフプランの変更が生じて、実際は必要保障額が下がらないケースもあるからです。ほとんどの商品で減額手続きは可能ですが、最低保障額や最低保険料が設定されているケースもあり、どのくらい減額可能か確認が必要となります。

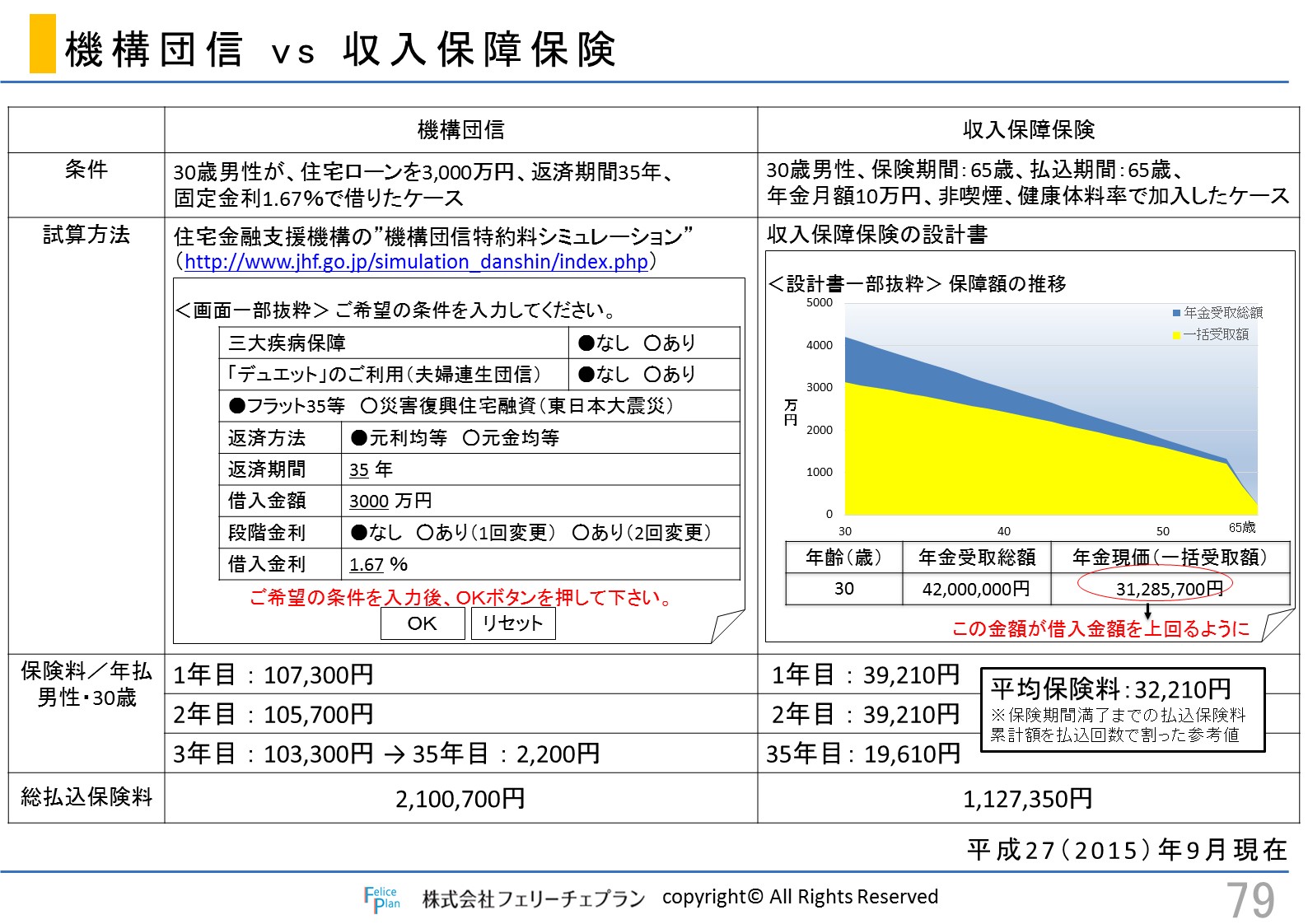

金融機関独自の住宅ローンの場合、団信は原則強制加入であり、保険料は金利に含まれていますが、住宅金融支援機構(旧住宅金融公庫)の“フラット35”の場合は、“機構団信”といい、別に支払う仕組みになっています。つまり、加入は任意であり、既に死亡保障の加入保険の保障額は適正な場合、新規に団信に加入しないという選択肢があります。また、保険の見直しが必要な場合、団信に加入する代替案として民間の生命保険に加入した方が、割安な保険料になることもあります。そして、この場合の生命保険とは、「収入保障保険」が適しています。団信は男女で保険料の差はありませんし、さらにたばこを吸わない人や体格や血圧のバランスがよいなど、病気のリスクが低い健康体の人ほど保険料が割り引かれるリスク細分型も取り扱っていません。このような差を利用するのです。

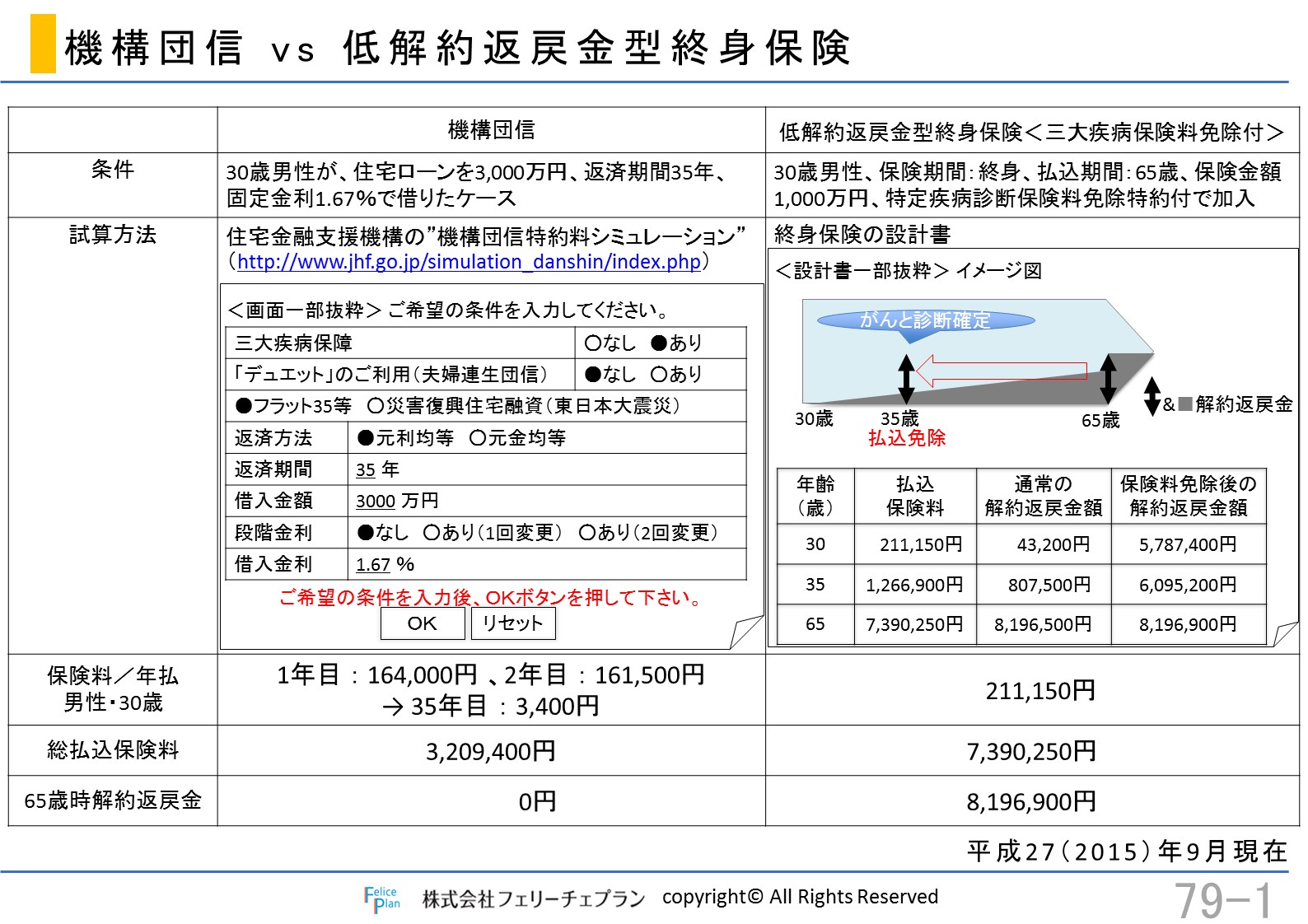

さらに、通常の住宅ローンよりも0.2~0.3%ほど金利が上乗せされている“疾病保障付住宅ローン”についても、民間の生命保険に加入した方が合理的になる場合もあります。主に、三大疾病であるがん・急性心筋梗塞・脳卒中により所定の状態になったとき、保険金で住宅ローンが完済できる特約です。金融機関の住宅ローンの競争が激化している中、三大疾病に4つないし、5つの生活習慣病を加えるなど病気の対象を広げたり、商品タイプや保険金や保険料の支払い方が複雑になっているのが現状です。確かに、返済中の病気による収入が減少するなどの不安が残りますが、罹患してから残りの返済期間のすべてにおいて、ローン返済が全くできないと就業不能状態に陥る状況でないケースも考えられます。“疾病保障付住宅ローン”は、保険金支払要件を満たした時点でローン残高がゼロになるのがメリットですが、罹患せず返済期間が終了もしくは死亡や繰上返済により終了した場合、上乗せして支払った保険料は掛け捨てになります。住宅ローンを組むときに、返済中に三大疾病になっても、住宅ローンの支払いが滞りなくできることが重要なことですので、ローン残高がゼロになることが必須ではありません。1カ月あたりの保険料は高めになるものの、“疾病保障付住宅ローン”の代替案として、「低解約返戻金型終身保険<三大疾病保険料免除付>」があります。“三大疾病保険料免除特約”は、三大疾病であるがん・急性心筋梗塞・脳卒中により所定の状態になったとき、保険料を支払わなくてよいのと同時に、いざ、解約しても払込満了時まで保険料を払込みされたものとして解約返戻金を計算してくれる特約です。三大疾病になっても、住宅ローンの支払いが滞りなくできることが重要なことですので、解約返戻金を当面の支払いに充てることもできます。三大疾病にならなければ、通常の「終身保険」として活用できるということ、払込期間が終了すると解約返戻率は100%を超えるケースが多いという保険は、取りっぱぐれの少ない保険の一つといえるでしょう。

「低解約返戻金型終身保険<三大疾病保険料免除付>」は、将来の修繕積立金の積立方法の1つとしても活用できます。マンションを購入した場合、一般的には、共用部分の修繕に備えて予め毎月一定金額を積み立てていますが、一戸建ての場合は、自己責任において積み立てる必要がでてきます。修繕積立金の額の目安は国土交通省HP(http://www.mlit.go.jp/report/press/house06_hh_000061.html)にありますが、住宅ローン以外に月々2~3万円位の計算になります。預貯金で準備するというよりは、三大疾病であるがん・急性心筋梗塞・脳卒中により所定の状態になったとき、保険料を支払わなくてよいのと同時に、いざ、解約しても払込満了時まで保険料を払込みされたものとして解約返戻金を計算してくれる特性を活かした方法は修繕積立金の強制貯蓄の有効策にもなりうるのです。将来、三大疾病になっても、確実に修繕積立金を用意することができるよう、払込満了時の解約返戻金が修繕積立金の目安の額と同じになるよう保険設計するとよいでしょう。もちろん、万一の時は払込保険料もしくは解約返戻金を上回る死亡保険金が支払われます。

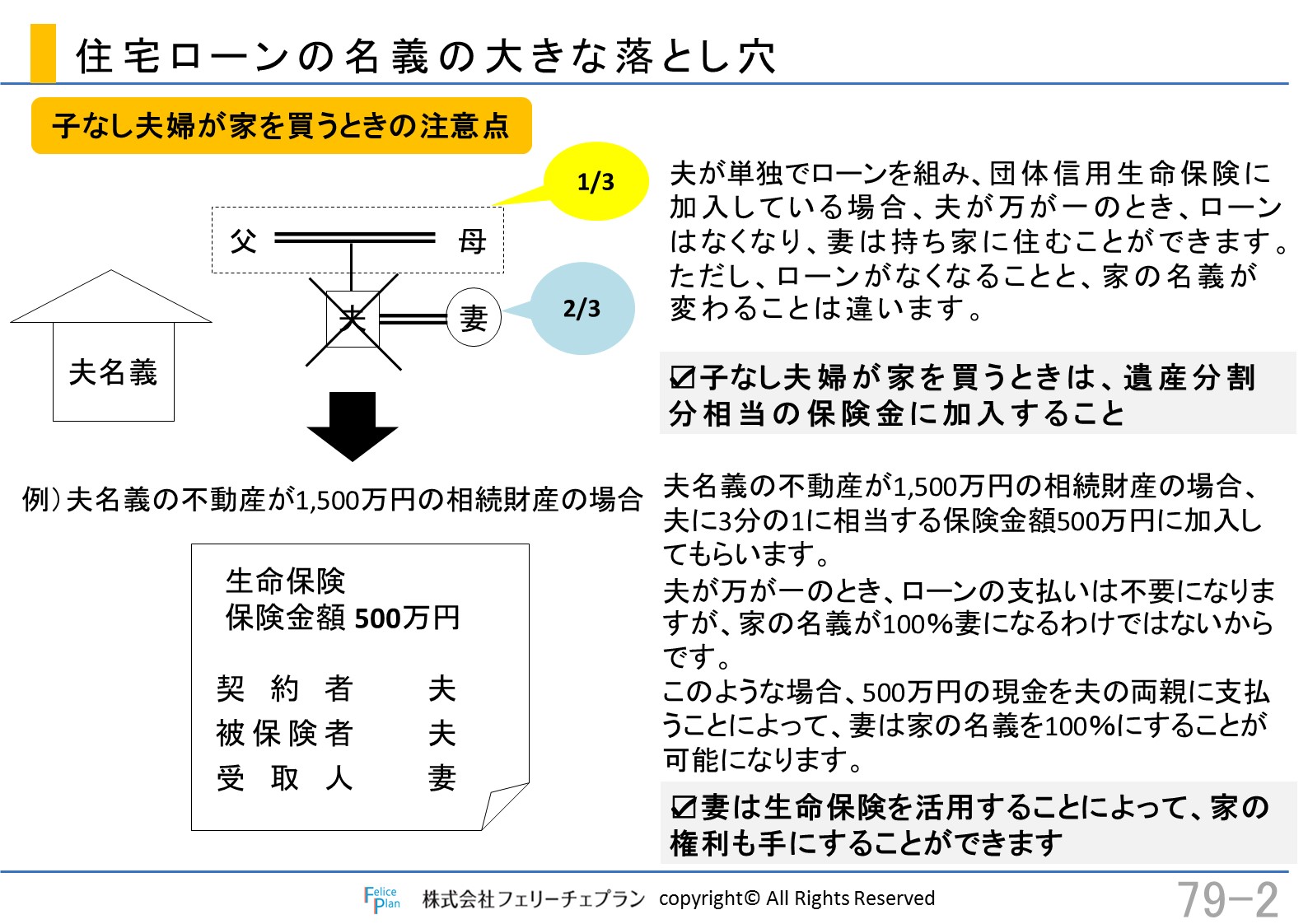

また、子どもがいない夫婦の場合、住宅購入した場合、生命保険が有効になります。住宅販売のセールストークとして、「住宅ローンを組んでも、団体信用生命保険(団信)に加入すれば、保険金で住宅ローンが完済でき、残された配偶者はローンの返済なく、その家に住むことができますよ」と言われ、家を購入することが多いです。確かに、住宅ローン返済者が亡くなった時、返済義務はなくなりますが、所有権が残された配偶者になるわけではありません。住宅ローンがなくなることと、土地・建物の名義が変わることとは違います。不動産は相続財産となりますので、預貯金同様、相続人共有の財産となり、遺産分割協議という手続き(相続人全員が分割協議書に自署・実印捺印)をしないと使うことはできません。所有権すべてを配偶者にする場合には、土地・建物の評価額を概算し、他の相続人の持ち分相当額の生命保険に加入してもらうことによって解決します。

ここがポイント!

住宅購入して住宅ローンを組むと、死亡保障の経済的リスクは低くなりますが、持ち家ならではの新たなリスクに対する保障が必要になってきます。貯蓄が苦手な方は、資産形成の機能をもつ保険を上手に活用しましょう。このように、住宅購入したときは、トータル的に保険を見直すのに最適です。

(2015.9.3公開)

このコラムに類似したコラム

子どもが生まれたとき 田中 香津奈 - CFP・社会保険労務士(2015/08/31 07:00)

こだわりの学資保険の選び方 田中 香津奈 - CFP・社会保険労務士(2015/06/29 07:00)

こだわりの終身保険の選び方 田中 香津奈 - CFP・社会保険労務士(2015/04/27 07:00)

【相続】「生命保険の見直し」は受取人の確認から 大泉 稔 - 研究員(2022/05/27 09:46)

【講師】セミナー『相続に活かす生命保険』 大泉 稔 - 研究員(2021/10/09 09:59)