対象:家計・ライフプラン

回答数: 2件

回答数: 1件

回答数: 1件

1年前に離婚して、3歳になる子供を養育しています。

給料は残業によって毎月微妙に変わりますが、

手取りで26〜28万円くらいです。(養育費はなし)

今年はボーナスが激減して出るのかすら怪しいです。

(中小企業なので出ても1〜2ヶ月分)

子供の為になるべく残せるものを残してやりたいのです。

保険は病気などで子供に迷惑がかからない為に万全にしていますが、まだ足りませんか?それとも入りすぎでしょうか?

入院や病気の期間中が保障される給料保証の保険を勧められているのですが入った方がいいですか?

生活費や保険などで、何が足りなくて何を削ることが良いのか教えて下さい。

家計簿の内容は下記の通りです。

家賃 \60000

保育園費 \28000

食費 \30000

育児用品 \10000(子供の洋服など)

光熱費 \10000(夏)

\20000(冬)(お風呂がプロパンガスで高い)

携帯 \6000

医療保険 \3500(終身・7年前加入)

がん保険 \4000(終身・7年前加入)

終身保険 \6000(終身・受け取り300万・7年前加入)

生活保障 \3500(60歳満期・1年前加入)

個人年金 \20000(2年前に加入)

学資保険 \20000(10年払い込み・元夫から入金)

銀行ローン \30000(利子9.8% 残13回 離婚時引越し費用で借入)

積み立て \10000

定期預金 \500000

まっくふるさん ( 東京都 / 女性 / 37歳 )

回答:5件

保険と家計について

こんばんは。

保険については、保険証券を見せていただき万が一のときについてどうするか詳細をお聞きしないとわかりません。保険料をなるべく抑えて、万が一のときにお子様が困らないように考えたいですね。現状で家計に対して保険料の負担が多いように思えます。

給料保証の保険についても万が一のときにどうすべきなのか考えましょう。保険は万が一の時にお金に困るから加入するのです。もし、親などに頼れるのであれば加入する必要はないです。

頼れないとなるとどうするか検討しないとなりませんが、現状の家計(将来の貯蓄目標)に影響を及ぼすならば、他の対策を考えないとなりません。くれぐれも保険貧乏にならないように気をつけましょう。

家計については、将来の予定や目標を考えいくらぐらいためていけばいいのか検討しましょう。

それに対して現状の状況で問題ないか検討です。問題あるとしたらどうしたらいいのか検討になります。

銀行のローンは、あとどのくらいあるのですか。9.8%の利息であるならば完済できるのであれば完済したほうがいいでしょう。

一度当社、またはお近くの独立系のファインナンシャルプランナー(上級資格CFP保持者)にご相談されるといいでしょう。

株式会社FPソリューション

ファイナンシャルプランナー(CFP)

辻畑 憲男

回答専門家

- 辻畑 憲男

- (東京都 / ファイナンシャルプランナー)

- 株式会社FPソリューション

住宅と保険。自らの経験を活かしたライフプランをご提案します

「豊かに楽しく暮らす」をテーマに、夢、ライフプランを考えながら、お金のみならず人生全般の応援をしていきたいと考えています。一生に一度の人生です。常に楽しく暮らして行きたいものですね。そんなことを考えながら皆様とお付き合いしていきます。

辻畑 憲男が提供する商品・サービス

加入保険の件

ダージリンさんへ

はじめまして、個別相談専門のファイナンシャル・プランナーとして活動しています、渡辺と申します。

『保険は病気などで子どもに迷惑がかからないために万全にしていますが、まだ足りませんか?』につきまして、生命保険に加入する場合、まず加入する目的を明確に持つ必要があります。

そうしないと、生保代理店さんのすすめられるがままに生命保険に加入することになってしまいますので、毎月の支払い保険料の割合がたかくなってしまい、家計を圧迫することにもなりかねません。

・医療保障につきまして、現在加入している終身医療保険からも保険金の支給対象となりますので、別途、加入しているガン保険につきましては、ガンにかかった場合のみの割り増し給付となります。

・死亡保障につきまして、生活保障ということで定期保険に加入しています。

終身保険につきましても死亡保障となりますが、今は予定利率(便宜的に支払い保険料の割引率)が低くなってしまっていますので、たいへん割高な支払い保険料になってしまっています。

こちらも掛け捨ての定期保険に加入し直すことで、毎月の支払い保険料を抑えることができますし、終身保険の300万円でしたら、これからしっかりと貯蓄していけば、十分に用意が可能だと思われます。

また、保険金は死亡するなど、給付事由が発生しないと受け取ることができませんが、貯蓄したお金でしたらいつでも必要に応じて引き出すことができます。

・また、個人年金保険につきましては貯蓄性の保険となりますが、予定利率が低くなってしまっていますので、また、保険商品そのものが手数料などが割高な金融商品となりますので、あまり有利な金融商品とはいえません。

利回りを比較した場合、毎月2万円をネット銀行の自動積み立て定期預金などの方がよろしいかも知れません。

以上、ご参考にしていただけますと幸いです。

リアルビジョン 渡辺行雄

回答専門家

- 渡辺 行雄

- (東京都 / ファイナンシャルプランナー)

- 株式会社リアルビジョン 代表

ご相談をされたお客様が安心して生活できるマネープランをご提供

マイホームの購入資金対策、お子様の教育資金対策、ご夫婦で安心して老後を過ごすための老後資金対策など、人生には幾つものライフイベントというお金に関するハードルがあります。そんなハードルをクリアしていただくためのマネープランをご提供します。

渡辺 行雄が提供する商品・サービス

吉野 充巨

ファイナンシャルプランナー

-

![]()

改善が可能なポイントと将来計画の作成について

ダージリン 様

初めまして、ライフプランの実現と資産運用をサポートするオフィス マイ エフ・ピーの吉野充巨です。

お子様が小さいので、若しものことが心配にられるのもご尤もと思います。保険で一定の安心を得るのでしたら、終身保険ではなく無配当・無解約返戻金型の定期死亡保険をお勧めします。お子様が小さな内が高額の保険金が必要で、育つに従い必要額が減少します。お子様が大學を卒業までの20年間と考え10年の定期保険をご検討ください。掛け捨てで効率的な保険としてお勧めします。

また、所得保障保険(当該保険が該当するのであれば)はお子様が小さな期間は必要なものと考えますが、医療保険とがん保険を見直されての加入をご検討ください。

下記の制度で医療費は一定額までの負担で抑えられます。

ご存知とは思いますが、高額医療制度をお伝えします。

http://www.officemyfp.com/kougakuryouyou.htm

銀行ローンの返済を優先にお考えください。ローンには利息が付いています。この利息分を補う運用はありません。現在の手持ち預金か、積立分をまわされてはいかがでしょう。繰上返済は投資対無リスクで利息分が収益に変る有利な投資対象です。

家計の状況は保険とローン返済を除き無駄が少ないように拝察いたします。

これから、お子様の成長に合わせ教育費等が必要になります。宜しければ将来計画の作成をご検討ください。

お子様の教育費

http://profile.allabout.co.jp/pf/officemyfp/column/detail/30894

補足

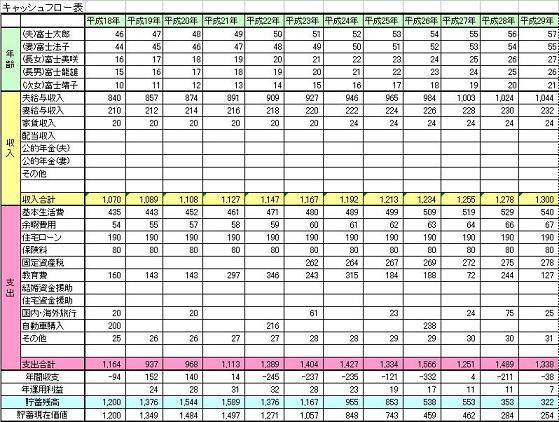

ご家族のイベント、例えば進学と公私のコース、車や住宅の検討、レジャーや趣味などを費用とともに記載するイベント表を作成し、

収入・支出、そして貯蓄額の年度推移を記入するキャッシュフロー表の作成です。

この貯蓄額が、翌年の支出を補い、継続して枯渇しないことをご確認ください。

これらの表を作成しますと、家計の全体像と将来像が把握でき、お子様との夢や希望を実現するための、収入の確保と貯蓄目標も明確になります。

サンプルと作成手順をコラムで掲載しています。ご一読下さい

http://profile.allabout.co.jp/pf/officemyfp/column/list/series/7802/

小林 治行

ファイナンシャルプランナー

-

![]()

保険より貯蓄を

ダージリンさん、今晩は。CFPの小林治行です。

シングルマザーを続けておられて、子供を中心に家計をやりくりされておられて、敬服しています。

貴女の家計表を見させて頂いて気になるのは、保険に頼り過ぎてはいませんか?

文面から、それでもまだ不足しているように感じていませんか。

ご自分に何かあっても子供を守るのは保険・・・?

それも間違いでもありませんが、保険は事故があって初めて活きるもの。

保険は問題なければ掛け捨てです。(学資や年金はちがいますが。)

保険も大切ですが、もっと貯蓄のほうがもっと重要です。定期積立10,000円を積み増ししては如何ですか?

銀行ローンの9.8%はいかにも高利です。あと40万円位の残金ですが、何とか早く繰り上げ返済をしたいですね。これは逆に言えば返済を早めれば、0.3%の貯蓄金利しか出ない世の中で、9.8%に投資したと同じ効果が出てきます。しかもノーリスクです。

むしろ他の積立を検討する時には、貯蓄よりもこちらの返済が急務と言えます。

私のHPはこちら:[[http://kobayashi-am.jp/]]

岡崎 謙二

ファイナンシャルプランナー

-

![]()

足りないもの、無駄なもの

こんにちわ、FPコンサルティング岡崎です。

さて、支出(積立を含む・光熱費は平均の15000円とする)を合計しますと246,000円となり、だいたい手取り額と同じくらいなります。

まず、目につくのは「銀行ローン」の返済についてです。

利子が9.8%となっており、残13回とのことですので約1年分の支払いが残っております。

学資保険の10年間は払込がされているようですので、その2万円と積立1万円を銀行ローンの支払いにあてると、毎月6万円の返済になり、早期返済で利息の支払いが少なくなります。

また、いままでローン返済に充てていた3万円も半年早く貯蓄に回すことができます。

入院中や病気の給与が保証される保険を御検討中とのことですが、業務上のけがなどでは「労働基準法第76条」で「使用者は療養中の賃金の100分の60の休業補償をおこなわなければならない」とあります。また、重い病などで働くことが困難な場合は公的な支援もあります。その上で、必要と思われる範囲でご加入ください。

保険には「掛け捨て型」と「貯蓄型」があり、入院や給料保障の保険は掛け捨て型になることがほとんどです。どれだけの保険が必要かは個人的なことで簡単には答えは出ませんが、これからお子様が成長されるに従って必ず必要となる学費は、学資保険をかける(このとき、あなた様の名義で学資保険に入られると、もしもの時に後の支払いなしに保険金を受け取れるので、ある意味、ダージリンさんの生命保険を兼ねています。ただし、特約等をよく確認され、払込保険料と保険金額の比較検討は必要です)もしくは、銀行等で学資用に積立をされることをお勧めいたします。

(現在のポイント:-pt)

![]()

このQ&Aに類似したQ&A

専門家

専門家

専門家

専門家