- 吉野 充巨

- オフィスマイエフ・ピー 代表

- 東京都

- ファイナンシャルプランナー

対象:家計・ライフプラン

ライフプランのご相談にあずかる際に、生命保険に関しては下記のイメージをお見せしながら、保障額の考え方を説明しています。

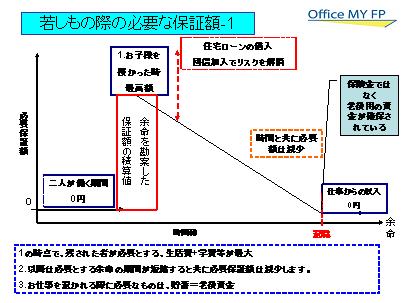

下図は縦軸が必要補償額で横軸は時間として、必要保障額の期間変化をイメージしています。

独身の間、通常は遺された者が居ませんから補償額はゼロ円でも大丈夫です。結婚してお子様がいない場合(DINKSの時期)も、遺された方が働くことで補償額は必要がありません。

この期間は、全額貯蓄に回されるようお勧めします。

お子様がお生まれになった時に、最大の補償金額が必要になります。

成人までの養育費や教育費等々が必要です。

また残された配偶者の収入だけでは不足し生活費の補填も必要になります。

但し、ご主人が亡くなられた際には、遺族年金が母と子に

支払われますから、不足する分を公的年金で保障することになります。

従いまして、今後の生活等をお考えに成り、私のコラムのトップにある、キャッシュフロー表の作成をお勧めします。収入と支出を書き込むことで、今後必要な資金を把握します。

住宅を購入する場合には通常借入が必要になります。そして住宅ローン完済への備えも必要になりますが、団信に加入することで若しもの場合は住宅ローンは完済されます。

時間の経過と共に保障を必要とする期間が短くなりますので、必要補償額は逓減していきます。

最終はお仕事を離れた際に、働いて得る収入が無くなりますので、補償額としては必要がなくなります。

その時点からは、年金等の収入と貯蓄の取り崩しで生活費を賄うことになります。

以上を勘案しますと、お仕事に就かれている間に必要な遺族への保障額は定期死亡保険に加入の上、更新時に保険金額を下げる加入スタイルとし、其処で生まれる余剰は毎月積立などで、貯蓄を行うことが効率的と考えます。

また、死亡保険料は生命表に基づき決定されますので、同一の保険金であれば、保険会社間で大きな差異は出なすものとされています。よって付加保険料の多寡がキーになります。

現在、インターネット専門の某生命保険は従来業界ではタブーとされていた「保険料の原価」を開示しています。

一度サイトを訪れて、ご自分が保有する保険と比べられては如何でしょう。なお、当該保険会社も保険のセーフティーネットである生命保険契約者保護機構に加入しています。

セミナーやご相談は根拠の明示及び実証データをもとにご説明します。

毎月資産運用・ライフプランのセミナーを開催しています。

http://www.officemyfp.com/seminerannai.htm

文責

ファイナンシャル・プランナー:日本FP協会認定CFP(R)

独立系顧問料制ファイナンシャル・アドバイザー

吉 野 充 巨

このコラムに類似したコラム

生命保険を相続で活用するケース 吉野 充巨 - ファイナンシャルプランナー(2015/08/06 16:37)

家計調査消費支出で測る家計の節約の考え方 吉野 充巨 - ファイナンシャルプランナー(2014/04/24 17:22)

支出の見直しー続き 西内 純 - ファイナンシャルプランナー(2012/08/24 16:32)

保険に加入する前に、年代別の生存率をご確認ください 吉野 充巨 - ファイナンシャルプランナー(2012/05/28 10:00)

103万円と130万円所得税と社会保険扶養の条件(新) 吉野 充巨 - ファイナンシャルプランナー(2012/05/07 15:53)