「死亡保障」を含むコラム・事例

219件が該当しました

219件中 1~50件目

来春の料率改定でどう変わるのか? 死亡保険と生存保険

今回は「来春の料率改定でどう変わるのか?死亡保険と生存保険」 についてお伝えいたします。 生命保険会社の保険料は、10年ごとに改定される「標準生命表」 に基づき、死亡保険や生存保険の保険料が決定されます。 2016年の日本人の平均寿命は女性87.14歳、男性80.98歳で、 いずれも過去最高を更新。 長寿化にともない、死亡保険や生存保険の比率も変化しています。 「保...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

金融機関が外貨建て保険の販売に力を入れているワケ

今回は「金融機関が外貨建て保険の販売に力を入れているワケ」 についてお伝えいたします。 2016年4月頃から貯蓄型保険の販売停止や予定利率の 引下げによる保険料引上げなどが相次ぎました。 また、金融庁が定める標準利率の引下げ(1%⇒0.25%)により、 2017年4月以降、円建て貯蓄型保険の魅力は完全に失墜。 生命保険各社は、終身保険や個人年金保険などの貯蓄型保険の 予定...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

11年ぶりに生命保険料が下がる

超低金利のためにこの4月から積立型の保険が下りましたが、逆に来年4月に死亡保障などの掛け捨ての保険料が安くなるようです。 これは平均寿命が伸びて「標準死亡率」が11年ぶりに下げられるためです。 これからの時代保険で積み立てるのではなく、掛け捨ては掛捨て保険(定期保険など)で、積立ては確定拠出年金など所得控除(節税)で積み立てる時代となりましたね。 保険で積立でなく掛捨てと積立を分けましょう。(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

健康寿命と要介護に必要な費用から、介護保障を考える

1.健康寿命と平均寿命との差が拡大している 厚生労働省のデータによると、健康寿命(心身ともに自立し、健康的に生活できる期間のこと)と平均寿命の差が大きくなってきている。 平成26年度で見ると、男性の平均寿命が80.21歳に対し、健康寿命は71.19歳、日常生活に制限のある期間が約9年。 女性の平均寿命が86.61歳に対し、健康寿命は74.21歳、日常生活に制限のある期間が約12年。...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

死亡確率から見た生命保険会社の儲けのしくみ

についてお伝えいたします。 死亡する確率は国が正確な統計を取っているため、 簡単に知ることができます。 それは、厚生労働省が作成している「生命表」です。 ただしこの生命表は数年に一度しか更新されないもので、 直近ではH26年に更新。 生命保険会社はこの「生命表」を改良した 「生保標準生命表」を使い死亡確率を計算して保険料を 設定したり新商品を作ったりしています。 ...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

生保加入時には、保険屋さんに相談してはダメです!

1.保険に加入しようと考え、保険屋に相談に行くと、、、私の事務所では、毎月2回、「完全予約制個別相談会」を開催しているが、この相談会に来られる方のほとんどが、「セカンドオピニオン」を求めて来訪される。 「保険屋さんからの提案のまま加入してしまったが、その提案が自分と家族にとって最適なのかどうかを判断して欲しい」というような内容だ。 保険屋とのやりとりを聴くと、思ったよりもたくさ...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

歴史で覚える日本の生命保険7

死亡保障から医療保障へのニーズの変化もあり、各保険会社は“貯蓄型の保険”から“掛け捨て型の保険”へシフトしていきました。掛け捨て型の代表的な保険商品は「医療保険」ですが、医療保険のリーディングカンパニーであるアフラック(アメリカンファミリー生命保険会社)は、終身医療保険である『EVER』シリーズを、平成14(2002)年から約10年で累計販売700万件を突破しました。追随する保険会社は、より安い保...(続きを読む)

死亡保障から医療保障へのニーズの変化もあり、各保険会社は“貯蓄型の保険”から“掛け捨て型の保険”へシフトしていきました。掛け捨て型の代表的な保険商品は「医療保険」ですが、医療保険のリーディングカンパニーであるアフラック(アメリカンファミリー生命保険会社)は、終身医療保険である『EVER』シリーズを、平成14(2002)年から約10年で累計販売700万件を突破しました。追随する保険会社は、より安い保...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

歴史で覚える日本の生命保険4

昭和50(1975)年代後半になると、平均寿命が伸びてきたことにより、一定の期間で保障が切れる「定期付養老保険」ではなく、一生涯保障が継続する「終身保険」への関心が除々に高まってきました。

昭和54(1979)年、コンサルティング営業を中心とした「ソニー・プルデンシャル生命」(後、昭和62(1987)年に合併契約を解消し、ソニー生命とプルデンシャル生命に分割して改称)が設立されました。生保レディ...(続きを読む)

昭和50(1975)年代後半になると、平均寿命が伸びてきたことにより、一定の期間で保障が切れる「定期付養老保険」ではなく、一生涯保障が継続する「終身保険」への関心が除々に高まってきました。

昭和54(1979)年、コンサルティング営業を中心とした「ソニー・プルデンシャル生命」(後、昭和62(1987)年に合併契約を解消し、ソニー生命とプルデンシャル生命に分割して改称)が設立されました。生保レディ...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

歴史で覚える日本の生命保険3

日本の工業化の発展に伴い、勤労者の数は著しく増大したため、企業による福祉制度が発展していきました。これに伴い、昭和23(1948)年以降、企業の福祉制度として「団体定期生命保険」の利用を進めた結果、年々その契約は増えていきました。また、人口の都市集中傾向は著しくなり、封建的な大家族制度が崩壊したため、生活保障の必要性が一般に認知されるようになりました。

日本が世界一の“生命保険大国”となった理由...(続きを読む)

日本の工業化の発展に伴い、勤労者の数は著しく増大したため、企業による福祉制度が発展していきました。これに伴い、昭和23(1948)年以降、企業の福祉制度として「団体定期生命保険」の利用を進めた結果、年々その契約は増えていきました。また、人口の都市集中傾向は著しくなり、封建的な大家族制度が崩壊したため、生活保障の必要性が一般に認知されるようになりました。

日本が世界一の“生命保険大国”となった理由...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

歴史で覚える日本の生命保険2

大正3(1914)年に第一次大戦が起りましたが、わが国は直接に戦禍を受けず、むしろ物資補給国として、経済は活性化してきました。この時期にわが国の資本主義経済も一応の基礎を固め、生命保険事業も大きく成長したのです。一方、資本主義の発達とともに、社会運動が盛んに行われ、政府としても労働者の福祉対策を考える必要に迫られました。

すでに、明治の末から検討されていたことでしたが、大正3(1914)年に当時の...(続きを読む)

大正3(1914)年に第一次大戦が起りましたが、わが国は直接に戦禍を受けず、むしろ物資補給国として、経済は活性化してきました。この時期にわが国の資本主義経済も一応の基礎を固め、生命保険事業も大きく成長したのです。一方、資本主義の発達とともに、社会運動が盛んに行われ、政府としても労働者の福祉対策を考える必要に迫られました。

すでに、明治の末から検討されていたことでしたが、大正3(1914)年に当時の...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

生命保険に加入している全てのユーザーに、少しばかりの提案を

こんにちは、石川です。

久しぶりに生命保険の話をしてみます。

実は、とある私のユーザーに先日こんな風に訊かれました。

「石川さん、本当にあなたを信じていいの?」

ここだけ読んだら、私、単なる悪徳保険募集人ですが(苦笑)、実はこのフレーズの前には

「掛けたお金が増えて返ってくるって言うけれど、」

とい...(続きを読む)

こんにちは、石川です。

久しぶりに生命保険の話をしてみます。

実は、とある私のユーザーに先日こんな風に訊かれました。

「石川さん、本当にあなたを信じていいの?」

ここだけ読んだら、私、単なる悪徳保険募集人ですが(苦笑)、実はこのフレーズの前には

「掛けたお金が増えて返ってくるって言うけれど、」

とい...(続きを読む)

- 石川 智

- (ファイナンシャルプランナー)

子どもが独立したとき

子どもが独立すると、必要保障額は一気に少なくなります。残された子どもへの生活費と教育費の確保が不要になるからです。多額の死亡保障から生きるための保障である医療保障、介護保障、老後保障の経済的リスクに備えることが大切です。受給できる年金や退職金の額などを把握し、運用方法とともに、財産の次世代への引き継ぎとして贈与や相続のことも考えて見直しをしましょう。

残された家族の不足する生活費を用意する場合の...(続きを読む)

子どもが独立すると、必要保障額は一気に少なくなります。残された子どもへの生活費と教育費の確保が不要になるからです。多額の死亡保障から生きるための保障である医療保障、介護保障、老後保障の経済的リスクに備えることが大切です。受給できる年金や退職金の額などを把握し、運用方法とともに、財産の次世代への引き継ぎとして贈与や相続のことも考えて見直しをしましょう。

残された家族の不足する生活費を用意する場合の...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

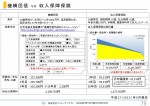

【遺族年金】万一の時に家族には…

![]() 一家の大黒柱に万一のことがあった際、遺族の生活保障として遺族年金(遺族給付)という公的保障があります。加入している公的年金制度によって、国民年金の「遺族基礎年金」、厚生年金の「遺族厚生年金」、共済年金の「遺族共済年金」があります。職業や収入や家族構成によって、支給額や支給期間等は異なります。私的な保障(民間の保険)に加入する前に、まずは公的な保障を理解しておくべきだと思います。この機会に、ご自身や...(続きを読む)

一家の大黒柱に万一のことがあった際、遺族の生活保障として遺族年金(遺族給付)という公的保障があります。加入している公的年金制度によって、国民年金の「遺族基礎年金」、厚生年金の「遺族厚生年金」、共済年金の「遺族共済年金」があります。職業や収入や家族構成によって、支給額や支給期間等は異なります。私的な保障(民間の保険)に加入する前に、まずは公的な保障を理解しておくべきだと思います。この機会に、ご自身や...(続きを読む)

- 小川 正之

- (ファイナンシャルプランナー)

子どもが生まれたとき

子どもが生まれると、必要保障額は一気に上昇しますので、しっかりとした死亡保障が必要となります。死亡保障の適切な金額は、家族構成、共働きか専業主婦(主夫)なのか、子どもの進路、現在の収入・資産状況などによって異なりますが、まずは貯蓄がどのくらいあるか確認するところからはじめましょう。家族の経済的担い手である大黒柱が亡くなったとき、貯蓄で不足する金額を保険でまかなうことができます。

一番多額の死亡保...(続きを読む)

子どもが生まれると、必要保障額は一気に上昇しますので、しっかりとした死亡保障が必要となります。死亡保障の適切な金額は、家族構成、共働きか専業主婦(主夫)なのか、子どもの進路、現在の収入・資産状況などによって異なりますが、まずは貯蓄がどのくらいあるか確認するところからはじめましょう。家族の経済的担い手である大黒柱が亡くなったとき、貯蓄で不足する金額を保険でまかなうことができます。

一番多額の死亡保...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

「住宅ローン」の基本

住宅ローンについての基本的な解説です。お役立ていただければ幸いです。 返済方法 ・元金の減少が遅く、返済が進むにつれて元金分の比率が高くなる。 ・同じ返済期間の場合、元金均等返済よりも総返済額が多くなる。 ●元金均等返済 ・毎月の返済額(元金+利息)は返済が進むにつれて少なくなっていく ・当初の返済額は多く、元金の減少が早い。 ・同じ返済期間の場合、元利均等返...(続きを読む)

- 小川 正之

- (ファイナンシャルプランナー)

保険の見直しはなぜ必要?

ライフプランの変更や自分自身の経済状況の変化などによって、必要保障額は増減するものです。このため、定期的に保険の見直しをすることが大切です。主なライフプランの変化は以下です。

結婚したとき

配偶者に対する責任から、ある程度の死亡保障が必要となりますが、共働きか専業主婦(主夫)なのか、夫婦の価値観などによって保険の入り方は異なります。まずは、お互いに独身の頃から加入している保険の保障内容や保障額...(続きを読む)

ライフプランの変更や自分自身の経済状況の変化などによって、必要保障額は増減するものです。このため、定期的に保険の見直しをすることが大切です。主なライフプランの変化は以下です。

結婚したとき

配偶者に対する責任から、ある程度の死亡保障が必要となりますが、共働きか専業主婦(主夫)なのか、夫婦の価値観などによって保険の入り方は異なります。まずは、お互いに独身の頃から加入している保険の保障内容や保障額...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

「保険」安かろう良かろう

先日の週刊東洋経済に、保険の特集が載っていました。保険についての特集は度々登場しますが、内容は大きく変わっていないように思います。今回は、その特集記事を私なりの解釈も含めて紹介させていただきます。保障や保険について考える際に、一つの情報としてお役立ていただければ幸いです。 「安かろう 悪かろう」ではない同じ保障内容でも、保険会社や保険商品によって保険料は大きく異なります。例えば、30歳男性が今後...(続きを読む)

- 小川 正之

- (ファイナンシャルプランナー)

共働き夫婦の選択肢「連生団体信用生命保険付き住宅ローン(クロスサポート)」

平成24年から、経済産業省は東京証券取引所と共同で、女性活躍推進に優れた上場企業を「なでしこ銘柄」として選定しています。様々な政策も後押しする中で、お客さまや私の友人においても共働き夫婦が増えていると感じています。(夫婦の収入格差は少なくなっており、妻の方が高年収という家庭も少なくないと思います。)共働き夫婦の増加に伴い、夫婦で住宅ローンを組む割合は全体の約2割まで増加しているそうです。しかし、夫...(続きを読む)

- 小川 正之

- (ファイナンシャルプランナー)

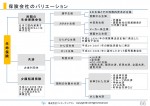

保険会社のバリエーション

経済的リスクをカバーする金融商品である生命保険を取り扱っているのは、日本で国内営業する相互会社もしくは株式会社である「民間の生命保険会社」、非営利団体である「共済」、平成18(2006)年4月の保険業法改正により設立された「少額短期保険」があります。最適な保険選びには保険会社選びもとても重要になってきます。それぞれの特徴について解説していきましょう。

民間の生命保険会社は、平成27(2015)年...(続きを読む)

経済的リスクをカバーする金融商品である生命保険を取り扱っているのは、日本で国内営業する相互会社もしくは株式会社である「民間の生命保険会社」、非営利団体である「共済」、平成18(2006)年4月の保険業法改正により設立された「少額短期保険」があります。最適な保険選びには保険会社選びもとても重要になってきます。それぞれの特徴について解説していきましょう。

民間の生命保険会社は、平成27(2015)年...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

保険料払込方法のバリエーション

保険料の払込方法は、毎月支払う「月払」、半年ごとに支払う「半年払」(半年払を取り扱っていない会社もあります)、毎年1回支払う「年払」、まとまったお金で支払う「全期前納」があります。同じ保障内容でも、保険料の払込方法によって、総払込保険料が異なります。総払込保険料は、

▲月払>半年払>年払>全期前納

となり、まとめて払い込む方法をとるほど、保険料負担が軽減できます。

「半年払」や「年払」は、保...(続きを読む)

保険料の払込方法は、毎月支払う「月払」、半年ごとに支払う「半年払」(半年払を取り扱っていない会社もあります)、毎年1回支払う「年払」、まとまったお金で支払う「全期前納」があります。同じ保障内容でも、保険料の払込方法によって、総払込保険料が異なります。総払込保険料は、

▲月払>半年払>年払>全期前納

となり、まとめて払い込む方法をとるほど、保険料負担が軽減できます。

「半年払」や「年払」は、保...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

保険料の払込期間はいつまでにする?

保険料の払込期間は、保険期間より短く、一定年齢または一定期間で終了(満了)する「有期払い」、保険期間と同じ期間で支払う「全期払い」(「終身払」)、払込期間は設けず、保険期間全体の保険料をまとまったお金で支払う「一時払」があります。同じ保障内容でも、保険料の払込期間によって、月々の保険料と総払込保険料が異なります。まとまったお金は限られた人しか用意できないということと、バブル崩壊後の平成5(1993...(続きを読む)

保険料の払込期間は、保険期間より短く、一定年齢または一定期間で終了(満了)する「有期払い」、保険期間と同じ期間で支払う「全期払い」(「終身払」)、払込期間は設けず、保険期間全体の保険料をまとまったお金で支払う「一時払」があります。同じ保障内容でも、保険料の払込期間によって、月々の保険料と総払込保険料が異なります。まとまったお金は限られた人しか用意できないということと、バブル崩壊後の平成5(1993...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

保険加入のタイミングはいつ?

保険加入で一番大切なことは、何のために生命保険に加入するかということです。生命保険というと、死亡したときにもらうお金というイメージが強いですが、死亡保障の他に、生きるための保障として医療保障、介護保障、老後保障も重要です。この“4つの保障”をバランスよく保険でまかなうことが理想です。すべての人に必要なのは、医療保障と老後保障です。

生命保険は、経済的リスクをカバーする金融商品ですので、保...(続きを読む)

保険加入で一番大切なことは、何のために生命保険に加入するかということです。生命保険というと、死亡したときにもらうお金というイメージが強いですが、死亡保障の他に、生きるための保障として医療保障、介護保障、老後保障も重要です。この“4つの保障”をバランスよく保険でまかなうことが理想です。すべての人に必要なのは、医療保障と老後保障です。

生命保険は、経済的リスクをカバーする金融商品ですので、保...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

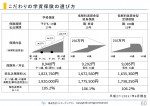

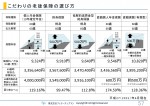

こだわりの学資保険の選び方

親が生きていても亡くなっていても、確実に教育費を確保する方法として、さまざまな種類の保険があります。代表的な商品を確認しておきましょう。

学資保険(こども保険)は、子どもの進学時に合わせて祝金や満期保険金が受け取れる教育費の準備を目的とした保険です。保険会社によって呼び名が異なったり、いろんな保障内容がありますが、被保険者である子どもが病気やケガで入院したときの医療保障、死亡保障がついているタイ...(続きを読む)

親が生きていても亡くなっていても、確実に教育費を確保する方法として、さまざまな種類の保険があります。代表的な商品を確認しておきましょう。

学資保険(こども保険)は、子どもの進学時に合わせて祝金や満期保険金が受け取れる教育費の準備を目的とした保険です。保険会社によって呼び名が異なったり、いろんな保障内容がありますが、被保険者である子どもが病気やケガで入院したときの医療保障、死亡保障がついているタイ...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

こだわりの老後保障の選び方

老後保障を確実に確保する方法として、さまざまな種類の保険があります。価値観に合わせて組み合わせて加入すると合理的です。代表的な商品を確認しておきましょう。

個人年金保険は、契約時に定めた年齢から毎年一定額の年金が受け取れる保険です。老後の生活資金準備を目的とする年金保険には、「定額」と「変額」がありますが、個人年金保険とは、「定額個人年金保険」を意味します。

一般勘定(主に長期の債券)で保険料を...(続きを読む)

老後保障を確実に確保する方法として、さまざまな種類の保険があります。価値観に合わせて組み合わせて加入すると合理的です。代表的な商品を確認しておきましょう。

個人年金保険は、契約時に定めた年齢から毎年一定額の年金が受け取れる保険です。老後の生活資金準備を目的とする年金保険には、「定額」と「変額」がありますが、個人年金保険とは、「定額個人年金保険」を意味します。

一般勘定(主に長期の債券)で保険料を...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

生命保障を考える際の手順

「家計簿診断」や「支出の見直し」といった家計チェックの中で、 必ずと言っていいほど登場するのが生命保険や共済の掛け金に関する項目です。 生命保険文化センターが行っている 『生命保険に関する全国実態調査(平成24年度)』によりますと、 一世帯あたりが加入している保険や共済は平均4.1件で、 支払っている掛け金の平均額は年間41.5万円にのぼります。 50万円を超えていた10年前か...(続きを読む)

- 栗本 大介

- (ファイナンシャルプランナー)

個人年金保険と変額個人年金保険の違いは?

年金保険は、老後の生活資金準備を目的とする、契約時に定めた年齢から毎年一定額の年金が受け取れる保険です。

途中で解約しても解約返戻金があるため、一般的には「貯蓄性のある保険」と言われます。そのため、保険料を決める要素の1つである予定利率がとても重要になってきます。

同じ年齢時に、同じ保険金額に加入するなら、

予定利率が高い ⇒ 保険料が安くなります

予定利率が低い ⇒ 保険料が高くなります

...(続きを読む)

年金保険は、老後の生活資金準備を目的とする、契約時に定めた年齢から毎年一定額の年金が受け取れる保険です。

途中で解約しても解約返戻金があるため、一般的には「貯蓄性のある保険」と言われます。そのため、保険料を決める要素の1つである予定利率がとても重要になってきます。

同じ年齢時に、同じ保険金額に加入するなら、

予定利率が高い ⇒ 保険料が安くなります

予定利率が低い ⇒ 保険料が高くなります

...(続きを読む)

- 田中 香津奈

- (ファイナンシャルプランナー)

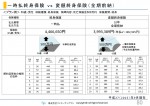

収入保障保険の進化系 メディフィット収入保障保険

1.特定(3大)疾病保険料払込免除特約とは? そして、ここ最近の傾向として、「特定(3大)疾病保険料払込免除特約」が付加できる保険会社が多くなってきている。 この特約は、特定(3大)疾病になって所定の状態になった場合に、保険料を払わなくてもよくなるという特約。 特定(3大)疾病とは、がん、脳卒中、急性心筋梗塞。 ただ、この所定の状態というのが、保険会社の約款に細かく規定されてい...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

219件中 1~50 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。