お金と資産の運用全般 の専門家が生活やビジネスに役立つコラムを発信 (4ページ目)

-

全コンテンツ

表示 -

専門家

専門家

(15件) -

サービス

サービス

(4件) -

Q&A

Q&A

絞込対象外 -

コラム

コラム

(2,826件) -

写真

写真

(3件)

[ お金と資産の運用 ] をさらに絞込む

-

お金と資産の運用全般

[

]

]

- 資産形成

- 資産運用・管理

- 投資計画・ポートフォリオ作成

- 退職金運用・管理

- 各種のお金と資産の運用

お金と資産の運用全般 に関する コラム 一覧

- 表示順序:

- 新着順

- 閲覧数の多い順

2,826件中 151~200 件目

![]() RSS

RSS

投資 基礎知識 運用成績に大きなインパクトはコストです。

長期の資産運用をお考えの場合には、購入~保有~売却までのコストが重要です。

ご自分が商品を販売するケースをお考えください、出来るだけ、ご自分の利益が上がる商品をお客様にお勧めすると思います。従って売り手が薦めるものは、買い手にはコストの高いものに成ります。従って、相手が勧めない、商品の中から有利なものを探す必要があります。

よく、成績がよければコストが高くても良いのでは、といわれる方が多いので...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

新年コラム~日本の景気が良くなるために

資産運用 主要株価指数と為替換算で見る2011年の成果

![]() 新しい年を迎え、お喜び申し上げます。昨年の資産運用は如何でしたでしょうか。

毎日のように、NYダウがいくらになった、香港市場は上がった、下がったというニュースが流れますが、それらはドル表示、香港ドル表示での騰落で、日本に居て円で暮らす我々に関係する数値は、それらの指数と為替変動を掛け合わせた数値です。

掲載した表は、海外にいる方が、日本株を購入すると、現地通貨ではどのように変わるのか、日本の方...(続きを読む)

新しい年を迎え、お喜び申し上げます。昨年の資産運用は如何でしたでしょうか。

毎日のように、NYダウがいくらになった、香港市場は上がった、下がったというニュースが流れますが、それらはドル表示、香港ドル表示での騰落で、日本に居て円で暮らす我々に関係する数値は、それらの指数と為替変動を掛け合わせた数値です。

掲載した表は、海外にいる方が、日本株を購入すると、現地通貨ではどのように変わるのか、日本の方...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用講座 ~現代ポートフォリオ理論の基本的なメッセージ

今回はリスクを軽減する方法についてご説明します。 資産運用における最も基礎的なリスクの軽減方法は「分散して投資する」ことです。 それが現代ポートフォリオ理論の基本的なメッセージです。 具体的には大別すると銘柄分散、資産分散(地域分散を含む)、時間分散の3つが挙げられます。 今回はその内、銘柄分散と資産分散についてお話します。 まず銘柄分散とは、例えば国内株式であればトヨ...(続きを読む)

- 松永 文夫

- (ファイナンシャルプランナー)

ETF(上場投資信託)とインデックス・ファンドの違い・購入方法編

資産運用⑫では、ポートフォリオに組む商品として、インデックス・ファンドをご紹介しました。

今回はインデックス・ファンドと同じく、指数などに連動する投資信託としてETFをご紹介します。

ETFとはExchange Traded Fundsの略で、東京証券取引所などの株式市場に株式コードをつけて上場している投資信託の総称です。

その価格は、株価指数(TOPIXや日経平均)、金などの商品価格や商品指...(続きを読む)

資産運用⑫では、ポートフォリオに組む商品として、インデックス・ファンドをご紹介しました。

今回はインデックス・ファンドと同じく、指数などに連動する投資信託としてETFをご紹介します。

ETFとはExchange Traded Fundsの略で、東京証券取引所などの株式市場に株式コードをつけて上場している投資信託の総称です。

その価格は、株価指数(TOPIXや日経平均)、金などの商品価格や商品指...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資 基礎知識 ETFと再投資について

再投資について 取引方法のなかで、現状日本の証券会社が扱う国内外のETFの分配金は 全て払い出されるためファンドで可能な再投資が出来ません。 通常、当該ETFが保有する株式等から得られるインカムゲインは、信託報酬等の経費を引いたのちの余剰が分配金として払いだされます。 私はこのことがETFの最大の弱点と考えています。 再投資は複利で運用という効率的な手法ですので、長期投資では重要なポイント...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券のリターンはリスクに見合うのか 収益とコスト

★収益に寄与するためには、コストとしての手数料が重要です。 為替手数料のほかに様々なコストが付加されていますが、一般投資家には購入価格に含まれているため、市場で購入する株式とは異なり、実際のコストは不透明です。 ただ、為替手数料は購入前に各社のHP等で確認が出来ます。 例えば、ネット証券大手のA証券の外貨購入・売却のスプレッド(費用)は 米ドル±0.25円、ユーロ±0.50円、豪ドル±0.70円...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 日本のETFの選び方(日本株指数)について

我々日本の投資家とって、生活の根源は日本ですし、外国市場のETFを外貨で購入されていても、将来日本で使用するために購入するのですから、円貨への交換が必要になります。 従い、資産配分方針で決定した日本株式への配分比にあわせ、国内株を対象とするETF銘柄の中からお選びになることになります。 ★日本で一般投資家を対象としている証券会社全てで上記の銘柄が購入できます。 この点が、通常の投資信託とは大き...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本市場での外国株指数ETFは購入に疑問符

![]() ○海外の株式指数および国債に連動するものは残念ながら東証・大証合わせて銘柄しかありません。

良く知られている指数として、NYダウ、MSCIコクサイ、MSCIエマージング、ナスダック100、スタンダードプアーズ500、そしてSP国債指数などに連動する銘柄等があります。

しかし、売買高を確認するとETFとしては、極めて小さなものが多く、購入は躊躇せざるを得ません。

例えば、2012年1月16日の売...(続きを読む)

○海外の株式指数および国債に連動するものは残念ながら東証・大証合わせて銘柄しかありません。

良く知られている指数として、NYダウ、MSCIコクサイ、MSCIエマージング、ナスダック100、スタンダードプアーズ500、そしてSP国債指数などに連動する銘柄等があります。

しかし、売買高を確認するとETFとしては、極めて小さなものが多く、購入は躊躇せざるを得ません。

例えば、2012年1月16日の売...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

こんな時こそ資産運用の基本を学ぶ

海外ETF選定の考え方とその銘柄例-株式編

我々悩み多き一般投資家としてのETF選定にむけた、考え方と例を取り上げました。 株式への資産配分をあれこれ悩まれていらっしゃる方には、 1銘柄で世界の大手企業をカバーする世界指数に連動するETFがあります。 MSCIワールド指数などです 米国のNYSE Arca市場に FTSEオールワールド・インデックスに連動する、 バンガード・トータル・ワールド・ストックETFが上場されています。 いずれか...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外ETF選定の考え方と銘柄例-債券他

![]() 債券型は対象とする債券の分類なども少なく、米国市場への偏りがありますが、国内外の債券に投資する際には、信託報酬の低い、インデックス・ファンドをポートフォリオに組入れることも検討されると宜しいかと思います。

米国市場での債券型は種類も多く、米国国債の短期、中期、長期などに対応したもの、ハイイールド債を対象とするものなどを、資産配分の中で、ワンポイントでこれらETFの配分もお考えになると、インカムリ...(続きを読む)

債券型は対象とする債券の分類なども少なく、米国市場への偏りがありますが、国内外の債券に投資する際には、信託報酬の低い、インデックス・ファンドをポートフォリオに組入れることも検討されると宜しいかと思います。

米国市場での債券型は種類も多く、米国国債の短期、中期、長期などに対応したもの、ハイイールド債を対象とするものなどを、資産配分の中で、ワンポイントでこれらETFの配分もお考えになると、インカムリ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

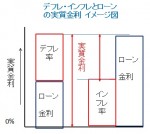

外国債券のリターンはリスクに見合うのか 実質金利の考え方

週刊ダイヤモンド2010年12月4日号「マネー経済の歩き方」で私淑する山崎元さんが、資産配分に外国債券は? というコラムを書いています。 概意は、資産配分で外国債券に配分するのは、期待リターンの低さに比べリスクが大きすぎるので、反対だというものです。 私も、現時点(債券バブルの状況ではリーターンが低い)では同感です。従いまして、今月の「FP便り」は外貨建債券について考えてみました。 一般の個人...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マンション経営の収入についてリスクを考えよう

このところ、投資用マンションの広告や売り込みが頻繁にかかってきます。また、ワンルームマンションへの投資のご質問もあり、もし、投資をする際には、下記のリスクを踏まえて行うようアドバイスをしています。 マンション経営で収益をあげられる為には、下記のリスクを確認することが必要です。 ○ マンション経営から入る収入は、家賃、更新料、礼金などですが 実質的な家賃収入=家賃×12ヶ月×空室率で表されます...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ケイマン諸島と租税回避

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 先週末、国内の独立系投資顧問会社が企業年金から受託した約2000億円のほとんどが、溶けてしまっていたというニュースが流れました。 預かった資金の大部分を、租税回避地...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

資産運用 金利上昇による債券価格の下げ幅

このところ、国内株式の不調と国内の景気停滞感から、新聞の広告に証券会社や銀行等の金融機関から海外債券の発売が掲載されています。また、国内でもリスク回避の観点から国債の消化は依然として順調です。 よく、債券は確実資産と言われることが多いのですが、債券の種類や価格の構成とリスクについて、正しく把握してご購入されるようお勧めします。 しかしながら、債券の価格も急騰と急落があります。 株式は東京証券所...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 債券=公社債を保有するメリットとデメリット

重要な金融商品として、株式と債券がありますが、株式よりも債券は、解りにくい商品かと思います。これから数回かけて、債券とは何かを考えて参ります。 債券は、国、地方自治体、地方公共団体、民間企業、または外国の政府や法人などが、投資家から資金を借り入れ、その代わりに発行する一種の借金の証文「借用証書」です。日本国債や東電債などが有名ですが、東京都債、ソフトバンク債など、様々な社債が在ります。 借用証...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

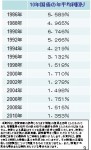

資産配分、10年間の運用成績

私のセミナーでも、資産運用の成果の約90%は資産配分(アセットアロケーション)による者と説明しています。

とは言いながら、どのような資産配分であったなら、自分に合っているのか、または直近10年でどのように資産配分しておけば良かったのかを検証してみました

表は2011年5月31日に保有している資産がどのようになっているかとして判断して下さい。

もし、10年前の2001年6月1日に投資して、2011...(続きを読む)

私のセミナーでも、資産運用の成果の約90%は資産配分(アセットアロケーション)による者と説明しています。

とは言いながら、どのような資産配分であったなら、自分に合っているのか、または直近10年でどのように資産配分しておけば良かったのかを検証してみました

表は2011年5月31日に保有している資産がどのようになっているかとして判断して下さい。

もし、10年前の2001年6月1日に投資して、2011...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

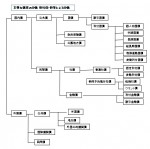

資産運用 債券の種類 どのようのものがあるのか

債券には、様々な分類があります。

公社債という分け方で公共債と民間債(社債)等です。それを系統的に落としたものが図です

外国債の中にも、国内債と同様な分類が出来るのですが、省略しています

また、利付債(通常は半年ごとに利息が支払われ、償還時に額面金額で償還される債券)

と割引債(利息の支払いは無いのですが、額面金額から利息相当分を割り引いた価格で発行され。償還時に額面金額で償還される債券)

...(続きを読む)

債券には、様々な分類があります。

公社債という分け方で公共債と民間債(社債)等です。それを系統的に落としたものが図です

外国債の中にも、国内債と同様な分類が出来るのですが、省略しています

また、利付債(通常は半年ごとに利息が支払われ、償還時に額面金額で償還される債券)

と割引債(利息の支払いは無いのですが、額面金額から利息相当分を割り引いた価格で発行され。償還時に額面金額で償還される債券)

...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 債券の発行条件の違い

債券の発行には「表面利率」「発行価格」「償還期限」「利払い」の4つの条件が予め決められています。 表面利率(クーポン・レート)は 額面金額に対して支払われる1年間の利息のことです。変動利付債を除いて、償還まで変更されない固定金利です。 また、債券の利息のことをクーポンと呼ばれるため、クーポンレートともいわれます。 利息が支払われない割引債をゼロクーポン債と言います。利息相当分は割割り引いて発行...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

内国債券の税金と外国債券の種類と税金

債券の税金は、現在優遇税制が適用されている上場株式の売買益とは異なり、重いものになっています。 利付債の利息には、預貯金と同じく20%の源泉分離課税が掛ります。 また、償還差益(購入時の価格と償還時の額面価格との差益)は、雑所得として総合課税扱いに為ります。 債券の売買益は原則として非課税です。 ただし、転換社債型新株予約権付社債(通常転換社債と呼ばれます)等は株式と同様の扱いに為っています...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 高金利国の通貨建て債券購入の際の注意点

現在各証券会社、銀行からで高金利をうたった債券が販売されていますが、為替の変化が無い場合でも、「思っている」よりも利益が上がらないケースがあります。それは何故? 例えば、国際金融公社(IFC)の債券は複数の新興国通貨建ての債券があります。 一例を挙げると、クーポンが税引き前で9.94%、10.00%で販売されています。また償還までの日数も2年や3年と短いため、現在の為替レベルが継続するかも知れな...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 投資信託は分配金なしが運用効率で有利

![]() 相談者から、多くのFPの答えが、多分配型のファンドは資産形成には不向き、効率的ではないと回答が寄せられているが、10年という期間でみると、毎月分配型のファンドで再投資を行った場合と分配金なしのファンドの基準価格に大きな差が無いので、毎月分配のファンドでも良いのではないか、とのご質問が載りました。

私も、長期投資の観点とファンドの仕組みによる効率性の悪さの両面から回答しています。

現在、高金利国...(続きを読む)

相談者から、多くのFPの答えが、多分配型のファンドは資産形成には不向き、効率的ではないと回答が寄せられているが、10年という期間でみると、毎月分配型のファンドで再投資を行った場合と分配金なしのファンドの基準価格に大きな差が無いので、毎月分配のファンドでも良いのではないか、とのご質問が載りました。

私も、長期投資の観点とファンドの仕組みによる効率性の悪さの両面から回答しています。

現在、高金利国...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 個人投資家のリターンの構造

- 吉野 充巨

- (ファイナンシャルプランナー)

換金できない外国通貨に注意

換金できない外国通貨に注意 最近の投資詐欺として増えているのが、換金困難な通貨を高値で売り付けるというものです。 例えば、アフガン(アフガニスタンの通貨)やディナール(イラクの通貨)などを将来高くなるからと売り付けておいて、将来換金できないというもの。 確かに後進国は将来には魅力的かもしれないですが、ジンバブエでもあった2度のデノミ等して通貨破綻・・・など怖いことも沢山あります。 やはり美...(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

外国債券の金利は実質金利と為替で考えましょう

2011年7月現在、銀行や証券会社から多くの外貨建て債券が販売されています。また、それらにあろうことか、当該債券の発行国の通貨以外の通貨で利子を支払う仕組みを付けたものが販売され、売り上げを伸ばしています。

必ず、損をするとは言えないものの、リスクの大きな商品であることは間違いありません。

大きく儲けることがあるけれども、損失が出てしまう事も在ることを理解してのご購入をお勧めします。

債券を購入...(続きを読む)

2011年7月現在、銀行や証券会社から多くの外貨建て債券が販売されています。また、それらにあろうことか、当該債券の発行国の通貨以外の通貨で利子を支払う仕組みを付けたものが販売され、売り上げを伸ばしています。

必ず、損をするとは言えないものの、リスクの大きな商品であることは間違いありません。

大きく儲けることがあるけれども、損失が出てしまう事も在ることを理解してのご購入をお勧めします。

債券を購入...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の行方と金利の動向-1

様々な経済事象の中で、金利動向は私たちの家計に重大な影響を与えます。

金利が上がれば、住宅ローンを変動金利で借り入れている方は、返済額が上昇します。金利が上昇すると物価へも影響し、価格上昇は家計に打撃を与えます。

金利上昇に影響する要素として、景気が回復し給与も上がることで需要が喚起され、物やサービスの価格が上がり、投資意欲が高まるために、金利が上昇する「良い金利の上昇」

が在ります。この場合に...(続きを読む)

様々な経済事象の中で、金利動向は私たちの家計に重大な影響を与えます。

金利が上がれば、住宅ローンを変動金利で借り入れている方は、返済額が上昇します。金利が上昇すると物価へも影響し、価格上昇は家計に打撃を与えます。

金利上昇に影響する要素として、景気が回復し給与も上がることで需要が喚起され、物やサービスの価格が上がり、投資意欲が高まるために、金利が上昇する「良い金利の上昇」

が在ります。この場合に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の行方と金利の動向-2

現在、金融機関による、日本国債の消化は順調です。ただ、これは貸出先が少ないために、国債を購入をしているという、運用先が無いことによる国債購入=低金利が続いています。では、この状態が何時までも続くのでしょうか。

既に銀行の国債保有は、日銀の調査によれば、23年4月末で総資産の2割に迫っています。この先、国債を買い続けるには、貸出を絞ることになりますが、復興のための資金需要が発生していますし、住宅ロー...(続きを読む)

現在、金融機関による、日本国債の消化は順調です。ただ、これは貸出先が少ないために、国債を購入をしているという、運用先が無いことによる国債購入=低金利が続いています。では、この状態が何時までも続くのでしょうか。

既に銀行の国債保有は、日銀の調査によれば、23年4月末で総資産の2割に迫っています。この先、国債を買い続けるには、貸出を絞ることになりますが、復興のための資金需要が発生していますし、住宅ロー...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債の行方は価格の低下=金利の上昇に繋がります

昨日に引き続き、日本国債の行く絵について考えてみました。 国内の金利が上昇すると、日本国債を買うための外資の円買いにより、とりあえずは円高になります。ただ、長期的には為替は購買力平価に沿って変化するので、「国内の金利上昇≒インフレ率の上昇」により将来的には円の価値は低下致します。 円安に為るとどのようになるのかが気になります。このケースの場合には、経済的な発展=需要の拡大によりインフレが発生す...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本国債が海外で低評価を得た際の円安と対応

前回まで、国債価格が下落する=金利が上がる≒インフレ率があがる、お話をしました。 では、国債価格が急激に下がると、通貨としての円はどのようになるのでしょうか。 国債を海外で購入してもらう際に、現在の価格が1ドルであった場合に、0.8ドルでしかし販売できなかったとします。これは、日本政府の徴税能力、在世改革の姿勢に信認が得られていないことを示します。現在の1ドルは約80円ですから、日本国債の価格8...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

個人にとって円安は資産の減少、円高は資産の増加

債の暴落や、インフレ率の上昇による円安と円高の資産に対する影響について、ご説明いたします 円安のケースを考えた場合、1ドルを80円で購入し、しばらくして1ドル120円になった場合、ドルを売却して120円を得たとします。(費用・税は除く) 円で考えた場合、40円が利益として認識されます。ただ、これは、国内から考えた為替だけの範囲での出来事です。 外国からご自身の観た場合、先程まで日本の資産を12...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外貨に投資するなら預金では無く外貨MMF

況は益々円高が進んでいます。ここまで進むと円安に反転するのでは、との期待が高まり、外貨に投資される方が増えています。ただ、デフレ下の日本円は当面、円安にはならないと考えています。ただし、近い将来、国債の消化が進まない時代が来て、金利の上昇とインフレの可能性も出てきました。その時に備え、外貨に分散投資をしておくことはリスク分散の観点から、私はお勧めしています。その際の一つの商品として、外貨MMFをご...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

株価指数を円換算で比較すると別な世界が解る

このところ、世界市場の株価の回復が急ピッチです。新聞でもNYダウが2カ月ぶりに高値を更新などと報道されています。

これらの報道で使用している数値は、各国の株式市場を代表する指数での表示です。例えば、ニューヨークダウ、香港ハンセン指数等です。

ただ、我々日本の個人投資家がそれらの指数に連動するETFやインデックス投信に投資する場合は、何れを購入しようとも、円から米ドルへ交換し、投資成果を得るには米...(続きを読む)

このところ、世界市場の株価の回復が急ピッチです。新聞でもNYダウが2カ月ぶりに高値を更新などと報道されています。

これらの報道で使用している数値は、各国の株式市場を代表する指数での表示です。例えば、ニューヨークダウ、香港ハンセン指数等です。

ただ、我々日本の個人投資家がそれらの指数に連動するETFやインデックス投信に投資する場合は、何れを購入しようとも、円から米ドルへ交換し、投資成果を得るには米...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

一般投資家はプロに勝てるのか

このところ、資産運用のコラムを書き続けています。資産運用の世界で、我々一般投資家は、機関投資家(プロ)と競う事が出来るのでしょうか。について述べさせていただきます。

昨年の7月25日日経で、東証が高速取引に対応するためのシステム対応を進めたことが掲載されています。現在、世界の証券取引所同士で、超高速への熾烈な競争が行われています。

何故ならば、機関投資家を含む金融機関が、金融工学をベースに新しい...(続きを読む)

このところ、資産運用のコラムを書き続けています。資産運用の世界で、我々一般投資家は、機関投資家(プロ)と競う事が出来るのでしょうか。について述べさせていただきます。

昨年の7月25日日経で、東証が高速取引に対応するためのシステム対応を進めたことが掲載されています。現在、世界の証券取引所同士で、超高速への熾烈な競争が行われています。

何故ならば、機関投資家を含む金融機関が、金融工学をベースに新しい...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

株価大幅上昇の理由を考える

貿易収支から見た国債金利上昇のシナリオ

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 日本国債は、日本国内の投資家が90%以上保有しており、 安全だというのが定説である。 今まで日本国債は、外国人投資家に国債を売り込まれた影響で 財政危機に陥ったギリシャとは違うということだった。 ところが、その安全神話が徐々に脅かされているという見通しを 発表した三菱東京UFJ銀行の分析は、貿易収支が赤字に転落すると ...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

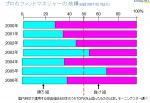

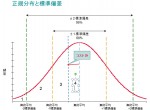

プロが平均に勝てない理由-正規分布とコスト

前回は、一般投資家がプロに勝てない時代が来たことを紹介しました。

では、一般投資家はプロに運用を任せておけば良いのでしょうか。実は、プロもインデックス(平均)には勝てないのです。

インデックスとは、対象とする市場の平均のことです。例えばTOPIXは東京証券取引所の一部に上場している銘柄の平均です。

投資信託の目論見書や運用レポートに、ベンチマークを上回る成果を目指すとありますが、日本株を対象と...(続きを読む)

前回は、一般投資家がプロに勝てない時代が来たことを紹介しました。

では、一般投資家はプロに運用を任せておけば良いのでしょうか。実は、プロもインデックス(平均)には勝てないのです。

インデックスとは、対象とする市場の平均のことです。例えばTOPIXは東京証券取引所の一部に上場している銘柄の平均です。

投資信託の目論見書や運用レポートに、ベンチマークを上回る成果を目指すとありますが、日本株を対象と...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資信託を1年で買い替えるのは損失を覚悟で

前回のコラムで、標準偏差とインデックス及び投資はコストが重要との話を載せました。 週刊ダイヤモンドの特集「為替取引入門」ファンドの全評価として一般向けの「909投信」が掲載されています。その中でもコストへの言及がされています、 データとして信託報酬等を記載したファンドの比較表が掲載されています。 一方、一般投資家の投信保有期間は、2010年7月26日、日経新聞に掲載された記事では、個人の投信保...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内編-TOPIX)

昨日は、日経平均について説明致しました。今回は日経平均に次いで使用されることが多いインデックスに東証株価指数TOPIX(Tokyo Stock Price Index)についてご紹介します。。 TOPIXは、東京証券取引所第一部に上場する全ての日本企業を対象として、1968年1月4日を100ポイントとして、1969年7月から東京証券取引所が算出・公表する、時価総額加重型の株価指数です。 また、海...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

株価指数の二つのタイプ

日経平均株価とTOPIXを紹介しました。日経平均は株価平均型株価指数で、TOPIXは時価総額加重型株価指数とされています、両者の違いをご紹介します。 株価平均型株価指数は、対象とする銘柄の価格の平均の動きを通じて、株式市場の動きを示すもので、日経平均や米国のニューヨークダウ(正式にはダウ工業株30種平均)が代表的なものです。 時価総額加重高に比べ、歴史は古く知名度の高いものも在り、ニュースで紹介...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

3億円を資産運用するには?

ちょっと気になる話 ~ライフとマネーのQ&Aから~ ■3億円を資産運用するには?■ ■【資産運用についてのご相談】 資産運用についてのご相談です。 株式売却で税引き後3億程度の見込みがあるのですが、 3億円を資産運用した場合に、 年間でどの程度の収益が確保できるものなのでしょうか? 仕事漬けの毎日でしたので 運用という概念を持っておりません。 こういう金額になるとプライベートバンクなど...(続きを読む)

- 伊藤 誠

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内・債券編)

株価指数を二つご紹介しました。今回は、国内債券のインデックス(指数)について、御紹介します。 国内債券のインデックスとして多くの投信がベンチマークとして採用しているのが、NOMURA-BPI(ボンド・パフォーマンス・インデックス)です。 株価指数とは異なり、この指数が報道等には載りません。従いまして、一般投資家としては投資信託の運用レポートのベンチマークとして認識することが多いと思います。 ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(海外株式編、MSCIコクサイ)

国外の株式に投資する際に指標とするインデックスをご紹介します。 日本の投資家が海外の先進国23か国の株価の動きを把握するのに使用するのがMSCI KOKUSAI(モルガン・スタンレー・キャピタル・インターナショナル・コクサイ)です。この指数は、MSCI WORLD IndexからJAPAN(日本)を除いた時価総額加重型の指数です。 先進国23ヶ国とは、米国、英国、イスラエル、イタリア、ポルトガ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(米国株式編、NYダウ、S&P500)

世界で最も親しまれている指数として、ニューヨーク・ダウが有ります。有名な銘柄の正式名称は、ダウ工業株30種平均指数で、ダウ・ジョーンズ社が公表している米国株式の1つです。その他の平均株価指数も在りますが、この指数は、1896年から算出されている115年の歴史のあるインデックスです。当初は12銘柄で構成されていましたが、1928年から現在の30銘柄で構成されるようになりました。代表的な株価平均型の株...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

混乱の時に始める1万円で国際分散投資

年初から2月にかけて世界の株式市場は、大幅な株価の上昇が続いています。 また、債券も信頼度が高く流動性に優れた国債や代替通貨としての金にシフトしています。このような大きな動きの今、長期的な資産運用の方法として、インデックス・ファンドによる国際分散投資をお勧め致します。 今までのコラムでも述べてまいりましたが、 1.長期的な積立は、将来大きな果実を得られる可能性がある。 2.アノマリーとして、高...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

毎月分配型投信に法規制導入か

詐欺被害等に関する情報提供のお願いメールが来ました

リスク許容度から資産配分を考える

昨日は、将来の目標とする金額を主体として、運用利回りとリスク許容度による資産配分を考えました。 今回は、リスク許容度をベースに資産配分にアプローチする方法をご紹介します。 例えば、お手元にある程度余裕資金(1,000万円)があり、この資金の活用する場合です。 この場合にお考えいただきたいのは 1. 運用期間はどれくらい 2. 例えば、1年、5年、10年・・・・等です 3. 次にその資金でどの程度...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレとデフレを物価で実感しましょう

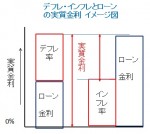

![]() 昨年日本国債の格下げがあり、その後は、国債の暴落が囁かれています。

もし、根拠となる財政改善が困難と云うことが、真実であれば、国債の国内での消化はは何れ行き詰まり、海外の投資家に購入してもらうため、利子を高く払うようになり、日本国債の価格は下がります。この利率の上昇により⇒銀行等の貸付金利が上昇⇒原材料価格・人件費等の上昇⇒部下の上昇というスパイラルになります。

では、インフレ率の数値に...(続きを読む)

昨年日本国債の格下げがあり、その後は、国債の暴落が囁かれています。

もし、根拠となる財政改善が困難と云うことが、真実であれば、国債の国内での消化はは何れ行き詰まり、海外の投資家に購入してもらうため、利子を高く払うようになり、日本国債の価格は下がります。この利率の上昇により⇒銀行等の貸付金利が上昇⇒原材料価格・人件費等の上昇⇒部下の上昇というスパイラルになります。

では、インフレ率の数値に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

インフレに有利・不利な資産の考え方

昨日はインフレになる予感をご紹介しました。 では、インフレが始まった時に保有していると有利な商品はあるのでしょうか。 良く、株はインフレに強い、不動産は実物資産なのでインフレに強い、インフレには金の保有が良いと言われています。「本当にそうなのか」には疑問符が付きます。 日本FP協会のホームページの中で会員向けコンテンツ『Myページ』で提供され、多くのFPが当該ページで受けた山崎元氏の「FPの為の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

2,826件中 151~200 件目