「ETF」を含むコラム・事例

546件が該当しました

546件中 401~450件目

東京証券取引所に上場ETN(Exchange Traded Note)について

ETF(Exchange Traded Fund)と同様に上場している商品としてETN(Exchange Traded Note)(上場投資証券又は指標連動証券)があります。 東京証券取引所に10銘柄、大阪証券取引所には上場されていません。 ETNもETFと同様、価格は株価指数や商品価格などの特定の商品価格に連動する商品として開発されました。 ETFは現物株などの現物資産を裏付けとして発行される...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外ETFの種類と銘柄及び詳細を知る手順です

海外ETFの銘柄選択をされる際の、ETFの種類と特徴について紹介します。 ご自身の資産運用で資産配分方針をお決めになられた後に、基本的には海外の市場・指数に連動する物をお選びになろうかと思います。が、日本株式の場合には、NYSE Arca上場の物が二種類あります。一つはMSCI ジャパン指で、もう一つは米国を除く、先進国株式に投資するさいに、MSCI EAFE指数に連動するETFに日本株が含まれ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国民1人約850万円 国債及び借入金現在高政府保証債務現在高

ETFのシリーズを中断して、日本国の政府債務について、紹介します。

平成24年8月10日に財務省が「国債及び借入金並びに政府保証債務現在高(平成24年6月末現在)」を発表しました。

内国債 797兆0,781億円

借入金 54兆2,503億円

政府短期証券 124兆8,568億円と政府保証債務 45兆3,654億円

合計で1,021兆5,506億円です。

既に1,000兆円を...(続きを読む)

ETFのシリーズを中断して、日本国の政府債務について、紹介します。

平成24年8月10日に財務省が「国債及び借入金並びに政府保証債務現在高(平成24年6月末現在)」を発表しました。

内国債 797兆0,781億円

借入金 54兆2,503億円

政府短期証券 124兆8,568億円と政府保証債務 45兆3,654億円

合計で1,021兆5,506億円です。

既に1,000兆円を...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外ETFを調べてみましょう。様々な銘柄に出会えます。

海外を対象とするETFについて、紹介します。 日本市場に上場している、海外株式指数に連動するETFは、 東京証券取引所で15本、 http://www.tse.or.jp/rules/etf/list/foreign.html 大阪証券取引所は5本あります。 http://www.ose.or.jp/stock/428 対象とする指数の数は17指数です。市場同一の指数に連動するETFが複数ある...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本のETTF銘柄選びの手順とポイント

日本市場でETFを購入する際に注意するポイントなどを紹介します。 どのような商品があるかを確認するには、 東京証券取引所のホームページにETF・ETNスクエアが便利です。 ETFとはから始まり、様々な知識が得られます。 http://www.tse.or.jp/rules/etf/index.html 東証に上場しているETF一覧は下記をクリックして、スクロールすると分類ごとに検索が可能です。...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ETF(上場投資信託)と株式、従来型の投資信託との違い

前回は、ETFとインデックスファンドの表に纏めて比較しましたが、今少し上場投資信託ETFの良さを詳しく紹介します。 ETFとの比較対象となるのは、株式と従来型投資信託(インデックス投信を含む)です。 1 ETFは証券会社を選びません。 日本株式型ETF は投資信託とは異なり、どの証券会社( 一部銀行) でも市場で売買可能で、すから、既に証券口座を保有されている場合は新口座の開設は不要です。 ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

欧州・米国・カナダ・メキシコ・ブラジル株価10年国債利回り推移

昨日はアジア・オセアニアの主要株価指数の推移を紹介しました。本日は欧米及び中南米の株価推移を紹介します。 上記グラフは、期間2011年8月2日~2012年7月31日の、フランクフルト市場のDAX(黄色)、ロンドン市場FTSE100(ブルー)と米国S&P500に連動するETF(ワイン色)の1年間の軌跡です。昨年中のドイツの株価は大きく下がり、今年に入ってからの回復も英米都は異なり、低調な推移です...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

2012年7月、アジアの主要株価指数の推移

毎月、アジア各地域他の主要指数等について、その推移を紹介しています。 本日は、アジアとオセアニア各国の動きです。 極東・儒教国の株価推移は下記のとおりです。期間は2012年2月27日~7月31日。 黄色は台湾加権指数、ブルーは上海総合指数、ワイン色は韓国総合指数です。 屋月の特徴は、韓国市場が上昇に転じ、次いで台湾市場も反発に転じています。上海市場は5月以降下がり続けています。 続いて、ニュ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンドレポート7月速報版を掲載、当月は-1.9%でした。

2012年 7月 レポート 速報版 マイファンド7月の成績は1.9%の下落です。年初来では黒字の3.4%上昇を維持しています。 3ヶ月来、1年来、3年来ともに、マイナスになっています、設定来では-7.0%で目標に対しては 37ポイントの未達です。 myfundの資産配分は国内株式35%、外国株式45%、国内債券10%、外国債券10%で構成しています。 下図はmyfundとTOPIX及びS&P50...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ETFの基礎的な知識とインデックス・ファンドとの比較

ETF(上場投資信託)を説明する前に、インデックス・ファンド(インデックス投信)について説明致します。 インデックスファンドとは、日本では日経平均株価(日経225)や東証株価指数(TOPIX)、米国ではダウ平均株価やNASDAQ総合指数またはS&P500のような株価指数(インデックス)とそのファンドの基準価格が同じ値動きをすることを目指す運用をする投資信託のことです。 通常は当該インデックス・フ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

あなたのポートフォリオにETF(上場投資信託)をご検討ください。

皆様は、ETF(上場投資信託)という金融商品を知っていらっしゃいますでしょうか? 既に保有されている投資家もいますが、なぜか取引額が少ない商品群です。世界的には、様々な商品が開発され、米国では機関投資家・年金運用団体が積極的にそのポートフォリオに組み入れていて、既に国では売買残高の20%を超える金融商品となっています。 なぜ日本では一般投資家の間ではあまり知られていず、その売買高も低いのでしょう...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンド6月運用レポートを掲載。当月は4.2%の上昇

![]() 2012年 6月 レポート 速報版

マイファンド6月の成績は4.2$の上昇です。年初来でも3.8%上昇しました。ただ3ヶ月来、1年来、3年来ともに、マイナスになっています、設定来で-6.8%まで戻しましたが、目標に対しての未達度は高いままです。

マイファンドをTOPIXとS&P500を比較しますと、マイファンドは両指数の中間で資産配分の設定に沿ったデータ推移をしています。

下図は黄色がTOPIX、...(続きを読む)

2012年 6月 レポート 速報版

マイファンド6月の成績は4.2$の上昇です。年初来でも3.8%上昇しました。ただ3ヶ月来、1年来、3年来ともに、マイナスになっています、設定来で-6.8%まで戻しましたが、目標に対しての未達度は高いままです。

マイファンドをTOPIXとS&P500を比較しますと、マイファンドは両指数の中間で資産配分の設定に沿ったデータ推移をしています。

下図は黄色がTOPIX、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資手法「ダウの犬」の評価について

![]() 3年前から「ダウの犬」手法で米国株を保有しています。

本来は毎年年初にダウ平均採用30銘柄の内、配当利回りの高い順で10銘柄を選び投資するのですが、資金が足りないため7種と前年までは30種に入っていた銘柄を残した8銘柄の運用を行っています。当初は5銘柄から始めました。

現在保有中の「ダウの犬」銘柄は2011年10月に組み替えたものです。

ここ3年間の推移は一応の収益が上がりましたので概ね満足してい...(続きを読む)

3年前から「ダウの犬」手法で米国株を保有しています。

本来は毎年年初にダウ平均採用30銘柄の内、配当利回りの高い順で10銘柄を選び投資するのですが、資金が足りないため7種と前年までは30種に入っていた銘柄を残した8銘柄の運用を行っています。当初は5銘柄から始めました。

現在保有中の「ダウの犬」銘柄は2011年10月に組み替えたものです。

ここ3年間の推移は一応の収益が上がりましたので概ね満足してい...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンド5月レポート速報版を掲載、当月は-6.6%の下落

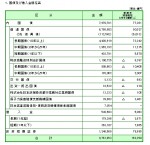

![]() マイファンド5月の成績は-6.6%で4月に続き下落しました。5月末時点で、全ての期間収益赤字です。設定来でも-8.3%を記録しリーマンショック、2011年に次ぐ赤字になっています。

目標に対しては、1年来でマイナス14.6ポイン、設定来では-38.3ポイント下回り、4月よりも未達度が高っています。

表を一瞥して解るように、国内外の株式欄は赤の羅列です。5月は全ての銘柄が赤字で表しています、保有銘...(続きを読む)

マイファンド5月の成績は-6.6%で4月に続き下落しました。5月末時点で、全ての期間収益赤字です。設定来でも-8.3%を記録しリーマンショック、2011年に次ぐ赤字になっています。

目標に対しては、1年来でマイナス14.6ポイン、設定来では-38.3ポイント下回り、4月よりも未達度が高っています。

表を一瞥して解るように、国内外の株式欄は赤の羅列です。5月は全ての銘柄が赤字で表しています、保有銘...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

商品指数の動向と、資産配分の考え方について

![]() 昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

昨日まで、資産運用の資産として、株式、株式と為替、債券、長期債券と中期債券の金利動向などをご紹介しました。本日は、商品とその指数の動きを紹介します。

ご承知の通り、金融商品としての商品指数やファンドなどは、今後の現物価格を予想して、「値が上がる」と考えれば「買い」下がると思えば「売る」という価格の読みに賭ける取引になります。従いまして、当該金融商品を保有するだけでは、株式配当等の事業が拡大するこ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

4ヶ国の長期金利(10年国債)と為替に影響する日米2年国債金利

![]() 皆様は既にご承知の事と存じますが、長期金利は各国の10年国債の金利が標準となっています。このため、私は、日本、米国、英国、ドイツの長期金利を追いかけています。

各国の長期金利を追うことで、債券の動きと為替の動向を知る事と、一番リスクが高い日本国債の金利動向を把握するためです。

グラフは、日米10年国債の金利と米国総合債券指数に連動するETFを比較しています。

長期金利の変動が、大きな事が解ります...(続きを読む)

皆様は既にご承知の事と存じますが、長期金利は各国の10年国債の金利が標準となっています。このため、私は、日本、米国、英国、ドイツの長期金利を追いかけています。

各国の長期金利を追うことで、債券の動きと為替の動向を知る事と、一番リスクが高い日本国債の金利動向を把握するためです。

グラフは、日米10年国債の金利と米国総合債券指数に連動するETFを比較しています。

長期金利の変動が、大きな事が解ります...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

投資手法「ダウの犬」は有効なのか

![]() 私の金融資産の運用は、パッシブ運用を基本としています。アセット・アロケーションは、国内45%と海外55%、債券20%と株式80%で運用しています。そして、その運用は毎月レポートしています。

昨日、コラムに書きました通り、日本株式でアクティブ運用のセミナーに参加したことから、現在の手法の確認を行っています。本日は外国株式の一部で採用している投資手法の「ダウの犬」の成績を確認致しました。

私は、日...(続きを読む)

私の金融資産の運用は、パッシブ運用を基本としています。アセット・アロケーションは、国内45%と海外55%、債券20%と株式80%で運用しています。そして、その運用は毎月レポートしています。

昨日、コラムに書きました通り、日本株式でアクティブ運用のセミナーに参加したことから、現在の手法の確認を行っています。本日は外国株式の一部で採用している投資手法の「ダウの犬」の成績を確認致しました。

私は、日...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債の長期金利の変化は株価以上です

![]() 昨日は、国債の入札の仕方等をご紹介しました。実は国債は入札等で発行された後は、機関投資家の間で、日々刻々取引されています。債券市場は、全世界で6000兆円超と言われる大きな市場規模です。そこでの売買も活発ですが、機関投資家同士の合いたい取引が種のため、一般投資家には馴染みがありません。我々の眼には長短の金利として現れてまいります。

売買ですので、価格(利回り)も日々変化します。価格の変動は99.5...(続きを読む)

昨日は、国債の入札の仕方等をご紹介しました。実は国債は入札等で発行された後は、機関投資家の間で、日々刻々取引されています。債券市場は、全世界で6000兆円超と言われる大きな市場規模です。そこでの売買も活発ですが、機関投資家同士の合いたい取引が種のため、一般投資家には馴染みがありません。我々の眼には長短の金利として現れてまいります。

売買ですので、価格(利回り)も日々変化します。価格の変動は99.5...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

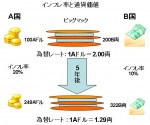

「ヘッジファンドへ投資する」等について考える

今年に入り、週刊誌・一部新聞で、日本国債暴落や日本経済の先行き不安等々で、海外への資金の逃避が取り上げられ、それらをお読みに為られた方のご相談が相次いでいます。

内容は、租税回避地に置かれた、外国籍の投資ファンド(多くはヘッジファンド)への投資、外国銀行の口座、そしてランドバンクや不動産投資に関してです。

私は、これらの中で、ご相談者本人が、海外に長く暮らしていて英語が堪能、投資対象先の事情にも...(続きを読む)

今年に入り、週刊誌・一部新聞で、日本国債暴落や日本経済の先行き不安等々で、海外への資金の逃避が取り上げられ、それらをお読みに為られた方のご相談が相次いでいます。

内容は、租税回避地に置かれた、外国籍の投資ファンド(多くはヘッジファンド)への投資、外国銀行の口座、そしてランドバンクや不動産投資に関してです。

私は、これらの中で、ご相談者本人が、海外に長く暮らしていて英語が堪能、投資対象先の事情にも...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

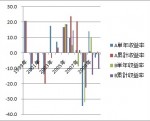

投資信託で見る、長期的な年間収益率の事例

昨日は、3つのETFで年間収益率の事例をご紹介しました。

日本で購入できるETFでの運用の場合、分配金の再投資ができませんので、私のソフトとデータはキャピタルゲインのみの収益での試算でした。

今回は、投資信託で再投資を行っているケースで事例紹介します。投資信託の場合には、為替レートの影響は基準価格に反映されています。

1.日本を除くアジア地区を対象とする投資信託を保有していました。この銘柄の主...(続きを読む)

昨日は、3つのETFで年間収益率の事例をご紹介しました。

日本で購入できるETFでの運用の場合、分配金の再投資ができませんので、私のソフトとデータはキャピタルゲインのみの収益での試算でした。

今回は、投資信託で再投資を行っているケースで事例紹介します。投資信託の場合には、為替レートの影響は基準価格に反映されています。

1.日本を除くアジア地区を対象とする投資信託を保有していました。この銘柄の主...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

各指数に連動した海外ETFの年間収益率実例

先日ライフプランに使用する収益率とGDPに観る期待リターンの適正レベルを探りました。 別な観点で、実際例で年間収益率をご紹介します。 私は1999年から資産運用をはじめ、以降の投資データを保有しています。その中から、指数に連動するファンドの年間収益率を皆様の期待リターン目標を算定する為の参考としてご紹介します。 皆様に提供しているマイファンドレポートは、2007年2月26日に最高の収益率を記録し...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

不動産投資信託(J-REIT) 第一回投資戦略会議に参加して

2012年1月25日に六本木にて東証が開催した第一回 J-REIT 投資戦略会議に参加しました。 ワールドインベスターズTVがネットで実況中継をしましたので、観た方もいらっしゃると思います。 東京証券取引所の横田氏、SMBC日興証券の鳥井氏、野村証券の荒木氏とMCの石田氏でのパネル討論です。私の興味は、顧客の分散投資の中で、J-REITへの配分の良否を確認することでした。現況、私はJ-REITへ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

各年金とご自身の資産運用の整合

![]() 将来の年金に不安が広がっています。日本の年金が破綻することは無いと考えていますが、年金の給付額の削減は可能性が高いと思われます。

というよりも、年金の給付額の削減は明日にでも実行しないと、将来の削減額は大きなものになると予想されます。既に現役世代の負担は税金・社会保険料の負担分も考慮すると過重です。

先日ご紹介した高齢無職夫婦世帯の例(総務省家計調査H22年)で述べますと

毎月の収入が223,...(続きを読む)

将来の年金に不安が広がっています。日本の年金が破綻することは無いと考えていますが、年金の給付額の削減は可能性が高いと思われます。

というよりも、年金の給付額の削減は明日にでも実行しないと、将来の削減額は大きなものになると予想されます。既に現役世代の負担は税金・社会保険料の負担分も考慮すると過重です。

先日ご紹介した高齢無職夫婦世帯の例(総務省家計調査H22年)で述べますと

毎月の収入が223,...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(REITについて)

日本の国債の危機により、金利が上昇する際には、一般的には実物資産である不動産と言われています。が、不動産の購入には目利きが必要です。誰でも不動産オーナーになれる道として、REIT(Real Estate Investment Trust)があります。 1960年にアメリカで誕生し、1990年に急速に拡大した仕組みです。REIT(不動産投資信託)とは、たくさんの投資家から資金を集めて、不動産を購入...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

国債800兆円超、政府債務1,000兆円超に備える(実物資産の注意点)

昨日のコラムでは、将来のインフレ等の準備として、「借金は固定金利「貯蓄・運用は変動金利」という考え方をご紹介しました。 では、資産の種類はどのようもな物が良いのでしょうか。 不動産や金など実物資産を購入するという考え方が浮かぶのですが、現在の状況ではお勧めできません。 一般的な消費者の不動産の購入には条件が付きます。現在保有している場合は良いのですが、これから購入する際には、自己の居住用で.ロー...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

外国債券という資産の中での分散投資を考える。

- 吉野 充巨

- (ファイナンシャルプランナー)

資産配分後の外国株式の分散投資の方法

国内のポートフォリオノ銘柄が決まりましたら、海外株式に為ります。 この場合、国別の企業規模を知ることが大切になりますが、我々一般投資家には、荷が重い調査に為ります。従って、国別の株式時価総額で代用して見ます。 私が持つデータは、MSCI世界株式指数構成国の2007年末では 日本 10%、米国47%、その他の太平洋地域5%、イギリス11%、その他の欧州23%、カナダ4%でしたが、 2009年末では、...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

ファンドマネジャーの腕前はインフォメーション・レシオで測る

昨日は、ポートフォリオの収益率とリスクの関係をみる測度として、シャープレシオを紹介しました。その他の測度をご紹介します。

シャープレシオはファンド(ポートフォリオ)の収益率から無リスクの収益率を引いたものをリスクで除することにより、ポートフォリオの運用同士を比べることが出来ます。

ただ、引くのは無リスク資産の収益率ですので、全てのファンドを同じ条件で比較しますので、夫々のファンドの運用者の制限事...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

不確実性(リスク)を考える(国内資産について)

- 吉野 充巨

- (ファイナンシャルプランナー)

金の保有について考える

疑似通貨と言われ、もしもの時のリスクヘッジとして、金を保有したいとのお声を聞くことが有ります。そして、資産として減価しないとも云われていますが、これは一昨日と昨日で、価格変動が有りインフレのヘッジには成らない旨をご紹介しました。 では、資産配分上の一資産としての金を保有する、有利・不利を考えてみましょう。 よ 日本FP協会のホームページの中で会員向けコンテンツ『Myページ』で提供され、多くのFP...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

取引残高報告書における「仕組み債等の価格」について

現在、多くの証券会社・金融機関から仕組み債が販売されています。 仕組み債は高金利商品として人気が在りますが、通常の債券とは異なり、リスクが高く、且つ、保有途中で価格が確認出来ない等不透明な商品でした。 ※仕組み債とは通常の固定利付債・普通社債等にオプションやスワップなどの派生商品を組み込み特殊な条件を付けた債券のことです。 以前私の取引している証券会社から取引残高報告書に同封されて仕組み債等の...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

マイファンド2月レポートを掲載しました

2012年 2月 レポート 速報版 当月の4週来は、5.3%の上昇です。年初来では9.8%上昇しました。3ヶ月来では10.0%の上昇を得ていますが、1年来ではまだ-3.7%のマイナスです。 漸く、3年来がプラスになりましたので、2009年のレベルを回復しました。目標の収益率に対しては、1年来以降の長期運用で届いていません。年初来で9.8%という急騰で、設定来でも一桁のマイナスまで戻りました。...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(新興国、海外債券)

先進国と米国に関する指数の次に御紹介するのは、新興国の株式を対象とするMSCI EM(Emerging Market)指数です。 MSCI EM指数は新興国市場を対象としたグローバルな株式インデックスで、下記の21ヶ国の市場の大型株・中型株をカバーしています。 対象国は21カ国 ブラジル、チリ、中国、コロンビア、チェコ、エジプト、ハンガリー、インド、インドネシア、韓国、マレーシア、メキシコ、モロ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(米国株式編、NYダウ、S&P500)

世界で最も親しまれている指数として、ニューヨーク・ダウが有ります。有名な銘柄の正式名称は、ダウ工業株30種平均指数で、ダウ・ジョーンズ社が公表している米国株式の1つです。その他の平均株価指数も在りますが、この指数は、1896年から算出されている115年の歴史のあるインデックスです。当初は12銘柄で構成されていましたが、1928年から現在の30銘柄で構成されるようになりました。代表的な株価平均型の株...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(海外株式編、MSCIコクサイ)

国外の株式に投資する際に指標とするインデックスをご紹介します。 日本の投資家が海外の先進国23か国の株価の動きを把握するのに使用するのがMSCI KOKUSAI(モルガン・スタンレー・キャピタル・インターナショナル・コクサイ)です。この指数は、MSCI WORLD IndexからJAPAN(日本)を除いた時価総額加重型の指数です。 先進国23ヶ国とは、米国、英国、イスラエル、イタリア、ポルトガ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内・債券編)

株価指数を二つご紹介しました。今回は、国内債券のインデックス(指数)について、御紹介します。 国内債券のインデックスとして多くの投信がベンチマークとして採用しているのが、NOMURA-BPI(ボンド・パフォーマンス・インデックス)です。 株価指数とは異なり、この指数が報道等には載りません。従いまして、一般投資家としては投資信託の運用レポートのベンチマークとして認識することが多いと思います。 ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

株価指数の二つのタイプ

日経平均株価とTOPIXを紹介しました。日経平均は株価平均型株価指数で、TOPIXは時価総額加重型株価指数とされています、両者の違いをご紹介します。 株価平均型株価指数は、対象とする銘柄の価格の平均の動きを通じて、株式市場の動きを示すもので、日経平均や米国のニューヨークダウ(正式にはダウ工業株30種平均)が代表的なものです。 時価総額加重高に比べ、歴史は古く知名度の高いものも在り、ニュースで紹介...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内編-TOPIX)

昨日は、日経平均について説明致しました。今回は日経平均に次いで使用されることが多いインデックスに東証株価指数TOPIX(Tokyo Stock Price Index)についてご紹介します。。 TOPIXは、東京証券取引所第一部に上場する全ての日本企業を対象として、1968年1月4日を100ポイントとして、1969年7月から東京証券取引所が算出・公表する、時価総額加重型の株価指数です。 また、海...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

知っておきたい投資インデックス(国内編-日経平均)

インデックス・ファンド、インデックスに連動するETFやアクティブ投信のベンチマークに使用されているインデックスとは何かと、主要なインデックスをご紹介します。 多くのインデックスがありますが、これだけは知っておきたいものとして数話に分けてご紹介します。 インデックスとは 索引、見出し、添字、指数などの意味を持つ英単語です。投資でインテックスという時には、指数を指します。株価指数、先物指数、物...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

株価指数を円換算で比較すると別な世界が解る

このところ、世界市場の株価の回復が急ピッチです。新聞でもNYダウが2カ月ぶりに高値を更新などと報道されています。

これらの報道で使用している数値は、各国の株式市場を代表する指数での表示です。例えば、ニューヨークダウ、香港ハンセン指数等です。

ただ、我々日本の個人投資家がそれらの指数に連動するETFやインデックス投信に投資する場合は、何れを購入しようとも、円から米ドルへ交換し、投資成果を得るには米...(続きを読む)

このところ、世界市場の株価の回復が急ピッチです。新聞でもNYダウが2カ月ぶりに高値を更新などと報道されています。

これらの報道で使用している数値は、各国の株式市場を代表する指数での表示です。例えば、ニューヨークダウ、香港ハンセン指数等です。

ただ、我々日本の個人投資家がそれらの指数に連動するETFやインデックス投信に投資する場合は、何れを購入しようとも、円から米ドルへ交換し、投資成果を得るには米...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

貿易収支から見た国債金利上昇のシナリオ

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 日本国債は、日本国内の投資家が90%以上保有しており、 安全だというのが定説である。 今まで日本国債は、外国人投資家に国債を売り込まれた影響で 財政危機に陥ったギリシャとは違うということだった。 ところが、その安全神話が徐々に脅かされているという見通しを 発表した三菱東京UFJ銀行の分析は、貿易収支が赤字に転落すると ...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

資産運用 投資信託は分配金なしが運用効率で有利

![]() 相談者から、多くのFPの答えが、多分配型のファンドは資産形成には不向き、効率的ではないと回答が寄せられているが、10年という期間でみると、毎月分配型のファンドで再投資を行った場合と分配金なしのファンドの基準価格に大きな差が無いので、毎月分配のファンドでも良いのではないか、とのご質問が載りました。

私も、長期投資の観点とファンドの仕組みによる効率性の悪さの両面から回答しています。

現在、高金利国...(続きを読む)

相談者から、多くのFPの答えが、多分配型のファンドは資産形成には不向き、効率的ではないと回答が寄せられているが、10年という期間でみると、毎月分配型のファンドで再投資を行った場合と分配金なしのファンドの基準価格に大きな差が無いので、毎月分配のファンドでも良いのではないか、とのご質問が載りました。

私も、長期投資の観点とファンドの仕組みによる効率性の悪さの両面から回答しています。

現在、高金利国...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外ETF選定の考え方と銘柄例-債券他

![]() 債券型は対象とする債券の分類なども少なく、米国市場への偏りがありますが、国内外の債券に投資する際には、信託報酬の低い、インデックス・ファンドをポートフォリオに組入れることも検討されると宜しいかと思います。

米国市場での債券型は種類も多く、米国国債の短期、中期、長期などに対応したもの、ハイイールド債を対象とするものなどを、資産配分の中で、ワンポイントでこれらETFの配分もお考えになると、インカムリ...(続きを読む)

債券型は対象とする債券の分類なども少なく、米国市場への偏りがありますが、国内外の債券に投資する際には、信託報酬の低い、インデックス・ファンドをポートフォリオに組入れることも検討されると宜しいかと思います。

米国市場での債券型は種類も多く、米国国債の短期、中期、長期などに対応したもの、ハイイールド債を対象とするものなどを、資産配分の中で、ワンポイントでこれらETFの配分もお考えになると、インカムリ...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

海外ETF選定の考え方とその銘柄例-株式編

我々悩み多き一般投資家としてのETF選定にむけた、考え方と例を取り上げました。 株式への資産配分をあれこれ悩まれていらっしゃる方には、 1銘柄で世界の大手企業をカバーする世界指数に連動するETFがあります。 MSCIワールド指数などです 米国のNYSE Arca市場に FTSEオールワールド・インデックスに連動する、 バンガード・トータル・ワールド・ストックETFが上場されています。 いずれか...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本市場におけるその他のETF

○商品に関するETFが28銘柄あります。

金の価格に連動するETFの内1つは、現物の金が信託として保有されています。

株式や債券と異なる動きをする資産として若干組入れてはいかがかと考えます。

が、金などの商品は価値を生みません。単に保有するだけになり、値上がりを期待するものになります。金を現物でお手元に置き、最悪の事態に備える方には不向きかも知れません。金は通貨の代替、究極の通貨と考えた場合に...(続きを読む)

○商品に関するETFが28銘柄あります。

金の価格に連動するETFの内1つは、現物の金が信託として保有されています。

株式や債券と異なる動きをする資産として若干組入れてはいかがかと考えます。

が、金などの商品は価値を生みません。単に保有するだけになり、値上がりを期待するものになります。金を現物でお手元に置き、最悪の事態に備える方には不向きかも知れません。金は通貨の代替、究極の通貨と考えた場合に...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

日本市場での外国株指数ETFは購入に疑問符

![]() ○海外の株式指数および国債に連動するものは残念ながら東証・大証合わせて銘柄しかありません。

良く知られている指数として、NYダウ、MSCIコクサイ、MSCIエマージング、ナスダック100、スタンダードプアーズ500、そしてSP国債指数などに連動する銘柄等があります。

しかし、売買高を確認するとETFとしては、極めて小さなものが多く、購入は躊躇せざるを得ません。

例えば、2012年1月16日の売...(続きを読む)

○海外の株式指数および国債に連動するものは残念ながら東証・大証合わせて銘柄しかありません。

良く知られている指数として、NYダウ、MSCIコクサイ、MSCIエマージング、ナスダック100、スタンダードプアーズ500、そしてSP国債指数などに連動する銘柄等があります。

しかし、売買高を確認するとETFとしては、極めて小さなものが多く、購入は躊躇せざるを得ません。

例えば、2012年1月16日の売...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

資産運用 日本のETFの選び方(日本株指数)について

我々日本の投資家とって、生活の根源は日本ですし、外国市場のETFを外貨で購入されていても、将来日本で使用するために購入するのですから、円貨への交換が必要になります。 従い、資産配分方針で決定した日本株式への配分比にあわせ、国内株を対象とするETF銘柄の中からお選びになることになります。 ★日本で一般投資家を対象としている証券会社全てで上記の銘柄が購入できます。 この点が、通常の投資信託とは大き...(続きを読む)

- 吉野 充巨

- (ファイナンシャルプランナー)

546件中 401~450 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。