「生前」を含むコラム・事例

551件が該当しました

551件中 451~500件目

住まいづくりは生き方づくり

春先のことですが、ある設備機器メーカーさんのショールームでセミナーを行いました。 リフォームを視野に入れている熟年世代向けのセミナーだったのですが、素敵なタイトルですよね。 「住まいづくりは生き方づくり。熟年リフォーム成功の秘訣!」 なんと、申し込み者が過去最高だったそうで、興味のある方が多いということを実感しました。 単に「修繕」だけではなく、「なぜリフォームをするのか」「どう暮らしたいの...(続きを読む)

- 石井 純子

- (インテリアコーディネーター)

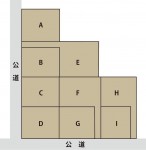

贈与を受けた宅地に係る小規模宅地等の特例の適用の可否

被相続人から贈与を受けた宅地に係る小規模宅地等の特例の適用の可否 【法人と個人の税金対策に役立つ神戸の税理士のメルマガ】 前回に引き続き、相続税のワンポイントアドバイスを国税庁の質疑応答 事例集から紹介します 相続税の改正により、相続税の節税対策で小規模宅地の適用が 重要なポイントとなっています。 そのため、小規模宅地の特例の手教に当たっては諸条件を正確に 理解しておく必要があります。 ...(続きを読む)

- 近江 清秀

- (税理士)

相続時精算課税は親ごとに選択

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*相続時精算課税制度を選択するかは親ごとに決めることができます。

相続時...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*相続時精算課税制度を選択するかは親ごとに決めることができます。

相続時...(続きを読む)

- 佐藤 昭一

- (税理士)

死亡保険金について(判例)

CTRL+Vこんにちは。吉田行政法務事務所の吉田です。 さて、相続財産に「死亡保険金」は該当しないのですが、他の相続人とのバランスを注意することが大事です。 平成16年10月29日最高裁で以下のような判例があります。 「養老保険契約に基づき保険金受取人とされた相続人が取得する死亡保険金請求権又はこれを行使して取得した死亡保険金は、民法903条1項に規定する遺贈又は贈与に係る財産には...(続きを読む)

- 吉田 武広

- (行政書士)

相続時精算課税制度(原則)の概要

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*一度選択すると元に戻れないため慎重に検討して下さい。

相続時精算課税制...(続きを読む)

平成22年の確定申告の時期となりました。

所得税の確定申告は平成23年2月16日から3月15日までになります。

還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成23年2月1日から3月15日までになります。

これから平成22年の確定申告に関する情報を少しずつ紹介していきます。

*一度選択すると元に戻れないため慎重に検討して下さい。

相続時精算課税制...(続きを読む)

- 佐藤 昭一

- (税理士)

23年度税制改正大綱(9 相続税基礎控除は3000万円に)

相続税改正により、控除額が大幅に引き下げられ、相続税申告が必要となる 方が大幅に増え、新たな相続税対策が求められることになりそうです。 3.資産課税 (1)相続税 「相続税の基礎控除は、バブル期の地価急騰による相続財産の価格上昇に 対応した負担調整を行うために引き上げられてきました。しかしながら、 その後、地価は下落を続けているにもかかわらず、基礎控除の水準は 据え置かれてきま...(続きを読む)

- 平 仁

- (税理士)

相続税の基礎控除、5000万から3000万へ引き下げか!?

11月11日付第9回税制調査会を受けた翌朝の新聞報道等でご存じの ことと思いますが、平成23年度税制改正において、相続税の基礎控除を 5000万円から3000万円程度まで引き下げることが検討されています。 これと同時に、相続人数×1000万円も基礎控除の引下率と比例した 引き下げが検討されています。 しかし、18日に公表された議事録を確認して、愕然としました。 10月21日付第9...(続きを読む)

- 平 仁

- (税理士)

MS法人設立のメリット・デメリットについて

こんにちは。医業経営コンサルタント 原聡彦(はらとしひこ)です。 会計事務所勤務時代に所得の高い院長先生から「メディカル・サービス法人(以下 MS法人)って節税できると聞いたけど、どんなことができるの?」「MS法人設立のメリットデメリットは?」とよく聞かれました。 ☆MS法人でできる事 1.病医院の建物をMS法人に所有させ病医院に賃貸できる。 2.病医院の事務職員をMS法人に所属させ病医院に...(続きを読む)

- 原 聡彦

- (経営コンサルタント)

相続税増税・孫への贈与促進税制・・・改正議論進む

今朝(11月12日)の新聞各紙に「相続税、非課税枠を縮小、生前贈与は対象拡大・・・政府税制調査会」といった記事が掲載されました。 昨日(11日)に政府税制調査会において資産課税に関する検討がされ、以下の点について議論が進んだようです。 1.相続税基礎控除の引き下げ 2.税率構造の見直し 3.死亡保険金等の非課税枠の見直し 4.相続時精算課税制度の見直し(対象者を孫にも拡大) 昭和58年...(続きを読む)

- 宮下 達裕

- (保険アドバイザー)

相続時精算課税制度(原則)の概要

平成21年の確定申告の時期となりました。所得税の確定申告は平成22年2月16日から3月15日までになります。還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成22年2月1日から3月15日までになります。

平成21年の確定申告に関する情報を少しずつ紹介していきます。

一度選択すると元に戻れないため慎重に検討して下さい。

相続時精算課税制度...(続きを読む)

平成21年の確定申告の時期となりました。所得税の確定申告は平成22年2月16日から3月15日までになります。還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成22年2月1日から3月15日までになります。

平成21年の確定申告に関する情報を少しずつ紹介していきます。

一度選択すると元に戻れないため慎重に検討して下さい。

相続時精算課税制度...(続きを読む)

- 佐藤 昭一

- (税理士)

贈与税が設けられた理由

贈与税とは、相続税を補完するために設けられた税金です。

相続税の補完税のため、「贈与税法」といった法律はなく、「相続税法」の中に贈与税の規定がおかれています。

贈与税が設けられたのは、生前贈与と相続や遺贈との関係で、片方は相続税が課税されるのでは不公平が生じるという理由からになります。

その結果、生前贈与については、贈与税が課税され、亡くなられた時の相続や遺贈には相続税が課税され...(続きを読む)

贈与税とは、相続税を補完するために設けられた税金です。

相続税の補完税のため、「贈与税法」といった法律はなく、「相続税法」の中に贈与税の規定がおかれています。

贈与税が設けられたのは、生前贈与と相続や遺贈との関係で、片方は相続税が課税されるのでは不公平が生じるという理由からになります。

その結果、生前贈与については、贈与税が課税され、亡くなられた時の相続や遺贈には相続税が課税され...(続きを読む)

- 佐藤 昭一

- (税理士)

期限が間もなく到来する住宅の税金特例(平成21年末)

年末が近くなってきたため、再度平成21年末に期限が到来するものを紹介します。

まずは、相続時精算課税制度の特例です。

こちらは、平成21年12月31日までに贈与を受けた場合に適用が受けられます。

相続時精算課税制度の特例とは、住宅を取得又は増改築する際に両親から贈与を受けた場合に、通常の相続時精算課税の特例の2,500万円の特別控除枠の他、1,000万円の住宅取得資金等のための特...(続きを読む)

年末が近くなってきたため、再度平成21年末に期限が到来するものを紹介します。

まずは、相続時精算課税制度の特例です。

こちらは、平成21年12月31日までに贈与を受けた場合に適用が受けられます。

相続時精算課税制度の特例とは、住宅を取得又は増改築する際に両親から贈与を受けた場合に、通常の相続時精算課税の特例の2,500万円の特別控除枠の他、1,000万円の住宅取得資金等のための特...(続きを読む)

- 佐藤 昭一

- (税理士)

相続時精算課税は親ごとに選択

相続時精算課税制度を選択するかは親ごとに決めることができます。

相続時精算課税制度は、親から子へ生前に贈与をした場合に適用を受けることができる制度です。

親といっても父親と母親でそれぞれ別々に考えます。

例えば、父親と母親から贈与を受けた場合には、父親からの贈与は相続時精算課税制度を適用し、母親からの贈与は暦年課税を適用するというように、親ごとに選択することができます。

...(続きを読む)

相続時精算課税制度を選択するかは親ごとに決めることができます。

相続時精算課税制度は、親から子へ生前に贈与をした場合に適用を受けることができる制度です。

親といっても父親と母親でそれぞれ別々に考えます。

例えば、父親と母親から贈与を受けた場合には、父親からの贈与は相続時精算課税制度を適用し、母親からの贈与は暦年課税を適用するというように、親ごとに選択することができます。

...(続きを読む)

- 佐藤 昭一

- (税理士)

孫への生前贈与を容易に

10月14日の日記に相続税の引き下げで景気対策を提案してましたが、実現に近づきそうです。 先週に政府税制調査会が、孫への生前贈与を容易にす税優遇の拡大検討すると発表した。その代りに相続税言課税枠を下げて相続税は引き上げするとのことです。 これはよいアイデアです。高齢者はお金持ってますから、相続税かかるくらいならかわいい孫へなら贈与するでしょう。 ぜひ実現してもらいたいですね。(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

孫への贈与に税優遇拡大?!

こんにちは。ファイナンシャル・プランナーの森久美子です。 お金のことは、よく分からないからとあきらめてはいませんか。お金と上手につきあって、ちゃんと暮らしたいと思っているあなたの「マネー力」をつけるためのコラムです。 政府税制調査会は2011年度税制改正で、高齢者から孫へ向けた生前贈与をしやすくする検討に入ったそうです。 相続時精算課税制度の非課税枠の対象を、孫にまで拡大する案が有...(続きを読む)

- 森 久美子

- (ファイナンシャルプランナー)

相続税引き上げで検討(政府税調)

2011年度、相続税の引き上げが現実味を帯びて来ました。 今年4月から「小規模宅地評価減の改正」が施行され、 相続税が大幅に増税されたばかりですが、 来年からは、更なる増税をするという事で、政府税調が検討に入りました。 《参考》 過去ログ→「相続税の大増税時代に突入か!?」 税調の検討事項は次のとおり。 (1)相続税の基礎控除の縮小 (2)相続時精算課税制度の拡大 ...(続きを読む)

- 宮下 弘章

- (不動産コンサルタント)

景気回復策その2 相続税非課税枠縮小

10月も中旬と言うのに大阪は暑いです。皆さんの所はいかがですか? 昨日に、景気回復策として、預金税か旧札使用不可を提案しましたら、読者から結構な反応がありました。 さてその第2案として、今度は相続税に目を向けました。現在はほとんどの人が相続税かかりません。相続税非課税枠があり、5000万+1000×法定相続人数は相続税がかからないのです。億近い資産を持っている人は数少ない。しかし3000万円とか5...(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

相続税の大増税時代に突入か!?

税理士の本郷さんが主催する タクトセミナーに行って参りました。 (税理士法人タクトコンサルティング) やはり税金の事は、その道のプロである税理士のお話が、 コンサルタントの実務には一番役立ちます。 メインテーマは「小規模住宅地の評価減の特例改正」について。 これ、相続の話ですから、住宅購入検討中のお客様には あまり関係無い話になってしまいますが・・・。 今年4月から、相続税に関する新しい法...(続きを読む)

- 宮下 弘章

- (不動産コンサルタント)

相続時精算課税は親ごとに選択

平成21年の確定申告の時期となりました。所得税の確定申告は平成22年2月16日から3月15日までになります。還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成22年2月1日から3月15日までになります。

平成21年の確定申告に関する情報を少しずつ紹介していきます。

相続時精算課税制度を選択するかは親ごとに決めることができます。

相続時精...(続きを読む)

平成21年の確定申告の時期となりました。所得税の確定申告は平成22年2月16日から3月15日までになります。還付申告については、2月15日以前でも提出することができます。

贈与税の確定申告は、平成22年2月1日から3月15日までになります。

平成21年の確定申告に関する情報を少しずつ紹介していきます。

相続時精算課税制度を選択するかは親ごとに決めることができます。

相続時精...(続きを読む)

- 佐藤 昭一

- (税理士)

贈与税非課税1500万円(住宅取得資金贈与)の条件その2

贈与税の住宅取得資金贈与が、平成22年の税制改正により非課税枠が500万円から1500万円に拡大されました。

贈与税の基礎控除(1年間にこの金額までの贈与であれば贈与税が課税されない限度)が別途110万円ありますので、最大で1610万円まで非課税で贈与することが可能です。

また、相続時精算課税制度の適用を受ければ1500万円の非課税枠にプラスで2500万円の控除がありますので4000万円まで一...(続きを読む)

贈与税の住宅取得資金贈与が、平成22年の税制改正により非課税枠が500万円から1500万円に拡大されました。

贈与税の基礎控除(1年間にこの金額までの贈与であれば贈与税が課税されない限度)が別途110万円ありますので、最大で1610万円まで非課税で贈与することが可能です。

また、相続時精算課税制度の適用を受ければ1500万円の非課税枠にプラスで2500万円の控除がありますので4000万円まで一...(続きを読む)

- 佐藤 昭一

- (税理士)

相続時精算課税には情報開示制度があります。

相続時精算課税での贈与の注意点 相続時精算課税制度を適用している場合には、相続の時にその部分を含めて相続税の計算をすることになります。 そこで、誰がどれだけ生前に相続時精算課税を適用していたかわからないと相続税の計算ができなくて困ってしまうので、情報開示制度というのがあります。 相続税の申告書の作成に必要な場合などは税務署に対して情報開示を請求すると2ヶ月以内に過去の相続時精...(続きを読む)

- 佐藤 昭一

- (税理士)

相続時精算課税制度は親ごとに選択

相続時精算課税制度を選択するかは親ごとに決めることができます。 相続時精算課税制度は、親から子へ生前に贈与をした場合に適用を受けることができる制度です。 親といっても父親と母親でそれぞれ別々に考えます。 例えば、父親と母親から贈与を受けた場合には、父親からの贈与は相続時精算課税制度を適用し、母親からの贈与は暦年課税を適用するというように、親ごとに選択することができます。 ...(続きを読む)

- 佐藤 昭一

- (税理士)

贈与税非課税1500万円(住宅取得資金贈与)の条件その1

贈与税の住宅取得資金贈与が、平成22年の税制改正により非課税枠が500万円から1500万円に拡大されました。 贈与税の基礎控除(1年間にこの金額までの贈与であれば贈与税が課税されない限度)が別途110万円ありますので、最大で1610万円まで非課税で贈与することが可能です。 また、相続時精算課税制度の適用を受ければ1500万円の非課税枠にプラスで2500万円の控除がありますので4000万円まで一...(続きを読む)

- 佐藤 昭一

- (税理士)

住宅購入時、贈与はこんなにおいしい!

贈与税減税の非課税枠とは

まず、贈与税の非課税枠についてご説明いたします。平成22年中に、年間所得2000万円以下で、かつ20歳以上の子や孫に住宅取得のための資金を贈与する場合は、1500万円(平成23年中は1000万円)までなら贈与税を非課税扱いにするというものです。あくまでも住宅取得のための資金(お金)ですからお間違いなく。

現在の日本の資産構造

現在、日本には約1500兆円の...(続きを読む)

贈与税減税の非課税枠とは

まず、贈与税の非課税枠についてご説明いたします。平成22年中に、年間所得2000万円以下で、かつ20歳以上の子や孫に住宅取得のための資金を贈与する場合は、1500万円(平成23年中は1000万円)までなら贈与税を非課税扱いにするというものです。あくまでも住宅取得のための資金(お金)ですからお間違いなく。

現在の日本の資産構造

現在、日本には約1500兆円の...(続きを読む)

- 西垣戸 重成

- (不動産コンサルタント)

『相続』が『争続』になる

「相続」が「争続」になる by不動産ドクター

不動産ドクターです。

みなさんは「争続」という言葉を知っていますか?

「えっ!? 「相続」の間違いじゃないの・・・」

と、思われた方、おっしゃるとおりです。

しかし、「相続」が「争続」になる事案というのは少なくありません。

「争続」とは言葉のとおり争いになること、相続人間で、ときには親戚を巻き込んでの争いにまで発展します。

今まで仲...(続きを読む)

「相続」が「争続」になる by不動産ドクター

不動産ドクターです。

みなさんは「争続」という言葉を知っていますか?

「えっ!? 「相続」の間違いじゃないの・・・」

と、思われた方、おっしゃるとおりです。

しかし、「相続」が「争続」になる事案というのは少なくありません。

「争続」とは言葉のとおり争いになること、相続人間で、ときには親戚を巻き込んでの争いにまで発展します。

今まで仲...(続きを読む)

- 鈴木 豪一郎

- (宅地建物取引士)

「相続」が「争続」になる by不動産ドクター

「相続」が「争続」になる by不動産ドクター

不動産ドクターです。

みなさんは「争続」という言葉を知っていますか?

「えっ!? 「相続」の間違いじゃないの・・・」

と、思われた方、おっしゃるとおりです。

しかし、「相続」が「争続」になる事案というのは少なくありません。

「争続」とは言葉のとおり争いになること、相続人間で、ときには親戚を巻き込んでの争いにまで発展します。

今まで仲...(続きを読む)

「相続」が「争続」になる by不動産ドクター

不動産ドクターです。

みなさんは「争続」という言葉を知っていますか?

「えっ!? 「相続」の間違いじゃないの・・・」

と、思われた方、おっしゃるとおりです。

しかし、「相続」が「争続」になる事案というのは少なくありません。

「争続」とは言葉のとおり争いになること、相続人間で、ときには親戚を巻き込んでの争いにまで発展します。

今まで仲...(続きを読む)

- 鈴木 豪一郎

- (宅地建物取引士)

相続の意外な落とし穴 「名義借り預金」

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 今回のコラムは、相続の意外な落とし穴「名義借り預金が生前贈与として認められるか」について、お話しさせていただきます。 事例は、贈与税の非課税枠(110万円/年)のことを友人から聞いたおばあちゃんのお話です。 『年間110万円までならば贈与税が課税されないので、節税効果も考え、銀行預金口座を孫名義に...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

財産を残したい人に残せない(生前贈与編)

ファイナンシャルプランナーが天職! BYSプランニングの釜口です。 今回のコラムは、相続争い事例の第二弾 「生前贈与」にまつわる相続争いの例を検証してみます。 『父はなくなる前の5年間寝たきりで、母も病気がちだったので、父の介護をすることになる。父からの援助があり、二世帯住宅を買って両親と同居(長女が所有者)。相続財産は、父の預貯金3000万円。それ以外に生命保険金が150...(続きを読む)

- 釜口 博

- (ファイナンシャルプランナー)

今週のコラム(2009/11/29)

2009.11.26 カラ期間とは何のことですか(あなたの身近な年金の話) 2009.11.24 長期優良住宅を取得した場合の税金(不動産の税金いろいろ) 2009.11.23 生前贈与を検討中です。どんなポイントがあるでしょうか?(ファイナンシャルプランナー石山貴の不動産なんでも相談室) 【専門家コラム】 不動産売却・購入成功術 不動産...(続きを読む)

- 永田 博宣

- (ファイナンシャルプランナー)

イサムノグチについてのシンポジウム

![]() 彫刻家、イサム・ノグチ氏の''庭園美術館・開館10周年記念''の

シンポジウムに参加してきました。

「イサム・ノグチが遺したもの」

香川県牟礼のイサムノグチ氏のアトリエが、

庭園美術館として開館してから、ちょうど10年になるそうです。

縁あって、アトリエの頃から何度かお邪魔しており、

開館記念のオープニングにも伺っていたので、

あれから既に10年の月日が経...(続きを読む)

彫刻家、イサム・ノグチ氏の''庭園美術館・開館10周年記念''の

シンポジウムに参加してきました。

「イサム・ノグチが遺したもの」

香川県牟礼のイサムノグチ氏のアトリエが、

庭園美術館として開館してから、ちょうど10年になるそうです。

縁あって、アトリエの頃から何度かお邪魔しており、

開館記念のオープニングにも伺っていたので、

あれから既に10年の月日が経...(続きを読む)

- 各務 謙司

- (建築家)

民主党政権で私達の生活はどうなるの?その2

昨日に続き、その2は人生で一番高い買物である「住宅」についてみてみましょう。 下記に主なものを抜粋しました。こうしてみるとリフォームや賃貸に力を入れることがわかります。住宅業界が大きく変わるかも・・・ ・持家取得偏重の是正⇒持家取得支援策一辺倒から、ライフスタイル・ライフステージに合った住宅政策への転換る賃貸住宅の機能の充実、賃貸市場の活性化、家賃補助等の支援策 ・持続可能な住生...(続きを読む)

- 岡崎 謙二

- (ファイナンシャルプランナー)

事務所が入居するマンションの管理組合の監事に就任

事務所が入居するマンションの管理組合で監事に就任することになりました。 私の実家もあるマンションで、父が20年前まで約9年半管理組合理事長を 務めていましたし、母も子供会の初代会長でしたので、私が関わることは どうやら既成事実だったみたいですね。 友達のお母さんからは「大政奉還」という話さえされました・・・ 築34年になる老朽化が進み始めたマンションだけに、10年後には マンション自体の建替計画...(続きを読む)

- 平 仁

- (税理士)

民主党政権誕生による税制改正のゆくえ(9・完)

ここまで検討してきた民主党政策集INDEX2009に基づく民主党による 税制改正であるが、今日が最後。 これまで検討していない課題として 「相続税・贈与税改革の推進」 「国税不服審判のあり方の見直し」 「徴税の適正化」 の3点を検討します。 まずは、「相続税・贈与税改革の推進」について、こう記載していた。 相続税については、「富の一部を社会に還元する」考え方に立つ 「遺産課税方式」への転換を検...(続きを読む)

- 平 仁

- (税理士)

民主党政権で、税制改正はこうなる!!

民主党政権で、税制改正はこうなる!!!【所得税 節税対策】 【法人と個人の税金対策に役立つ神戸の税理士のメルマガ】 民主党が歴史的圧勝しましたが、民主党政権下で税制改正は どうなるんでしょうか??? 『子供手当て』ばかりが報道され ていますが、それ以外の税制も簡単に紹介させていただきます。 【個人に関連する項目】 1.税制と社会保障制度に共通する番号で国民...(続きを読む)

- 近江 清秀

- (税理士)

民主党政権誕生による税制改正のゆくえ(4)

今日は、昨日に引き続き、所得税について検討したいと思います。 昨日検討し切れなかった所得税改正のテーマから 「住宅ローン減税等」 「金融所得課税改革の推進」 の2点について検討します。 まずは、住宅ローン減税等について、INDEX2009の文章を確認しよう。 「住宅ローン減税等」 住宅ローン減税については、いたずらに最大控除可能額を拡大する のではなく、バリアフリー化や省エネなどの社会ニーズの...(続きを読む)

- 平 仁

- (税理士)

★9/7まで 「追悼 赤塚不二夫展」開催中

日本にギャグ文化を創り広めた、赤塚不二夫さんの新たな秘密が展示されています。 ★ 昨年8月、72歳で逝去した、日本を代表するギャグの漫画家 赤塚不二夫氏ワールドをめいっぱい楽しむ展覧会「追悼 赤塚不二夫展 〜ギャグで駆け抜けた 72年〜」が、東京・松屋銀座8階大催場で開催されています。 漫画家 赤塚不二夫氏は、日本漫画史の歴史に燦然と輝く数々の 作品を残してくれま...(続きを読む)

- 岡星 竜美

- (経営コンサルタント)

生存保険ってご存知ですか?

「生命保険」と聞いて、真っ先に思い浮かぶのは「死亡保障のついた保険」 でしょうが、生存保険ってあまり聞いたことないですよね? この生存保険とは、この「死亡保険」の対極に当ります。 いわば、もう1つの生命保険ということになりますね。 つまり、一般の生命保険とは逆で、生存していれば給付を受けられるものですが、 皆さんがパッと思い付くのは 「生存祝金(5年おきのボーナス?)...(続きを読む)

- 大関 浩伸

- (保険アドバイザー)

551件中 451~500 件目

専門家に質問する

専門家Q&Aに誰でも無料で質問が投稿できます。あなたの悩みを専門家へお聞かせください!

検索する

気になるキーワードを入力して、必要な情報を検索してください。