対象:お金と資産の運用

回答数: 2件

回答数: 7件

回答数: 1件

家族構成 主人40歳国家公務員 私33歳無職 子供4歳

主人:総支給約35万(手取り20万)財形貯蓄月6万5千ボーナス時30万×2貯蓄(1年で100万貯まるようにしてます)年収約600万 貯蓄800万のうち、今年3月に、

国際債券インデックスファンド30万(銀行)

国際ハイブリット型ファミリーファンド20万(郵便局)

国際株式型ファミリーファンド20万(郵便局)

国内株式型インデックスファンド20万(郵便局)

ブラジル債券投信100万円(証券会社)を購入しました。家などの購入予定はありません。車は3年置きに買い替えています。これからの資産形成にアドバイスお願いします。

ムーチさん ( 高知県 / 女性 / 33歳 )

回答:6件

採っているリスクを知っておきましょう

ムーチ様 こんにちは、バームスコーポレーションの杉山です。

ブラジル債券投信が少し多いと思いますが、ブラジルの何に魅力を感じられましたか?

金利が高いことでしょうか?でも、金利が高いのは現地通貨(ブラジルレアル)で考えたとき。日本円で考えたときには、為替が問題になります。

円高になると少々の金利差はすぐに逆転されてしまいます。こちらに詳しく書いてありますのでご覧ください。

為替リスクというリスクを抱えた状態であることを知っておくとよいと思います。もちろん、円とレアルの為替レートが現状のまま推移しなければ、レアル建ての高い金利はそのままファンドの基準価額に反映されます。

リスクを採って、高いリターンを期待している状態です。ムーチ様はブラジルの経済が順調に推移することに肩入れしている状態なのです。

回答専門家

- 運営 事務局

- (東京都 / 編集部)

- 専門家プロファイル

登録している専門家やQ&Aやコラムといったコンテンツをご紹介

専門家プロファイルに登録をしている皆様の記事や、Q&A、まとめ記事など編集部でピックアップしたものを定期的に配信していきます。よろしくお願いいたします。

運営 事務局が提供する商品・サービス

運用期間に見合った貯蓄を。

はじめまして、FPの岩川です。

まず、資産の運用方法は、運用期間をしっかりと区別しましょう。

この運用期間が決定すれば、最適な貯蓄方法が選択出来ます。

2年以内使うお金・・・定期やMMF

3〜5年程度であれば・・・債券や債券中心のファンド

10年以上使わないお金・・・債券や株式でポートフォリオ運用。

投資信託の利用は、短くても3年以上の寝かせられるお金で行います。

財形貯蓄は、金融商品として考えますと「2年以内に使うお金」として運用する定期預金やMMFに値します。

つまり、2年以内に使うために、財形をしているのであれば良いですが、「長期的に使用しないお金」であれば、明らかに見直しが必要と思われます。

また、運用期間に見合った商品を選択すれば、財形貯蓄の税優遇とは比較になりません。

現在の各資産の配分は下記のようになります。

国内株式 11%

外国株式 21%

海外債券 16%

新興国債券 52%

上記を一つのポートフォリオと考えた場合、かなり大きなリスクを受けいれていることになっていますが、理解した上の投資でしょうか?

今後は、貯蓄全体の中で、10年以上使わないお金があれば、上記ポートフォリオに追加投資を行い、「ご自身にあったリスク」、「運用目的に見合ったリスク」への修正が必要と思われます。

資産形成は、良い商品を見つけることでなく、目的を明確にして、その運用期間に見合った計画を立てることです。

具体的な計画なくして、成功はありません。

不明なことがあれば、気軽にご質問ください。

回答専門家

- 岩川 昌樹

- (千葉県 / ファイナンシャルプランナー)

- FPブレーン株式会社 長期投資専門FP

「本当に必要な資産運用」。家族のことのように考え、提案します

お客さんごとに異なるライフスタイルやリスク許容度に応じて、オーダーメイドの資産形成サービスを提供しております。資産形成を始めてみたいが、何から手を付けたら良いか解からないという方は、ぜひお気軽にお問い合わせくださいませ。

新興国投資ファンドの配分比率

貯蓄800万円の内の12.5%、ファンド190万円の内の52.6%を占めるブラジル債券投信100万円の運用は慎重に行うべきかと思います。ブラジルなど新興国の金融マーケットは非常に規模が小さく、不安定で予想もつかない値動きをすることもあります。ボラティリティ(値動きのぶれ)が大きく、短期的には損失が生じる可能性もあります。ムーチさんのリスク許容度にふさわしい配分比率かどうかを検討してみてもよいかもしれませんね。

長期的には、新興国は大きな成長が期待できるので、リスクを軽減した長期投資が大切ですね。

回答専門家

- 佐々木 保幸

- (京都府 / 税理士)

- 税理士法人 洛 代表

贈与、遺言・遺産分割・相続税対策なら京都・税理士法人洛まで

円満な遺産分割、生前贈与、事業承継、節税、納税資金の確保など、それぞれの着眼点から家族構成や資産構成ごとに、ベストアドバイスを行います。

吉野 裕一

ファイナンシャルプランナー

-

![]()

色分けをしましょう。

はじめまして、ムーチさん。

''FP事務所 マネースミス''の吉野裕一です。

>家などの購入予定はありません。車は3年置きに買い替えています。これからの資産形成にアドバイスお願いします。<

このように思われてますが、運用資金の使用目的を考えましょう。

漠然と運用しているのではなく、大まかでも良いのでどういった目的で運用しているのか目的意識を持った方が資産配分やどれくらいの利回りが必要かなどがわかります。

また、車は3年おきに買い替えられているようですが、何かあった時の為に手元に必要な資金と3年以内の使用目的があるような資金と5年以上のある程度運用に回せる資金を明確にされるとこれからの資産形成も把握しやすくなります。

恩田 雅之

ファイナンシャルプランナー

-

![]()

将来の支出を考えて資産形成を

ムーチ さん

はじめまして、札幌でFPをしています恩田と申します。

購入された投信を拝見しますと、銀行や郵便局で購入されたものは地域や銘柄の分散がされている投信ですが、証券会社から購入されたブラジル債投信は購入された他の投信に比べリスクの高いもののように思います。

人生の3大支出は、子供の教育費、住宅、老後資金になります。

ムーチ さんの家庭では、住宅購入の予定がないとのことですから教育費と老後資金について考えてそれを賄うような資産形成をされてらよろしいでしょう。

まずは、将来かかる支出を計算してみてから、資産を年率何%で運用すれば計算した将来の支出を賄えるか確認して、投資先の選定していきましょう。

また、投資先が決まっても1回で購入するのではなく、購入時期を分散してリスクの軽減を図りましょう。

将来の支出の総額や支出の時期を知るためにも、最寄のFPの方にキャッシュ・フロー表を作成してもらうことをお勧めします。

吉野 充巨

ファイナンシャルプランナー

-

![]()

投資の最初は資産配分の決定からお初め下さい

ムーチ 様

初めまして。オフィス マイ エフ・ピーの吉野充巨です。

まず最初にムーチ様の投資・運用方針をお決めになってから、資産配分を決定し、その中で銘柄をお決めになるようお勧めします。

投資・運用の方針は

1.単年度でどの程度の損失であれば、投資から手を引かないで居られるのか、そして期待する収益率はどのレベル(5%であれば約14.4年で倍、3.6%であれば約20年、7%であれば約10年で倍になります)

2.年間の損失はどの程度のレベルで設定できるのか。

例えば、100万円を外国債券だけに投資した際には、円換算での期待リターンは2.5%でリスクは12.5%になります。これは単年度の成績が68%の確度で-10.0%〜15.0%の(10万円の損〜15万円の利益)範囲に入り、長期的には平均で2.5%(毎年2.5万円)のリターンが望めるというものです。そして最悪のケースでは、-22.5%(-22.5万円)の損失が出る可能性があるというものです。

1年で100万円の貯蓄額ですから、100万円までの損失が出てもカバーできるとすれば、外国債券だけでの運用は、444万円まで可能になります。

上記のように、様々な実証研究によれば資産運用の成果の91%は資産配分によって決まると報告されています。

私は、定期預金(ネットバンクが金利が高めでお勧めです)、日本債券(国債)、日本株式、外国債券、外国株式、5資産クラスへの投資配分をお勧めします。

例えば、上記5資産に均等配分した場合、期待リターンは3.5%、リスクは8.0%になり、年間の運用が68%の確率で-4.5%〜+11.5%の範囲になります。最悪ケースでも-12.5%に収まります。

リスクを抑えるには定期預金と日本国債の比率を上げ、収益を求めるには日本株式と外国株式への配分を高めることでコントロールします。

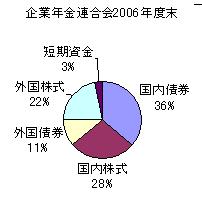

補足

私のHPに資産配分検討表とともに、年金を運用している、国民年金基金連合会(均等配分型)、企業年金連合会(株式重点型)、年金積立金管理・運用(独行法)(日本債券型)の資産配分、各資産別の期待リターン(収益率)を掲載しています。宜しければご一読下さい。

http://www.officemyfp.com/assetclass-1.html

また、現代ポートフォリオ理論によれば、最も効率的な投資方法は、インデックス・ファンドをなるべく安く購入して、長期間保有し続けることとされています。既に2本保有されていますので、外国株式、国内債券を対象とするインデックス・ファンドと組まれますようお勧めします

私のHPにインデックス・ファンド、日本のETF(上場投資信託)と日本で購入できる海外のETFを掲載しています。参照下さい。

http://www.officemyfp.com/toushishintaku-7.html

http://www.officemyfp.com/ETF-1.htm

なお、前述のような資産形成に関するご相談をメールにて承ります。

(現在のポイント:-pt)

![]()

このQ&Aに類似したQ&A

専門家

専門家

専門家

専門家 専門家

専門家